Выполняется перерасчет пени пожалуйста подождите в личном кабинете что это значит

В личном кабинете написано идёт перерасчет пени пожалуйста подождите что это значит?

В личном кабинете написано идёт перерасчет пени пожалуйста подождите что это значит?

Ответы на вопрос:

Это может означать перезагрузку сайта или какие-то технические сбои. Нужно выйти с сайта и через какое то время зайти снова.

Похожие вопросы

Ru в личном кабинете написано идёт перерасчет пеней пожалуйста подождите что это значит?

В личный кабинет налогоплательщика внесены изменения на недвижимость. Указана доля 0/1. Что это значит? Спасибо.

Пользователь зарегистрировался в сбербанк-онлайн. Прошло некоторое время и пользователь решил удалить личный кабинет в сбербанк-онлайн и все личные данные из личного кабинета.

Каким образом обязать сбербанк удалить сбербанк-онлайн и все личные данные из него?

Взяла займ в быстро деньги, просрочка 127 дней, были огромные штрафы и пени, но сегодня зашла в личный кабинет и увидела что ничего нет, в статусе просто написано долг продан, штрафы и пени пропали, основной долг 12 тысяч и проценты тоже пропали, что это значит?

Автомобиль был в собственности 2012,2013 гг. В 2014 и в 2015 гг.я заплатила транспортные налоги. Сейчас на 21.07.17 в личном кабинете федеральной налоговой службы (ФНС) на мое имя весит 2 090 руб. (Переплата) и пеня 143,20. Оформила запрос о состоянии расчетов через личный кабинет ФНС и пришел ответ и в графах по налогам и сборам нет пени, и нет переплаты. Квитанции по оплате на руках. Подскажите пожалуйста как быть!? Стоит ли заморачиваться и идти в налоговую и какие документы необходимы? Спасибо!

Подал заявление через ГАС правосудие, через личный кабинет. Написано, заявление зарегистрировано. Через 5 дней судья должен вынести определение. Вопрос я увижу в личном кабинете определение судьи или нет? что об этом говорит закон? Варианты ответов

1.определение судьи независимо от способа подачи заявления выдается только в бумажном виде.

2.как договоришься с помощником судьи

3.если заявление подано через личный кабинет, значит и определение должно быть направлено через личный кабинет

4.законодательно данная процедура никак не закреплена

5.законодательно данная процедура описана четко в законе.

Как вернуть переплату по налогам

И когда переплату могут не вернуть

Если владеете квартирой, земельным участком или гаражом — словом, любым имуществом, налоговая каждый год присылает вам квитанции и просит заплатить налоги. Есть и другие налоги, например НДФЛ.

Но бывает, что возникает переплата — если случайно заплатили дважды или позже предоставили документы о льготах и сумму пересчитали. Расскажу, можно ли эти деньги вернуть и какие есть ограничения.

Что такое переплата

Переплата по налогам официально называется суммой излишне уплаченного налога. Это остаток средств на вашем счете в налоговой после того, как вы заплатили налог, то есть, словами налоговой, погасили налоговую задолженность.

Почему появляются переплаты по налогам

Переплата может возникнуть по разным причинам. Например, если налоговая по ошибке начислила налог за чужое имущество, а вы уже оплатили квитанцию. Или вы могли поздно узнать о причитающейся льготе — пенсионеры, например, не платят налог на часть имущества, — подаете заявление на льготу и просите пересчитать налог с момента появления права на эту льготу. В обоих случаях после перерасчета появится переплата.

Когда продаете подаренную квартиру, где даритель — дальний родственник или просто знакомый, можно неправильно рассчитать облагаемую налогом сумму: вычесть можно не 1 млн рублей, а больше, если уже заплатили налог на эту сумму в момент дарения. Другой вариант: подарил близкий родственник, а вы сразу заплатили налог, хотя подарки от близких родственников не облагаются налогом.

НДФЛ могут переплатить бывшие нерезиденты. Если к концу года окажется, что сотрудник более полугода был нерезидентом, а работодатель не смог вернуть всю переплату, нужно подавать декларацию.

Есть и более простые случаи переплаты. При уплате налогов онлайн с банковской карты сумма списывается копейка в копейку и переплаты не будет. А если для этого использовать терминал с приемом наличных, уплатить 135 Р без сдачи не получится. Поэтому придется заплатить минимум 150 Р двумя купюрами. Иногда у терминала есть «сдача» — остаток платежа переводится на счет мобильного телефона, но не всегда есть такая опция.

Еще одна причина — опечатка при вводе. Некоторые системы просят ввести сумму вручную или предлагают ее скорректировать, чтобы уплатить больше или меньше. Если случайно ввести не ту цифру, сумма изменится и может возникнуть переплата.

Иногда одни и те же налоги уплачивают дважды. Такое может произойти, если два интернет-банка одновременно настроены на автоматическую уплату налогов. Или муж с женой случайно каждый сам по себе оплатили одну и ту же квитанцию онлайн или через терминал. Двойной оплаты точно не будет, если делать это в отделении банка через операциониста. В этом случае на платежке будет информация об уплате — и повторно оплатить ту же квитанцию не получится.

Как узнать о переплате

По закону налоговая должна сообщить о переплате в течение 10 дней с момента, как ее обнаружит. Но закон не уточняет, как именно это нужно сделать. На практике переплату можно увидеть в личном кабинете налогоплательщика — там данные обновляются быстрее, чем дойдет бумажное письмо.

Что лучше: возврат или зачет

Обнаруженную переплату можно вернуть или зачесть в счет уплаты налогов в будущем.

Зачесть переплату по налогу имеет смысл, если сумма переплаты небольшая или если ее обнаружили поздно и близится новый срок уплаты налогов. Когда получите налоговое уведомление за следующий год, перед уплатой из суммы начисленного налога вычтите размер переплаты.

Сейчас действует ограничение: переплату можно направить только на погашение налога соответствующего вида. Например, переплату по транспортному налогу нельзя направить в счет уплаты налога за квартиру.

Изменение правил учета переплаты

С 1 октября 2020 года переплатой можно распоряжаться для уплаты любых налогов и пеней.

Вернуть переплату по налогу целесообразно, если сумма существенная и выгоднее будет держать эти деньги на своем счете. Есть есть задолженность по налогам, сборам и пеням, сначала нужно погасить долг, например за счет этой же переплаты, а потом оформить на остаток возврат.

Сколько денег можно вернуть

Можно вернуть всю сумму переплаты за вычетом других задолженностей по этому налогу и пеням. Если за один автомобиль в собственности переплатили, а по второму есть долг, сначала нужно погасить долг, а потом вернуть переплату. За счет переплаты можно погасить долг и по другому налогу и после этого вернуть остаток переплаты. Например, если есть долг по земельному налогу и переплата по налогу на имущество физических лиц.

Ограничений по суммам нет. С 1 октября будет иначе: за счет переплаты можно будет погасить долг по другому налогу и только после этого возвращать остаток переплаты.

Как вернуть переплату

Процесс возврата переплаты и подаваемые документы зависят от причины, по которой переплата возникла.

Куда обращаться. С заявлением о возврате переплаты нужно обратиться в налоговый орган по месту учета налогоплательщика. Даже если переплата возникла по налогу, уплаченному в другом регионе, ехать туда не нужно.

Порядок обращения. Заявление на возврат переплаты подается лично, заказным письмом или онлайн в личном кабинете налогоплательщика. Расскажу обо всех способах.

Образец заявления для зачета и возврата при подаче онлайн через личный кабинет формируется автоматически. Вы можете также скачать бланк заявления и заполнить его самостоятельно.

Скачать шаблон заявления о возврате суммы излишне уплаченного налогаPDF, 679 КБ

Для самостоятельного заполнения нужно знать ИНН, код налоговой и реквизиты банковского счета для получения возврата: БИК, наименование банка и расчетный счет. Счет должен принадлежать заявителю — налоговая перечисляет возврат только самому налогоплательщику.

Список документов при подаче заявления на возврат зависит от причины переплаты. Если вы вовремя не подали заявление на льготу, нужно приложить подтверждающие льготу документы. Если переплата связана с возвратом налога на доходы физических лиц — НДФЛ, нужно приложить документы, которые дают право на вычет, например договор покупки квартиры.

Когда налоговой уже известно о переплате — заплатили больше или налоговая сама нашла ошибку — достаточно заявления на возврат и реквизитов для перечисления денег.

Для возврата переплаты из-за ошибки в поданной декларации нужно подать уточненную декларацию с исправленной ошибкой и заявление на возврат или зачет.

К заявлению о возврате излишне уплаченной суммы государственной пошлины приложите документы об уплате: их сканы или электронные версии чеков или платежных поручений из интернет-банка.

Сроки

Для возврата переплаты есть регламент.

В какой срок нужно обратиться за возвратом переплаты. Переплату можно вернуть, если со дня уплаты прошло не более трех лет. Если за три года не успеете обратиться, налоговая спишет переплату.

Когда налоговая вернет переплату. После подачи заявления о возврате или зачете переплаты у налогового органа есть 10 дней для рассмотрения. После принятия решения налоговая в течение пяти дней должна уведомить заявителя о принятом решении, а в случае возврата — вернуть переплату в течение месяца.

Если налоговая не перечисляет переплату вовремя, за каждый день сверх срока на сумму возврата начисляются проценты по ставке, равной ключевой ставке ЦБ на момент просрочки. Если налоговая вернула деньги позднее и без процентов, отправьте обращение в свободной форме через личный кабинет или обратитесь с исковым заявлением в суд. Для расчетов есть специальный калькулятор.

Что может пойти не так

Не любое заявление о возврате или зачете налоговая может рассмотреть положительно. Например, переплату не вернут, если предоставлены неверные реквизиты банковского счета для возврата или владелец счета — другой человек.

Что такое невозвратная переплата. Переплата считается невозвратной, если прошло три года с момента уплаты этого налога или есть долги по налогу, которые можно покрыть переплатой. В 2021 году бесполезно писать заявление на возврат переплаты, которая появилась в 2017 году.

По истечении трех лет налоговая может списать переплату — ни вернуть, ни зачесть ее уже не получится.

Что делать, если налог списался ошибочно. В этом случае также поможет заявление в налоговый орган. Укажите основания, на которых вы считаете списание налога ошибочным, и дождитесь решения. Если результат вас не устроит — обращайтесь в суд.

Что делать, если налоговая не хочет делать возврат. Если при подаче заявления с документами вы получили отказ на возврат — подайте жалобу в управление ФНС по вашему региону. Это можно сделать лично в налоговом органе или через кабинет налогоплательщика на сайте. В случае отказа налогоплательщик может подать исковое заявление в суд.

Как не переплачивать

Налоги можно уплачивать через личный кабинет на сайте, через интернет-банк или мобильный банк — тогда спишется точная сумма. Перед уплатой проверьте содержание налогового уведомления: все объекты должны принадлежать вам, льготы должны быть учтены.

была переплата 3р. 84коп. по транспортному налогу. Каждый год писал заявления на возврат, по прошествии трёх лет наконец отписались, что мол срок вышел. (((

У меня была неприятная переплата при закрытии ИП. Неприятная, потому что я переплатила на авансовых платежах, а потом взяла и закрыла ИП. Мне посчитали закрывающие налоги, но перезачесть переплату было нельзя (разные коды). Я заплатила еще раз и заказала камеральную проверку онлайн. Проверка длилась, наверно, почти полгода. Дело сдвинулось только, когда мне надоело ждать и я позвонила в налоговую.

Потом все прошло очень быстро, проверка магически завершилась в тот же день и подтвердила переплату. Деньги я получила через 10 дней. Заморачиваться с процентами мне было лень, сами они, конечно, вернули только сумму переплаты.

Справедливости ради, в налоговой на телефоне работают милейшие люди, мне даже сказали про неустойку. Ужасно не хотелось контактировать с людьми, но совершенно онлайн вернуть деньги не вышло, может, не повезло, или система была еще не очень в то время

TLDR

2014год подмосковная налоговая(кажется 5020), платил выставленную заведомо ошибочно сумму просто чтобы не создавать задолженность. Возврат и процесс урегулирования очень позитивные, прямо плюсик в карму инспектору которая занималось. Неделя +-.

2017-18-19 возврат вычетов которые тоже переплата. Просрочки от 2 месяцев и больше. Хорошо если по декларации поданной в январе возврат будет в августе. Московская налоговая(7743 если я правильно вспомнил).

Подробности в отдельном комментарии.

Переплата по налогам в личном кабинете ИП

Читатель Игорь спрашивает:

Зашел недавно в личный кабинет ИП на сайте налоговой, а там висит переплата: двадцать тысяч с копейками. Я вроде лишнего не платил, но переплата есть. Рядом с суммой переплаты одна кнопка — «зачесть», не знаю, стоит ли на нее нажимать и куда эти деньги зачтутся, да и кажется, что есть какой-то подвох. Помогите разобраться.

В личном кабинете переплата не настоящая

Игорь, переплата есть не только у вас. Ее можно увидеть в личных кабинетах на сайте налоговой у других ИП и организаций:

Но эта переплата ненастоящая. Дело в том, что налоговая под заголовком «Переплата» показывает авансовые платежи. Работает это так:

ИП или организация в течение года платит налоги или взносы авансом;

налоговая записывает, сколько заплатили, но в личном кабинете показывает эту сумму не в разделе «Авансовые платежи» — такого раздела нет, — а в колонке «Переплата»;

ИП или организация сдает декларацию за предыдущий год;

налоговая сверяет сумму авансовых платежей с суммой из декларации и закрывает год;

переплата, которая на самом деле не переплата, а авансовые платежи, исчезает из личного кабинета.

Путаницы бы не было, если бы в личном кабинете налоговая использовала заголовок «Авансовые платежи» или «Вы уже заплатили».

Лучше не нажимать кнопку «Зачесть»

Под суммой переплаты в личном кабинете есть кнопка «Зачесть»:

Если ее нажать, деньги не придут на счет, но в личном кабинете всё будет выглядеть так, будто нет ни долгов, ни переплаты. Но на самом деле могут быть долги, и ИП их не увидит. Поэтому кнопку «Зачесть» лучше не нажимать.

Узнать реальную переплату можно из выписки

Бывает реальная переплата, например, если случайно напечатали в платежке два ноля в конце вместо одного и заплатили больше, чем нужно. Узнать, есть ли такая переплата, можно из выписки или акта о расчетах с налоговой.

Если пользуетесь онлайн-бухгалтерией, выписку можно заказать через банк. А чтобы получить выписку в личном кабинете ИП или организации, нужно с главной страницы перейти в раздел «Справки, выписки»:

Затем выбрать выписку, акт сверки расчетов или справку о состоянии расчетов:

Проще всего анализировать платежи по справке о состоянии расчетов. По ней можно увидеть, что сумма, которая в личном кабинете из нашего примера показывается как переплата, — это страховые взносы:

Реальную переплату можно вернуть только в конце расчетного периода после сдачи декларации. Например, если переплатили в 2020 году, переплату можно будет получить назад в апреле-июне 2021 года. Для этого нужно написать заявление в налоговую, получить ответ, а потом — деньги.

Но, если есть долги, налоговая деньги не вернет: сначала надо будет зачесть переплату в счет долга, а потом уже подавать заявление на возврат.

Подробнее о том, как вернуть переплату, мы рассказывали в другой статье.

Как вернуть деньги из налоговой, если заплатили лишнее

Бесплатный зарплатный проект в Модульбанке

Зарплата на любые карты в 1 клик и без комиссии

Личный кабинет налогоплательщика физ. лицо

Сумма переплаты равна заявленной к возврату суммы в декларациях.

Возник вопрос. Если учитывать, что сумма переплаты налога должна отобразится только по результатам камеральной проверки, почему статус налоговой проверки до сих пор «Зарегистрировано в налоговом органе»?

Сумма переплаты равна заявленной к возврату суммы в декларациях.

Возник вопрос. Если учитывать, что сумма переплаты налога должна отобразится только по результатам камеральной проверки, почему статус налоговой проверки до сих пор «Зарегистрировано в налоговом органе»?

Здравствуйте, сумма переплаты (недоимки) отображается в разделе ЛК ФЛ «Переплата/задолженность» сразу после ввода Вашей декларации в информационный ресурс инспекции. По результатам камеральной проверки декларации эта сумма может быть либо подтверждена или нет.

Декларацию 3-НДФЛ и все подтверждающие документы (сканы) отправил через Личный кабинет налогоплательщика 17.01.2017г. 18.01.2017 г. моя декларация 3-НДФЛ была зарегистрирована. В личном кабинете до сих пор стоит статус проверки «Зарегистрирована в налоговом органе», хотя три месяца истекли.

Куда мне можно обратиться?

Декларацию 3-НДФЛ и все подтверждающие документы (сканы) отправил через Личный кабинет налогоплательщика 17.01.2017г. 18.01.2017 г. моя декларация 3-НДФЛ была зарегистрирована. В личном кабинете до сих пор стоит статус проверки «Зарегистрирована в налоговом органе», хотя три месяца истекли.

Куда мне можно обратиться?

В личку скиньте мне свой ИНН, я уточню статус декларации.

Проблема налоговой переплаты: ищем правильное решение

Частнопрактикующий эксперт в области права и управления

специально для ГАРАНТ.РУ

В административных правоотношениях (контрольно-надзорная функция государства) именно предприниматели заинтересованы в наиболее полной правовой определенности.

Искаженная – вопреки основным положениям и смыслу законодательства о налогах и сборах, трактовка налоговиками термина «переплата» является базовой причиной серийного нарушения прав и законных интересов налогоплательщиков, например, при реализации таких налоговых процедур «зачет излишне уплаченной суммы налога» и «взаимная сверка расчетов».

В Налоговом кодексе термин «переплата» не используется. В то же время налоговые органы (а также суды и Минфин России) широко применяют термин «переплата» в качестве синонима содержащейся в НК РФ идиомы «сумма излишне уплаченного налога» (кроме ст. 78 НК РФ, непосредственно регулирующей налоговый зачет, словосочетание упоминается в ст. 21, ст. 32, ст. 45, ст. 49, ст. 54 НК РФ) (рис. 1).

Рис. 1. Фрагмент страницы в личном кабинете налогоплательщика ИП на официальном сайте ФНС России nalog.ru

В действительности суммы, формирующие вкладку «Переплата» в личном кабинете налогоплательщика – это, как правило, числящееся во «внутреннем» учете налоговиков «положительное» (в пользу налогоплательщика) сальдо расчетов (для справки: налоговые органы ведут «внутренний» учет налоговых обязательств налогоплательщиков в интерактивном информационном ресурсе «Карточка Расчеты с Бюджетом», далее – КРСБ, карточка РСБ).

Дело в том, что платежи налогоплательщиков во исполнение своих налоговых обязанностей отражаются в информационных ресурсах налоговых органов (КРСБ) в автоматизированном режиме. По времени это буквально на второй – третий день после банковской операции налогоплательщика. А вот сама налоговая обязанность (начисленный налог) появится в карточке РСБ (и соответственно «обнулит» сальдо) только по окончании «декларационной кампании» – то есть примерно через полгода после окончания налогового периода. Поэтому весьма продолжительное время в КРСБ числится «положительное» сальдо расчетов, квалифицируемое налоговиками как «переплата». Это подтверждает и Минфин России в письме от 2 августа 2019 г. № 03-02-08/58397 (извлечение): «Порядок отражения поступлений налогов, страховых взносов в бюджетную систему Российской Федерации в информационных ресурсах налоговых органов и в личном кабинете налогоплательщика урегулирован ФНС России. При этом при отсутствии у налогового органа налоговых деклараций (расчетов по страховым взносам) и начислений суммы налогов (страховых взносов) уплачиваемая налогоплательщиком (плательщиком страховых взносов) сумма налогов (страховых взносов) отражается в информационных ресурсах и личном кабинете налогоплательщика как переплата».

Таким образом, чисто по технологическим причинам во внутреннем учете налоговых органов в течение продолжительного времени числится положительное сальдо в расчетах с налогоплательщиками. Квалифицировать эти суммы как «переплата» – значит не только грубо искажать действительность (чего не должен допускать никакой учет в принципе), но и элементарно незаконно.

Правовое и функциональное содержание термина «переплата» в налоговом праве

Общеизвестно, что «переплата» – это разговорный аналог словосочетаний типа «переплаченная сумма», «заплатить больше, чем нужно», «сумма платежей, подлежащая возврату плательщику».

Таким образом, в нашем случае «переплата» – это сумма излишне уплаченного налога или излишне взысканной суммы налога. Следовательно, – это налоговое обязательство, в котором налогоплательщик выступает КРЕДИТОРОМ, а бюджет (в лице налогового органа) – ДОЛЖНИКОМ. Строго под таким ракурсом должны оцениваться и исследоваться данные правоотношения. Кроме этого необходимо учитывать методы регулирования налогового права. В частности, юридически значимые факты могут подтверждаться исключительно документально при строгом соблюдении процедур, установленных НК РФ.

Рассмотрим исчерпывающий перечень вариантов возникновения переплаты, а затем способы ее надлежащего документального оформления.

Как возникает переплата?

Очевидно, что переплата может возникнуть только по двум причинам: из-за ошибки налогоплательщика либо налогового органа. При этом для налоговых правоотношений это «нештатная» ситуация, так как надлежащее выполнение предписаний законодательства о налогах и сборах исключает какую-либо вероятность ее появления.

Начнем со случая «квази-переплаты» (будем исходить из доминирования интересов «кредитора», коим является налогоплательщик).

«Квази-переплата» – это когда «переплата» как бы и есть (в карточке РСБ). А для налогоплательщика, по сути – ее нет.

В соответствие с п. 1, п. 7 ст. 45 НК РФ налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах. При чем поручение на перечисление налога в бюджетную систему Российской Федерации заполняется в соответствии с правилами, утвержденными приказом Минфина России от 12 ноября 2013 г. № 107н.

Каждое конкретное налоговое обязательство (и начисленный налог, и платеж в его погашение) идентифицируется с использованием единой системы кодирования (по налогоплательщику, виду налога, налоговому/отчетному периоду и т. п.). При этом поступившие в бюджетную систему платежи отражаются в карточке РСБ в автоматическом режиме на основании информации из расчетных документов самого налогоплательщика. Ошибка в любом реквизите приводит к тому, что поступившая в бюджет сумма будет учтена неправильно: зачислена в счет уплаты другого налога, по другому налоговому периоду и т.п. Соответственно в учете налогового органа (в КРСБ) данная сумма будет отражена по иному налоговому обязательству. И появится мнимая «переплата». Но одновременно не будет исполнена текущая налоговая обязанность, что чревато появлением недоимки, причем уже реальной.

Порядок исправления подобных ошибок урегулирован в п. 7 ст. 45 НК РФ.

В соответствие с положениями п. 7 ст. 45 НК РФ уточнение реквизитов в платежном документе производится на основании заявления налогоплательщика. Также следует учитывать, что в соответствие с изменениями, вступившими в силу с 1 января, налоговые органы получили право самостоятельно (без заявления налогоплательщика) принимать решение об уточнении вида и принадлежности платежа, при условии, что это не повлечет за собой возникновение недоимки (целесообразно убрать ссылку на приказ, которым утверждена форма Решения об уточнении платежа).

Вина налогоплательщика: расчетные (в том числе арифметические) ошибки налогоплательщика, приведшие к завышению суммы уплаченного в бюджет налога.

Налогоплательщики нередко ошибаются при расчете даже самых-самых простых налогов (а также при заполнении декларации). Например, завышают налоговую базу; или не учитывают при исчислении налога установленные законодательством вычеты и т. п. А в результате уплачивают в бюджет излишнюю сумму налога. То есть, возникает переплата (справка: после введения в эксплуатацию информационного ресурса «Камеральные налоговые проверки» (подсистема АИС «Налог-3») такие ошибки выявляются в автоматизированном режиме с формированием протокола ошибок; порядок исправления таких «проколов» регламентирован в п. 3 ст. 88 НК РФ).

Вина налогового органа: в результате контрольных и проверочных мероприятий вышестоящий налоговый орган или суд восстановили права налогоплательщика, нарушенные территориальным налоговым органом, необоснованно взыскавшего сумму налога (а равно при добровольном исполнении налогоплательщиком незаконного требования об уплате налога – перед его обжалованием).

После вступления в законную силу решения вышестоящего налогового органа или судебного акта территориальный налоговый орган исправляет данные в КРСБ. В результате чего появляется переплата.

Как фиксируется факт «переплаты»?

Императивно установленная обязанность налогового органа.

В соответствие с п. 3 ст. 78 НК РФ налоговый орган обязан сообщить налогоплательщику о каждом ставшем известным налоговому органу факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 дней со дня обнаружения такого факта». Аналогичная обязанность налогового органа в отношении излишне взысканной суммы налога установлена в п. 4 ст. 79 НК РФ.

Данная обязанность сформулирована безапелляционно, то есть ее исполнение не ставится в зависимость от степени осведомленности налогоплательщика о факте своей переплаты (также, впрочем, как и о его «согласии» с фактом переплаты). Если же налоговый орган «сомневается» (в том числе при отсутствии информации о позиции налогоплательщика по поводу его переплаты), то налоговому инспектору необходимо руководствоваться абз. 2 п. 3 ст. 78 НК РФ: «В случае обнаружения фактов, свидетельствующих о возможной излишней уплате налога, по предложению налогового органа или налогоплательщика может быть проведена совместная сверка расчетов по налогам, сборам, страховым взносам, пеням и штрафам».

Установление факта переплаты в акте сверки расчетов

Согласно подп. 5.1 п. 1 ст. 21 НК РФ налогоплательщик имеет право на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам. Этому праву налогоплательщика корреспондирует установленная подп. 11 п. 1 ст. 32 НК РФ обязанность налоговых органов «осуществлять по заявлению налогоплательщика совместную сверку расчетов по налогам, сборам, пеням, штрафам, процентам. Результаты совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам оформляются актом. Акт совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам вручается (направляется по почте заказным письмом) или передается налогоплательщику в течение следующего дня после дня составления такого акта».

Следует иметь в виду, что до настоящего времени ФНС России не выполнила поручение (абз. 2 подп. 11 п. 1 ст. 32 НК РФ) о разработке и утверждении Порядка проведения совместной сверки расчетов. Также не введен в эксплуатацию информационный ресурс, который должен управлять в интерактивном режиме данной процедурой. Соответственно пока неизвестен регламент отражения в карточке РСБ итогов сверки расчетов. Однако, оформляемые в настоящее время акты совместной сверки расчетов, при условии их подписания уполномоченными представителями сторон, безусловно, являются юридически значимыми документами, подтверждающими факт переплаты.

Установление факта переплаты по итогам «декларационной кампании»

В соответствие с п. 2 ст. 88 НК РФ по каждой поступившей в налоговый орган налоговой декларации в обязательном порядке проводится камеральная налоговая проверка. И только в случае не поступления в надлежащий срок декларации налоговый орган вправе начать камеральную налоговую проверку (при отсутствии декларации) по имеющейся у налогового органа информации о налогоплательщике и его налогооблагаемых доходах. Однако после поступления (с опозданием) налоговой декларации в обязательном порядке начинается камеральная налоговая проверка (с одновременным прекращением первоначальной).

Существенное отличие (в разрезе заявленной темы статьи) камеральной налоговой проверки от выездной налоговой проверки заключается в следующем.

1. Возможность прекращения камеральной проверки – то есть ее досрочной остановки без каких-либо юридических последствий.

Если в ходе камеральной налоговой проверки от налогоплательщика поступает уточняющая налоговая декларация, то текущая камеральная проверка прекращается и начинается новая камеральная проверка (п. 9 ст. 88 НК РФ). Напомню, что в личном кабинете налогоплательщика есть раздел, в котором отражается информация о дате начала и окончания камеральных налоговых проверок поступивших от налогоплательщика деклараций. То же самое происходит и с камеральной проверкой, начатой в соответствие с п. 2 ст. 88 НК РФ (отсутствие в надлежащие сроки налоговой декларации), при получении первичной налоговой декларации. «Прекращенная» камеральная проверка не может быть основанием для установления юридически значимых фактов, в том числе переплаты (также, впрочем, как и недоимки), так как все процедуры далее проводятся в рамках новой камеральной проверки.

2. Возможность не составлять акт по итогам камеральной проверки.

Согласно п. 5 ст. 88 НК РФ если налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном ст. 100 НК РФ. При этом НК РФ и подзаконными актами не предусмотрено информирование (в какой бы то ни было форме) налогоплательщика о факте окончания камеральной налоговой проверки – при условии, что к нему нет претензий (то есть, когда фактов нарушений законодательства о налогах и сборах не выявлено).

Так как переплата не может быть квалифицирована как «нарушение законодательства о налогах и сборах» (хотя и является «нештатной» ситуацией в налоговых правоотношениях), камеральная налоговая проверка (несмотря на выявление переплаты) оканчивается без составления акта проверки.

Налогоплательщик сумму переплаты показывает в своей, как правило – уточняющей налоговой декларации, в которой исправлены неверные данные первоначальной декларации. Например, в налоговой декларации по УСН это графа № 110 «Сумма налога к уменьшению за налоговый период».

Налоговый орган после окончания камеральной налоговой проверки переносит сумму переплаты из проверенной (и подтвержденной) налоговой декларации сначала в информационный ресурс «Камеральная налоговая проверка», а уже из него – в карточку РСБ (если быть более точным, то сумма переплаты в КРСБ формируется автоматически после ввода данных из декларации). После чего у налогового органа возникает обязанность в срок 10 рабочих дней направить налогоплательщику Сообщение по форме, утвержденной приказом ФНС России от 14 февраля 2017 г. № ММВ-7-8/182@. К слову, в августе в личном кабинете налогоплательщика появилась новая опция «Информирование о факте излишней уплаты (взыскания) налога (сбора, пени, штрафа)».

Рис. 2. Фрагмент страницы в личном кабинете налогоплательщика ИП на официальном сайте ФНС России nalog.ru

Нельзя не упомянуть и о таком нюансе. Факт переплаты может быть установлен налоговым органом и в ходе выездной налоговой проверки. Это может быть даже отражено в акте проверки. Однако эта информация – только причина оформить акт взаимной сверки расчетов; или налогоплательщику подать уточняющую налоговую декларацию.***Теперь настало время подвести итог изложенному.Первое и главное: факт переплаты (в части «излишне уплаченной суммы налога») может быть установлен и документально подтвержден только по итогам или взаимной сверки расчетов, или камеральной налоговой проверки. Юридически значимыми документами, подтверждающими факт (и сумму) переплаты, являются – в первом случае акт сверки расчетов; во втором – налоговая декларация, прошедшая без замечаний камеральную налоговую проверку. А вот факт «излишне взысканной суммы налога» подтверждается вступившим в законную силу решением вышестоящего налогового органа или судебным актом.Второе: если налоговый орган обнаружит факты, свидетельствующие о возможной переплате, в том числе в ходе каких-либо иных мероприятий налогового контроля (помимо налоговой проверки), должностные лица налогового органа обязаны руководствоваться абз. 2 п. 3 ст. 78 НК РФ и организовать проведение совместной сверки расчетов с налогоплательщиком. По итогам которой и фиксируется факт переплаты.Никакие иные документы не могут являться достаточным основанием для установления факта переплаты, так как будут нарушены права и законные интересы налогоплательщика – «кредитора» в данном правоотношении.Источник

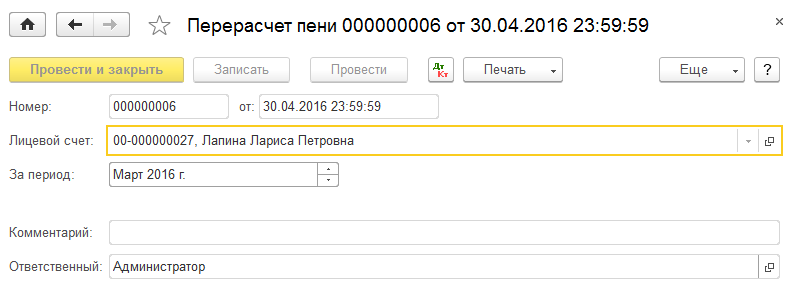

Документ «Перерасчет пени»

Документ находится в меню «Регламенты». Предназначен для выполнения перерасчета пени по конкретному лицевому счету.

Документ содержит следующие реквизиты:

- «Лицевой счет» – номер лицевого счета, по которому будет выполнен перерасчет пени;

- «За период» – необходимо выбрать месяц, за который будет выполнен перерасчет пени.

Можно сформировать отчет «Расшифровка начислений пени» по данному лицевому счету из формы данного документа. Для этого необходимо нажать на кнопку «Расшифровка начислений».

Чтобы распечатать отчет «Расшифровка начислений пени», необходимо воспользоваться кнопкой «Печать».

Чтобы просмотреть результат проведения данного документа (движения документа), необходимо нажать на кнопку «ДтКт» в данном документе.

Отмена пени по коммунальным платежам

Порядок начисления пени за коммунальные услуги

Пени – это неустойка за нарушения порядка оплаты коммунальных услуг и платы взноса на капремонт. Обязанность оплатить их наступает в двух случаях:

- несвоевременная оплата

- оплата не в полном объеме

Уплата пеней осуществляется в одинаковом порядке как для платы на помещение и коммунальные услуги, так и для вносов на капремонт. Отличается только их размер.

Размер пени – одна трехсотая (1/300) или одна стотридцатая (1/130) ставки рефинансирования ЦБ РФ от невыплаченной суммы, действующей на день их оплаты. Учитывая, что ставка рефинансирования не имеет самостоятельного значения и приравнивается к ключевой ставке, верным будет считать пени как одну трехсотую ключевой ставки.

| Размер пени для оплаты за жилое помещение и коммунальные услуги | ||

| Первые 90 дней просрочки платежа | С 90 дня просрочки | |

| Размер пени | 1/300 ключевой ставки | 1/130 ключевой ставки |

| Размер пени для внесения взноса на капремонт | ||

| Размер пени | Фиксированный — 1/300 ключевой ставки | |

Пени начинают начислять с 31 дня просрочки платежа.

При этом их размер не может быть больше 1/130 ключевой ставки от невыплаченной в срок суммы за каждый день просрочки.

Можно не платить пени за коммунальные услуги?

Обязанность граждан и организаций платить за коммунальные услуги установлена законом.

Если не вносить оплату в срок или не в полном объеме, будет копиться задолженность, которая может быть взыскана в судебном порядке. При этом, порядок взыскания задолженности за коммунальные услуги достаточно простой – вынесение судом судебного приказа.

В период ограничительных мероприятий по коронавирусу среди граждан распространено мнение о возможности не оплачивать коммунальные услуги. Это не соответствует действительности. Обязанность внесения платы за жилое помещение, коммунальные услуги и на капремонт сохраняется.

Исполнители коммунальных услуг не имеют права до 01.01.2021 требовать уплаты неустоек (пени). Это же правило касается и взносов на капремонт.

Таким образом, в связи со сложившейся ситуацией, ограничительными мероприятиями по коронавирусу, до 1 января 2021 года можно не платить пени.

Вместе с тем, Верховный Суд пояснил , что данное право касается задолженности, которая образовалась с 6 апреля 2020 года.

ПОЛЕЗНО: в случае, когда Вам включили в квитанцию незаконную пени смело требуйте перерасчета, смотрите видео в каком порядке это делать

Взыскание пени за коммунальные услуги

Пени за коммунальные услуги обычно взыскиваются вместе с суммой основной задолженности .

Для взыскания пеней, исполнители коммунальных услуг или иная уполномоченная организация, с которой заключен агентский договор, обращается в суд с заявление о вынесении судебного приказа или с исковым заявлением в порядке упрощенного производства. Предоставляется расчет суммы требований, основания такого расчета (договор) и расчет суммы пени.

Вынесенный судом судебный приказ отправляется на исполнение в ФССП, где будут приняты меры по розыску должника и обращению взыскания на его имущества в случае непогашения суммы долга в добровольном порядке.

Срок давности пени за коммунальные услуги

Исполнитель коммунальных услуг может требовать уплаты пени в течение всего срока действия договора и за его пределами в случае задолженности.

Другое дело, что взыскать данную задолженность можно в течение трех лет (3-х лет). При этом, три года исчисляются отдельно по каждому ежемесячному платежу. Срок давности для взыскания пени за коммуналку истекает тогда, когда истекает срок давности взыскания основной суммы коммунального платежа, за просрочку которого были начислены пени.

Заявление на списание пени по квартплате

Исполнителем коммунальных услуг может быть принято решение о списании пени. Для этого могут быть законные основания или договоренность с коммунальной организацией (соглашение).

Заявление можно написать в случаях:

- Истекли сроки исковой давности по обязательствам

- Банкротство должника

- Назначение реструктуризации (соглашение с коммунальной организации о погашении задолженности)

- Частные, личные основания, которые препятствовали исполнению обязательства по оплате коммуналки – болезнь, бедствие и т. д.

- Несоразмерность пени суммы задолженности

- Неверный расчет пени

- По вышеприведенным основаниям, пеню могут списать полностью или частично.

- Приостановка начисления пени за коммунальные услуги

- В период ограничительных мероприятий по коронавирусу, введенных во всей России, вступило в силу Постановление Правительства о запрете взыскания пени за коммуналку и капремонт.

НА ЗАМЕТКУ: также читайте дополнительные советы по рассрочке коммуналки по ссылке на нашем сайте

Снижение пени на коммунальные платежи в судебном порядке

По общему правилу, если не предпринимать никаких попыток по снижению пени по коммунальным услугам, то суд конечно возьмет за основу расчет, предоставленный истцом. Поэтому рекомендую, обратиться с ходатайством о снижении сумму с обоснованием возражения по ст. 333 ГК РФ (подробнее по ссылке).

В таких делах согласно сложившейся судебной практики должно быть сопоставление начисленной неустойки с суммой задолженности, когда она явно несоразмерна нарушенному обязательству – нужно пересматривать начисленные пени в сторону уменьшения коммунального платежа, в частности подтверждением служит хороший пример в виде Определения Московского городского суда от 06.05.2016 г. по делу N 4г-4416/2016.

К иным основания снижения пени по коммунальным услугам можно отнести:

- Иные заслуживающие внимания обстоятельства рассматриваемого дела, например, неверное начисление изначально обозначенных сумм, что привело к спору (платы в резервный фонд по капитальному ремонту, платы на содержание общего имущества дома и т.д.)

- Пени не должна взыскиваться за первый месяц, такие новые правила начисления штрафов по данной категории дел

- Если ответчик не получал информацию о своей задолженности, например, был нарушен порядок доставки квитанций, отсутствовало письменное требование о погашении долга в предоставленных квитанциях, то все это подлежит использованию при решении вопроса о снижении суммы неустойки по коммуналке

Кроме того, обязательно проанализируйте требование вашей управляющей компании на предмет срока исковой давности, ведь если пени начислена на сумму задолженности за пределами трехгодичного периода давности, то у вас есть все основания требовать исключения данных начислений полностью из расчета исковых требований.

Почему коммунальщики добровольно не снижают или не убирают пени, если человек не может выбраться из долга ЖКХ?

Конечно, в таких случаях не до платежей, которые не являются первостепенным. Вопрос, как не платить пени за квартплату, первое, что приходит в голову. Но закон, есть закон, даже, если он порой несправедлив в отношении конкретного гражданина…

Если коммунальщики аннулируют пени без суда:

- Пострадают другие жильцы, ведь они добросовестно платят, а негативные последствия по просрочкам и убытки управляющих, в связи с этим могут ударить уже по их кошелькам

- Списание пени по квартплате со стороны руководителя ТСЖ, ЖСК может обернуться против председателя, на которого могут жаловаться жильцы, работники, что он уменьшает поступления такими действиями, вошел в сговор и т.п.

Вот почему удается решить проблему уменьшения коммунальных услуг лишь в суде через 333 ГК РФ.

Адвокат по отмене пени за коммуналку в Екатеринбурге

Адвокат по отмене пени Адвокатского бюро «Кацайлиди и партнеры» поможет грамотно провести переговоры с коммунальной организацией, достичь соглашения о снижении и списании пени, а в более серьезных ситуациях не даст коммунальной организации взыскать завышенный размер пени в суде.

Перерасчет пени при зачете

Подборка наиболее важных документов по запросу Перерасчет пени при зачете (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Перерасчет пени при зачете

Подборка судебных решений за 2019 год: Статья 79 «Возврат сумм излишне взысканных налога, сбора, страховых взносов, пеней и штрафа» НК РФ

(Юридическая компания «TAXOLOGY»)По результатам выездной налоговой проверки обществу были доначислены НДС и акциз за 2012 и 2013 годы. Поскольку эти суммы не были предъявлены покупателям, в силу подп. 1 п. 1 ст. 264 НК РФ они подлежали учету в составе прочих расходов для целей обложения налогом на прибыль и уменьшали налогооблагаемую базу, в результате чего у общества возникла переплаты по налогу на прибыль. Общество подало уточненные налоговые декларации по налогу на прибыль, включив доначисленный НДС и акциз в состав расходов. Поскольку налог на прибыль был в полном объеме уплачен своевременно, общество полагало, что данная переплата подлежит зачету в счет недоимки по НДС, а пени за несвоевременную уплату НДС начислению не подлежат. Налоговый орган отказал в зачете (возврате) НДС и пени, ссылаясь на отсутствие оснований для изменения начислений и проведения зачета из переплаты по налогу на прибыль. Суд признал отказ обоснованным и указал, что неуменьшение налоговой базы по налогу на прибыль в ходе выездной налоговой проверки не повлекло за собой начисление налога на прибыль, пеней, штрафов по этому налогу. Задолженность по НДС, пеням и штрафам образовалась у налогоплательщика после принятия инспекцией решения по результатам выездной налоговой проверки и вступления его в силу. Требования общества о перерасчете пеней по НДС, начисленных по результатам выездной налоговой проверки, по существу, направлены на изменение размера начислений в решении инспекции, не оспоренном в судебном порядке. Суд отметил, что общество не представило доказательств того, что сумма переплаты по налогу на прибыль, зачисляемому в федеральный бюджет, превысила размер доначисленного НДС, а также указал на наличие значительной недоимки по акцизам.

Постановление Арбитражного суда Уральского округа от 17.07.2020 N Ф09-6400/18 по делу N А76-34899/2017

Требование: О взыскании задолженности по договору аренды земельного участка, неустойки.

Обстоятельства: Арендодатель сослался на неисполнение арендатором обязательств по внесению арендной платы.

Решение: Дело направлено на новое рассмотрение в арбитражный суд апелляционной инстанции, поскольку судом не установлена сумма неустойки, которая подлежит взысканию, не сделаны выводы в отношении действий суда первой инстанции по зачету ранее уплаченной суммы по исполнительному листу в счет взыскиваемой неустойки, что порождает для арендатора правовую неопределенность в отношении указанной суммы и дальнейшие споры, не принял во внимание одно из платежных поручений при определении суммы долга.Произведя перерасчет пени за последующий период и установив, что общая сумма пени составляет 634 882 руб. 84 коп., суд апелляционной инстанции согласился с выводом суда первой инстанции о наличии оснований для снижения начисленной неустойки до 132 039 руб. 12 коп., поддержав выводы суда первой инстанции, приведенные в обоснование такого снижения.

Статьи, комментарии, ответы на вопросы: Перерасчет пени при зачете

Путеводитель по налогам. Энциклопедия спорных ситуаций по части первой Налогового кодекса РФФинансовое ведомство рассматривает следующую ситуацию: у налогоплательщика имелась переплата, а заявление о зачете излишне уплаченной суммы подано в последний день установленного срока уплаты налога (до возникновения недоимки). В данном случае налоговый орган правомерно начислил пени, поскольку не нарушил установленный срок (10 дней) для принятия решения о зачете суммы излишне уплаченного налога. Налоговым кодексом РФ не предусмотрен пересчет суммы пеней, начисленных до момента принятия инспекцией решения о зачете суммы переплаты.

Статья: Правила зачета налоговой переплаты

(Тарасова Е.А.)

(«Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2021, N 2)Однако на практике программные комплексы, используемые налоговиками, рассчитывают пени иначе — с полной суммы недоимки с ее даты возникновения до даты проведения зачета, поскольку пересчет (соразмерное уменьшение) суммы пеней положениями ст. 75 и 78 НК РФ при осуществлении зачета налоговой переплаты в счет недоимки по налогам (задолженности по пеням и штрафам) не предусмотрен.

Нормативные акты: Перерасчет пени при зачете

(ред. от 03.11.2021)

«О создании информационного ресурса результатов работы по зачетам и возвратам»

(вместе с «Методическими рекомендациями по ведению информационного ресурса результатов работы по зачетам и возвратам»)начальником отдела, к компетенции которого относятся вопросы урегулирования задолженности, после формирования проекта решения о зачете (возврате);

«Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ

(ред. от 28.05.2022)

(с изм. и доп., вступ. в силу с 01.07.2022)При определении подлежащей уплате налогоплательщиком суммы налогов, указанных в пункте 3 статьи 13, пункте 3 статьи 14 и пунктах 1 и 2 статьи 15 настоящего Кодекса, налоговым органом учитываются имеющиеся у налогоплательщика на дату формирования налогового уведомления суммы излишне уплаченных таких налогов и (или) пеней по таким налогам путем уменьшения суммы указанных налогов, подлежащих уплате, последовательно начиная с меньшей суммы, если до наступления такой даты налоговым органом не получено заявление налогоплательщика о зачете (возврате) указанных сумм излишне уплаченных налогов.

Расчет пеней осуществляется по правилам, установленным статьей 75 Налогового кодекса по формуле:

ПЕНИ = СУММА х ДНИ х СТАВКА / 300

С 01.10.2017 для юридических лиц с просрочкой более 30 дней, расчёт по формуле:

ПЕНИ = СУММА х 30 х СТАВКА / 300 + СУММА х (ДНИ — 30) х СТАВКА/150

СУММА — сумма задолженности;

ДНИ — количество дней просрочки;

СТАВКА — процентная ставка рефинансирования ЦБ РФ, действующая в период просрочки

(c 01.01.2016 приравнена к значению ключевой ставки ЦБ РФ)

Как рассчитать пени по налогам, сборам и взносам

Калькулятор пеней

Руководители бизнеса и бухгалтеры, даже самые добросовестные, вынуждены иногда платить пени. Что это такое, почему их нужно платить, как рассчитать пени и какие дни включать в расчет, — расскажем в статье. А еще вы сможете бесплатно рассчитать пени с помощью нашего онлайн-калькулятора.

Что такое пени

Пени по налогам и взносам — это штрафные санкции за просрочку или неполную (частичную) уплату налогов или взносов. Можно сказать, что это вид неустойки за невыполнение обязательств по уплате налогов, также они начисляются за неуплату коммунальных платежей или алиментов, поставок по договору. Но нас в этой статье интересуют налоговые пени, их назначение, расчет и уплата регламентированы в ст. 75 НК РФ.

У налоговых платежей есть строгие сроки. При нарушении сроков налоговая служба начисляет пени, которые будут расти до полной уплаты налога. Чтобы остановить рост пеней, скорее заплатите налоги или взносы. Пеня составляет процент от неуплаченной суммы, и начисляется за каждый день просрочки платежа. Для их расчета нужно знать ключевую ставку Центробанка на момент нарушения и отслеживать ее изменение в течение периода просрочки.

Кто рассчитывает пени

Если налогоплательщик или работодатель вовремя не перечислил налог или взносы, ему начисляются пени. Чтобы уплатить пени, придется дождаться требования из ИФНС, которая сама должна установить факт неуплаты и начислить пени.

Если налогоплательщик увидел недоимку по налогу и планирует ее закрыть, нужно действовать в таком порядке:

- рассчитайте сумму пеней самостоятельно;

- уплатите сумму недоимки и пеней;

- отправьте уточненную декларацию.

В таком случае налогоплательщик избежит штрафа (см. п. 1 и п. 4 ст. 81 НК РФ). Если вы сначала отправите уточненку и только потом заплатите недоимку и пени, налоговая назначит штраф.

За какие дни начисляются пени

Первым днем начисления пеней считается следующий день после окончания срока уплаты налога или взносов. Последний день начисления пеней зависит от того, в какую дату возникла недоимка:

- до 27 декабря 2018 года — день уплаты налогов, взносов не включается в количество дней просрочки (Письма Минфина России от 05.07.2016 N 03-02-07/2/39318, ФНС России от 06.12.2017 N ЗН-3-22/7995@);

- после 28 декабря 2018 года — включайте день погашения недоимки в количество дней просрочки (п. 3, 7 ст. 75 НК РФ).

Если вы начисляете пени по взносам на страхование от несчастных случаев, количество дней просрочки в любом случае считается со дня, следующего за сроком уплаты, до дня уплаты взноса включительно (п. 3 ст. 26.11 Закона N 125-ФЗ).

Как рассчитать пени

Размер пеней зависит от ставки рефинансирования (или ключевой ставки Центробанка). Сумма рассчитывается по-разному для ИП и организаций, а также зависит от числа дней просрочки. Все ИП с любым числом дней просрочки и организации с просрочкой до 30 дней включительно рассчитывают пени от 1/300 ставки рефинансирования. Такого же порядка придерживаются организации с любым периодом просрочки по взносам на травматизм. Для других налогов и взносов это применимо, если недоимка возникла до 1 октября 2017 года.

Важно! С 9 марта 2022 года по 31 декабря 2023 года для организаций отменили повышенные пени. В этот период пени будут начисляться исходя из 1/300 ставки рефинансирования ЦБ, даже если просрочка больше 30 дней. При этом дата возникновения недоимки значения не имеет (Федеральный закон от 26.03.2022 № 67-ФЗ (п. 2 ст. 1).

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * Число дней просрочки

Если в период до 9 марта 2022 года и после 31 декабря 2023 года просрочка организации составляет 31 день и больше, ставка повышается до 1/150 от ключевой. Рассчитывайте пени так:

- Сначала исчисляем пени за первые 30 дней просрочки:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * 30

- Затем исчисляем пени за последующие дни просрочки:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 150) * Число дней просрочки с 31 дня

- Если дни просрочки выпали на период с 09.03.2022 по 31.12.2023, то пеня за него рассчитывается по формуле:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * количество дней просрочки в соответствующем периоде

- Суммируем все значения.

Если в период просрочки ставка рефинансирования менялась, рассчитывайте пени отдельно за дни, в которых действовали разные ставки.

Как рассчитать пени по авансовым платежам

Порядок расчета пеней по авансам аналогичен расчету пени по налогу. Но учитывайте, что количество дней просрочки нужно считать со дня, следующего за сроком уплаты авансового платежа и до наиболее ранней из двух дат:

- дата фактической уплаты платежа;

- установленная дата уплаты налога за налоговый период или авансового платежа за отчетный период.

Начисленную сумму пеней можно уменьшить. Если налог за налоговый период оказался меньше суммы авансов в течение этого периода, пени надо пересчитать исходя из суммы, которая не превышает налог. Аналогичный порядок действует при низком авансовом платеже по итогам отчетного периода.

КБК для перечисления пеней в 2021 и 2022 годах

Платите пени вместе с суммой недоимки или после уплаты всей суммы налога (взноса). Для этого оформите отдельное платежное поручение с использованием следующих КБК:

- Пенсионное страхование — 182 1 02 02010 06 2110 160.

- Медицинское страхование — 182 1 02 02101 08 2013 160.

- Страхование по нетрудоспособности и материнству — 182 1 02 02090 07 2110 160.

- Страхование на травматизм — 393 1 02 02050 07 2100 160.

- Налог на прибыль в фед. бюджет — 182 1 01 01011 01 2100 110.

- Налог на прибыль в рег. бюджет — 182 1 01 01012 02 2100 110.

- НДС — 182 1 03 01000 01 2100 110.

- Налог по имуществу, кроме ЕСГС — 182 1 06 02010 02 2100 110.

- Налог по имуществу, входящему в ЕСГС — 182 1 06 02020 02 2100 110.

- НДФЛ (и ИП «за себя») — 182 1 01 02020 01 2100 110.

- УСН «доходы» — 182 1 05 01011 01 2100 110.

- УСН «доходы-расходы» и минимальный налог — 182 1 05 01021 01 2100 110.

- ЕНВД — 182 1 05 02010 02 2100 110.

Когда можно не платить пени

В некоторых случаях пени не начисляются. Например, когда счет налогоплательщика заблокирован или деньги арестованы по постановлению суда. Или когда при расчете налогов или взносов бизнесмен руководствовался постановлением суда.

Также вы избежите пеней, если недоимка возникла из-за ошибки в платежке, которую можно исправить уточнением платежа, — в этом случае пени сторнируются. Ошибка исправляется уточнением, если она не связана с неверным указанием номера счета, банка получателя или КБК.

О пересчете пеней

Номер: БС-4-21/25301@

Вид налога (тематика): Налог на имущество организаций

Статьи Налогового кодекса:

Статья 75Вопрос: О пересчете пеней по налогу на имущество организаций

Ответ:

Направляем для сведения и руководства в работе разъяснения Минфина России от 11.12.2017 № 03-05-04-01/82413, подготовленные по запросу ФНС России, о возможности перерасчета начисленных пеней в связи со своевременной уплатой организацией в бюджет субъекта Российской Федерации платежей по налогу на имущество организаций.

Доведите указанные разъяснения до сотрудников налоговых органов, осуществляющих администрирование налоговых обязательств по налогу на имущество организаций.

Приложение: в эл. виде в каждый адрес.

Действительный государственный советник

Российской Федерации 2 класса

С.Л. Бондарчук

Когда и за что грозит начисление пени за коммунальные услуги в 2022 году

По закону потребители должны платить за жилое помещение и коммунальные услуги ежемесячно не позднее 10-го числа месяца, следующего за истекшим. Решением общего собрания членов ТСЖ (иного кооператива жильцов) либо договором с управляющей компанией допускается установить иной срок оплаты потребленных услуг. Если опоздать с внесением денег более чем на 31 день, поставщик начислит пени за несвоевременную оплату коммунальных услуг — рассчитанную определенным образом неустойку за неисполнение потребителем его обязанности.

Когда и как начисляют пени

Потребители должны знать, как начисляются пени за просрочку платежа за коммунальные услуги: это допускается только в случаях, предусмотренных законом. С точки зрения закона (см. ст. 154 ЖК РФ и постановление правительства № 354 от 06.05.2011) коммунальные услуги (ресурсы) это:

- холодная и горячая вода, сточные воды;

- электрическая и тепловая энергия;

- газ, в том числе в баллонах;

- твердое топливо для печного отопления;

- вывоз мусора.

При этом в состав платы за жилье входят:

- взносы на капитальный ремонт;

- оплата услуг по управлению домом (в многоэтажках);

- содержание и текущий ремонт общего имущества в доме;

- стоимость коммунальных ресурсов, потребляемых при использовании и содержании общего имущества.

Таким образом, штраф разрешено начислять только при наличии долгов по вышеназванным платам. Неустойка за неоплаченный вовремя домофон, антенну или интернет незаконна. Если у вас образовалась задолженность по такой дополнительной услуге, после соответствующего предупреждения поставщик вправе отключить вас от нее. Но все подробности об этой процедуре необходимо детально описать в договоре.

Как рассчитать размер неустойки

Чтобы должнику — физическому лицу насчитали пени по квартплате, ему достаточно не платить минимум 1 месяц. В соответствии с п. 14 ст. 155 ЖК РФ штрафы начисляют с 31-го дня, следующего за последним днем установленного срока внесения платы.

Осуществляется расчет пени за коммунальные услуги в 2022 году от ставки рефинансирования, установленной ЦБ РФ.

Размер ее в день равен 1/300 * СР * сумма долга.

Напомним, что ставка рефинансирования, о которой идет речь, сейчас приравнена к ключевой ставке ЦБ РФ, которую финансовый регулятор пересматривает не реже 1 раза в квартал. С 14.02.2022 этот показатель равен 9,50%.

Приведенные выше размеры неустойки касались только долгов по коммунальным платежам. В случае неполной или несвоевременной уплаты взносов на капитальный ремонт размер пени составит 1/300 ставки ЦБ РФ. Начисляется она с 31-го дня просрочки, но ее размер не увеличивается, независимо от того, когда плательщик погасит долг. Об этом говорится в п. 14.1 ст. 155 ЖК РФ.

Отметим, что увеличивать размеры неустоек кредиторам запрещено. Кроме того, когда начисляется пеня за коммунальные услуги, нельзя начислять на ее сумму дополнительные проценты. Это вытекает из п. 5 ст. 395 ГК РФ.

Эксперты КонсультантПлюс разобрали, что будет за неоплату или просрочку оплаты коммунальных услуг. Используйте эти инструкции бесплатно.

Как и когда платить пени: примеры и разъяснения

Чтобы было понятно, как начисляются пени по коммунальным платежам в 2022 году, возьмем следующие исходные данные:

- должник — Иванов И. И.;

- сумма долга — 1000 (одна тысяча) рублей;

- последняя дата расчета за коммунальные услуги — 10-е число следующего месяца;

- месяц, за который не поступила оплата, — июль 2021 г.;

- ставка ЦБ с 26.07.2021 по 12.09.2021 — 6,50%, с 13.09.2021 по 24.10.2021 — 6,75%, с 25.10.2021 по 19.12.2021 — 7,5%, с 20.12.2021 по 13.02.2022 – 8,5%;

- текущие платежи вносятся своевременно и в полном объеме, новые долги не накапливаются.

Определим, какие санкции ждут должника к 10 февраля 2022 года.

Иванову следовало заплатить за июль не позже 10 августа. Но денег на уплату долга у него не было. Неустойку начинают считать с 31-го дня просрочки, то есть с 10 сентября 2021 года. На тот момент действовала ставка рефинансирования в размере 6,50%.

Размер штрафа — 1/300 ставки, то есть на долг ежедневно будут начислять 0,024% (6,50% / 300 = 0,022%). Таким образом, с 10 по 12 сентября (3 дня) неустойка для Иванова составит: 3 дня * 0,022% * 1000 рублей = 0,66 рубля.

С 13 сентября ставка ЦБ РФ повысилась до 6,75%. Теперь в день долг увеличивается на 0,023%. За непогашение долга на 10 октября 2021 года Иванову насчитают еще:

28 дней [с 13 сентября по 10 октября включительно] * 0,023% * 1000 рублей = 6,44 рубля.

С 11 октября по 24 октября = 14 дней * 0,023 * 1000 рублей = 3,22 рубля.

С 25 октября по 9 декабря = 46 дней * 0,025% * 1000 рублей = 11,5 рубля.

Предположим, что Иванов не сможет рассчитаться в ближайшие три месяца, и штрафы увеличатся. С 91-го дня надо использовать в расчетах уже 1/130 ставки ЦБ РФ.

С 10 декабря по 19 декабря = 10 дней * 0,058% * 1000 рублей = 5,8 рубля.

С 20 декабря по 10 февраля 2022 года = 53 дня * 0,065% * 1000 рублей = 34,45 рубля.

Таким образом, Иванову произведут начисление пени за просрочку коммунальных платежей в размере 62 рубля 07 копеек.

Рассчитанную сумму будут автоматически вписывать в квитанцию наравне с долгом и текущим платежом. Соответственно, каждый месяц она увеличивается, и так до момента полного расчета. Нет необходимости узнавать, как уплатить пени за коммунальные услуги, — они фигурируют в платежном документе, поэтому гасятся вместе с основными начислениями.

Можно ли не уплачивать проценты

Поскольку мораторий на начисление штрафов при неоплате ЖКХ закончился с приходом 2021 года, избавиться от них не так просто. Но все-таки существуют пути, как законно убрать пени за квартплату из квитанции:

- заключить мировое соглашение с поставщиком в связи с уважительностью причин просрочки;

- заявить в суде о пропуске срока исковой давности по начислениям, сделанным более трех лет назад;

- заключить соглашение о реструктуризации долга (неустойку перестанут начислять со дня его подписания).

На вопрос, можно ли по закону не уплачивать пени по коммунальным платежам, есть только один ответ — можно, если они начислены незаконно (во время коронавирусного моратория или без учета погашенных сумм).