Второе дно на фондовом рынке что это

Фигура Двойное дно

Открытие торгового счета Форекс

Рейтинг брокеров форекс

Доверительное управление на Forex

Советники Forex на заказ

При проведении технического анализа многие трейдеры используют различные технические фигуры. Одни из них используются только в паре с другой стратегией, другие же работают сами по себе.

Во время сильного нисходящего движения из технических фигур мы выделяем – «двойное дно». Эта фигура похожа на английскую букву «W». Появление этой фигуры означает, что южный тренд подходит к концу. Этот сигнал указывает на то что напор покупателей сильный и продавцы уступают свои позиции, а южный тренд в скором времени сменится на северный. Иначе говоря, «двойное дно» укажет, что пришло время закрыть шортовые сделки и открыть сделки на покупку.

Как определить фигуру «Двойное дно»

«Двойное основание» формируется из двух постепенных и последовательных минимумов. Фигуру образуют два отката вверх, которые формировали два дна и рынок у нас при этом медвежий.

Как образуется фигура двойное дно?

Котировки упираются в поддержку, отскакивают и затем снова предпринимает попытку пробить ее, образуется «W». Если пробоя поддержки так и не происходит, тогда образуется паттерн, который указывает на слабость текущего тренда, говоря о возможном развороте.

Эта фигура имеет и свой зеркальный паттерн, называемый «Двойная вершина». «Двойная вершина» образовывается на бычьем рынке, а принцип ее построения такой же, как и при «Двойном дне».

На разных инструментах валютного рынка обе эти фигуры появляются довольно часто. Большинство трендовых разворотов наблюдаются при наличии одной из этих фигур. Эти две графические конструкции используются не только, чтобы найти точки входа, но и для определения времени выхода из сделки.

Чтобы представление о фигуре «Двойное дно» было более полным, давайте подробно рассмотрим составные части графика, требуемые для образования данной фигуры:

Как вести торги с использование фигуры «двойное дно» в техническом анализе.

Сигнальная фигура «двойное дно» нужна трейдеру для того, чтобы он подготовился к торговле.

Если на ценовом графике образовалась эта фигура, то следует знать каких правил придерживаться для открытия сделки. Классический способ – дождаться формирования фигуры, а цена пробьет линию поддержки.

Для получения точного торгового сигнала и для повышения эффективности фигуру следует использовать вместе с техническими индикаторами, которые станут фильтром во время открытия сделок.

Прогноз курса доллара. 7 причин, почему будет второе дно на Московской бирже

Что делать с валютой? Совсем недавно мы увидели пик нефтяного кризиса – цена на нефть приняла отрицательные значения. Но даже тогда мы не увидели резких изменений в валюте. Я думаю, что основная часть нефтяного кризиса пройдена. Возможно, еще будут какие-то колебания по нефти, но вряд ли мы увидим экстремальные значения в рубле.

Вся игра, что была в валюте – отыграна. Евро покупали по 70-71р, продали по 83-85р – основное движение мы забрали. Надеяться на какой-то резкий выстрел вверх – нет смысла. Возможно, еще будет какой-то вынос на фоне движения акций. Жду заход на второе дно и коррекцию американского рынка, но и это не сулит доллар по 150. Я выхожу из игры по валюте на долгие годы. Все, что осталось, закрою на локальных максимумах в ближайшие 2-3 месяца.

Фондовый рынок: «Не спеши коза в лес…»

Читаю в комментариях, что многие ожидают дальнейшего молниеносного роста на рынках. Да, рост будет, но совсем немолниеносный. И вот почему:

1. Рост безработицы в США. Статистика по коронавирусу все еще идет вверх. И пока не начнется заметная убыль — будут продолжаться карантинные меры. А карантин – это рост безработицы, падение прибыли, проблемы со спросом. Это тянет за собой нефтяные и экономические проблемы. Сейчас мы ждем апрельские данные по безработице, там ожидаются еще более высокие значения. Это может повлиять на рынки и утянуть их вниз.

2. Коррекция на американском рынке. Мы наблюдали резкий вынос вверх, который все еще ждет коррекции. На нашем рынке она уже произошла. Пока не отыграна коррекция на рынке США, заходить туда опасно.

3. За февраль-март пришло рекордное количество клиентов на фондовый рынок, почти столько же, как за весь 2019 год. Именно эта статистика удерживает меня от агрессивных покупок. Банально есть риск того, что всю эту массу будут «вывозить на стопы».

Уже эти риски говорят о том, что мы должны сходить вниз. Почему же я совершил покупки? На случай того, если сочетание вышеуказанных причин окажется просто обычным совпадением. Такое может быть? Может, но маловероятно. Новички – всегда проигрывают.

4. Банки и сланцевая добыча. Сланцевая отрасль на грани банкротства. Она никак не вписывается со своей дорогой добычей в текущую экономическую ситуацию. Со временем на баланс банков будет поступать всё это ненужное оборудование, начнется реализация залогов. Это может привести к проблемам в банковской сфере США.

5. Падение цен на нефть и сокращение добычи на 25%. Ситуация довольно тяжелая, и проблемы могут быть еще долгое время. Логичным сценарием может быть либо дальнейшее падение, либо длительный боковик. У нас остановленные скважины почти невозможно запустить заново. Выпавшее предложение будет влиять на прибыль наших компаний. Поэтому, даже при учете текущих цен на активы – спешить здесь не надо. Со временем, конечно, проблемы в нефтяной отрасли решатся. Начнут открывать новые месторождения, расконсервируют старые, изобретут новые технологии, и цена опять пойдет вверх. Но на это потребуется время. Сейчас добыча нефти пришла на уровень 2002 года. Некоторые компании говорят, что им легче сжигать нефть, чем законсервировать! Ситуация у нефтяников тяжелая.

6. Коронавирус и карантин. По прогнозам снять карантин могут, в лучшем случае, с 1 июня. Многие ожидают, что после этого рынок сразу пойдет вверх. Но это ожидание! Тут может быть так же как с нефтью, ждали соглашения – достигли, а цена ушла в минус. После карантина рынок начнут продавать, т.к. поймут, что отчеты, которые начнут выходить — будут ужасны.

7. 15 мая и 15 июня. Это даты истечения фьючерсных контрактов. У нас до сих пор выпавший спрос по нефти, её всё еще загоняют в хранилища. Если не снимут карантин, мы можем увидеть минус в нефтяных фьючерсах.

Да, сейчас интересные уровни для покупки, но они опасны. Многие мне пишут, что кто-то там закупился, поймал дно. Но из публичных трейдеров никто не поймал дно! Никто! Максимум, это были уровни на 5% ниже моих. Проблема покупки на панике в том, что у тебя все еще есть риск просадки портфеля на 30-40%. Я предлагаю покупать по тренду на более спокойном рынке! Газпром на уровнях 165-185р – хороший вариант для покупки в долгосрок. Сейчас можно закупиться на небольшую часть портфеля, т.к. риски ухода на втрое дно очень высокие.

8. Индикатор Баффета показывает перекупленность рынка. Сейчас на рынке США капитализация всех компаний такая же, как в 2019 году или во времена «бума доткомов», при том, что ВВП упал.

В телеграмме каждый день обсуждаем ситуацию онлайн @trader_chernyh

Двойное дно, или Покупка на падающем рынке

Двойное дно — это графический паттерн, помогающий находить отличные торговые возможности для покупки акций в самом начале бычьего тренда.

Двойное дно

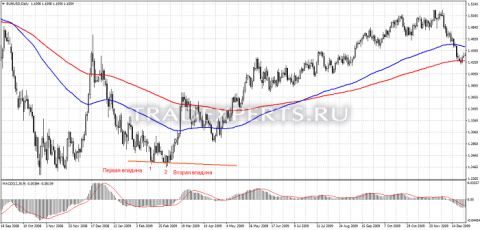

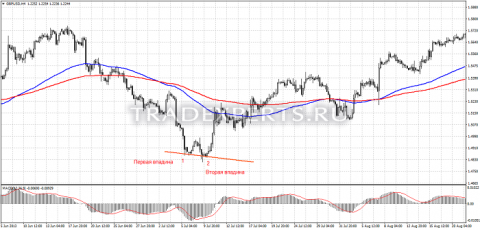

На рисунке 1 представлен фрагмент дневного графика с примером паттерна двойное дно. Подтверждением паттерна является дневная свеча, которая закрывается выше линии пробоя в «день А». После подобного подтверждения можно рассматривать возможность покупки акций.

Глядя на рисунок 1, становится очевидным, что приобретение акций на открытии следующего торгового дня было отличной идеей, так как их цена продолжила расти и позволила заработать на покупке.

С одной стороны, акции сейчас дешевле и если трейдер купит их по этим ценам, то будет в лучшем положении, чем все купившие сразу после пробоя. С другой стороны, покупка может быть не самой лучшей идеей, так как есть риск, что рынок проигнорировал паттерн и цена продолжит падать.

Обратное тестирование паттерна двойное дно

Скрипт обработал графики вышеупомянутых акций за период с 1 января 2000 года по 1 сентября 2019 года, что позволило обнаружить огромное количество подтвержденных паттернов двойное дно и рассчитать статистические результаты по их торговле.

Безусловно никакое программное обеспечение для поиска паттернов не может провести полноценный технический анализ и заменить глаза трейдера, поэтому результаты бэктеста можно считать искусственными, но несмотря на это они позволяют сделать много интересных выводов по поводу открытия сделок:

Вход сразу после пробоя

Рассмотрим покупку акций после закрытия пробойной свечи выше уровня сопротивления в «день А». Скрипт предполагает вход в торговую позицию на открытии следующей сессии. Стоп-лосс выставляется на несколько центов ниже минимума двойного дна, а лимитный ордер для фиксации прибыли на расстоянии от входа, равному размеру паттерна.

Итоги бэктестирования по акциям из индекса S&P 500 собраны в таблице, показанной на рисунке 3. Результаты по «стандартному входу» приведены в колонке Standard case.

В первом столбце таблицы на рисунке 4 представлены результаты по акциям из индекса Russell 3000.

В обеих таблицах приведены расчеты критерия Келли, позволяющего оценивать торговые стратегии по соотношению прибыли и убытка. Чем выше критерий Келли, тем лучше торговая стратегия.

Покупка после возврата цены под пробитый уровень

Предположим, что трейдер столкнулся с ситуацией, изображенной на рисунке 2. Для бэктестинга подобного входа в позицию был использован параметр, имитирующий «опоздание» не более чем на 10 дней после возврата цены под пробитый уровень.

Результаты тестирования приведены в таблицах на рисунках 3 и 4 (колонка One close below). При оценке результатов следует обратить внимание на критерий Келли, который явно указывает на то, что прибыльность при покупке ниже линии пробоя значительно уступает стандартному входу в позицию. Однако, используя этот подход к торговле трейдер все равно заработает немного денег.

Нельзя не отметить снижение количества сделок «запоздавшего трейдера». Так при работе с акциями из S&P 500 была заключена 701 сделка после возврата цены под уровень сопротивления и 909 сделок сразу после пробоя. Это указывает на то, что после подтверждения двойного дна дневная свеча 208 раз не закрывалась ниже линии пробоя, давая возможность заработать без значительных просадок.

С другой стороны, покупка после возврата под уровень позволяла улучшить некоторые параметры сделки — покупая под уровнем снижалась максимальная просадка и улучшилось соотношение прибыли к убыткам. Следовательно, при покупке акций, вернувшихся под пробитый уровень нужно бороться с синдромом упущенной выгоды и использовать больше дополнительных сигналов для подтверждения торгового решения.

Вход после повторного возврата цены под уровень пробоя

Для чистоты эксперимента в обратное тестирование была включена ситуация с повторным возвратом цены под уровень пробоя, что указывает на полное игнорирование участниками рынка недавно пробитого уровня. Результаты бэктеста отражены на рисунках 3 и 4 (колонка Two closes below).

Данные на рисунке 3 свидетельствуют о том, что при работе с акциями S&P 500 игнорирование уровня, по сравнению со стандартным возвратом, приводит к улучшению результатов, но при торговле акций из Russell 3000 итоги торговли оставляют желать лучшего.

Это происходит из-за того, тестирование не должно ограничиваться только «голубыми фишками», ведь результаты бэктестинга с использованием разных акций больше похожи на итоги реальной торговли. При этом, нельзя забывать, что акции крупных компаний часто используются не для спекуляций, а в качестве перспективного инвестиционного инструмента. Поэтому инвесторы, заметив снижение цены акций сильной компании, не обращая внимания на технический анализ, могут начать их скупку.

Следовательно, при бэктестинге любой торговой стратегии, основанной на покупке минимумов, использование акций сильных компаний может привести к хорошим результатам.

Покупка падающей акции на растущем рынке

Сложно покупать акцию, которая падает во время роста основных индексов фондового рынка, так как все говорит о том, что эта бумага сейчас никому не нужна, но предположим, что трейдер начал их скупать. Для имитации этого действия скрипт обрабатывает акции, закрывшиеся ниже уровня пробоя при условии, что в этот день их индекс рос. Результаты приведены на рисунках 3 и 4 (в колонке Index positive).

Сравнив результаты с колонкой «One close below», которая была проанализирована выше, можно заметить, что рост индекса накануне входа в падающую акцию приводит к повышению результативности торговли.

Вход после второго пробоя

Для оценки результатов покупки акций после повторного пробоя уровня сопротивления скрипт должен отобрать бумаги, которые вернулись под уровень сопротивления после первого пробоя и, через некоторое время, снова пробили его. Результаты обратного тестирования показаны на рисунках 3 и 4 (в столбце Second breakout).

В таблице видно, что при таком подходе процент прибыльных сделок резко возрастает, он даже выше, чем в стандартном случае и это неудивительно, так как после повторного пробоя точка входа находится ближе к уровню тейк-профита и дальше от уровня стоп-лосса. Общая эффективность торговли по этой стратегии безусловно заслуживает внимания, а ее критерий Келли сравним со стандартной покупкой при подтверждении двойного дна.

Покупка после медленного возврата под пробитый уровень

Тестирование покупки после медленного возврата под пробитый уровень показало лучшие результаты. Эта стратегия заключается в том, что трейдер пропускает закрытие дневной свечи под линией пробоя, если оно происходит сразу после «дня A». После подтверждения двойного дна цена должна медленно расти, а затем опуститься под пробойный уровень. От пробоя до ухода под уровень должно пройти не меньше пяти торговых дней. Это означает, что цена должна быть отброшена назад, но не слишком быстро.

Результаты тестирования покупки после медленного возврата представлены на рисунках 3 и 4 (колонка Throwback > 5 days). Этот подход к торговле двойного дна эффективней всех остальных вариантов, но подобный паттерн встречается очень редко. Для тестирования удалось найти только 144 паттерна для акций из S&P 500 и 400 паттернов для акций из Russell 3000, но если он появлялся, то очень часто приносил деньги.

Заключение

Зарабатывать на покупке падающих акций не так сложно, как может показаться. Любое снижение стоимости ценных бумаг нужно рассматривать как возможность для приобретения перспективных торговых инструментов по хорошим ценам, а подтверждение паттерна двойное дно поможет трейдеру найти отличную точку входа в рынок.

Что такое паттерны: двойная вершина и двойное дно и как они работают?

Трейдеры криптовалют позаимствовали весь арсенал инструментов технического анализа, который используется на традиционных рынках. Им не пришлось изобретать велосипед. Несмотря на то, что крипторынок все еще развивается и, следовательно, он очень волатилен, цены изменяются по тем же принципам, которые давно уже существуют. Поэтому двойная вершина и двойное дно, безусловно, должны быть известны каждому трейдеру.

Двойное дно и вершина могут точно показать разворот в направлении рынка, поэтому неудивительно, что они остаются популярными на всех рынках.

Начнем с того, что паттерн двойного дна (W-образная форма) является бычьим паттерном разворота на свечном графике, хотя он также может быть виден на диаграммах и даже линейных графиках. Его также называют зеркальным отражением паттерна двойной вершины (М-образная форма), который является медвежьим паттерном разворота.

Конечно, эти паттерны также могут быть связаны с психологией трейдеров, и они лучше всего подходят для промежуточного и долгосрочного анализа рынка. Но самое приятное заключается в том, что они исключительно хорошо работают для таких криптовалют, как биткоин и альткоины.

И все же, как их использовать в крипто торговле? Используются ли они на других рынках за пределами традиционного фондового рынка по-другому? Давайте разбираться.

Что такое двойное дно?

Паттерн двойного дна образуется, когда два ценовых дна расположены относительно на одном уровне, а вершина выступает в качестве сопротивления. Этот паттерн появляется в конце нисходящего тренда и сигнализирует о его развороте.

Как правило, трейдеры обычно ждут, когда цена пробьется выше линии выреза, чтобы открыть лонг позицию. Тем не менее, вы должны открывать её, только если вы в этом уверены. Потому что есть вероятность, что вы в конечном итоге будете торговать против тренда.

Главный принцип паттерна двойного дна заключается в том, что чем больше промежуток между двумя минимумами на графике, тем больше вероятность того, что паттерн графика сработает. Это также привело к тому, что этот индикатор технического анализа больше подходит для долгосрочных трейдов, поскольку он относится к паттернам, которые повторяются спустя какое-то время.

Тем не менее, есть ошибки, которых вы должны избегать, чтобы ваш анализ был более точен. Когда двойное дно используется правильно, получаются довольно впечатляющие результаты. Однако паттерн может сыграть не так, как нужно, если вы не будете осторожны. Итак, как они работают, и как вы вообще их находить?

Как найти паттерн двойное дно?

Найти двойное дно не так сложно, как только вы поймете основы. Это один из тех паттернов, который появляется регулярно. Двойное дно легко заметить, поэтому будет также легко понять его сигнал. Паттерн отличается тремя основными характеристиками:

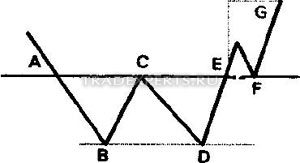

• Первый минимум – это когда цена отскакивает назад в первый раз

• Второй минимум – это второй отскок цены

• Линия выреза – это временное сопротивление, которое образуется между минимумами.

Ниже представлена психология рынка за данным образованием:

• Первый минимум. Во время первого минимума рынок отскакивает и создает свинг-лоу. Вы можете подумать, что это обычная коррекция, проявляющаяся в нисходящем тренде.

• Линия выреза. Во время коррекции цена достигает точки сопротивления, а затем возвращается назад, чтобы снова протестировать вновь сформированную поддержку. Локальное сопротивление – это то, что мы называем линией выреза.

• Второй минимум. Медведи стремятся увидеть, обеспечивает ли первое дно достаточную поддержку. Если цена пробивается ниже первого минимума, паттерн не получится. Однако если вторая медвежья попытка потерпит неудачу вблизи поддержки, образованной первым минимумом, то мы увидим W на графике. Тем не менее, еще слишком рано выходить на рынок.

• Прорыв линии выреза. Как только рынок также отклоняет второй минимум, цена снова отскакивает. Если ему удастся пробиться выше линии выреза, которую мы ранее определили как сопротивление, то крипто трейдеры будут заинтересованы в том, чтобы открыть лонг, так как это знак того, что теперь быки контролируют ситуацию.

Вот и все! Так просто и легко работает паттерн двойное дно. Вот как он выглядит на графике:

Напомним, что паттерн двойного дна (W-образный) говорит нам о том, что существующий медвежий тренд, скорее всего заканчивается и цена вот-вот развернется.

Как использовать двойное дно?

Мы уже описали основной принцип действия, но есть еще кое-что, что нужно знать. Например, когда вы торгуете двойным дном, вы должны определить паттерны, в которых промежутки между минимумами больше. Такие паттерны, скорее всего, очень легко найти. Они увеличат шансы прорыва линии выреза и, следовательно, разворота.

Так как же это работает?

Техники на прорыве

В случае с торговлей с двойным дном большинство трейдеров входят в рынок сразу после прорыва цены выше линии выреза, но вы можете попробовать другой подход.

Вместо того чтобы ждать четкого прорыва, вы можете спокойно наблюдать за рынком – цена потенциально может развернуться вниз сразу после прорыва выше линии разрыва. Однако вам нужны бычьи признаки, а не колебания. Итак, вот как вы можете действовать:

• Найдите паттерн двойного дна

• Подождите, пока цена пробьется выше линии выреза

• Дождитесь отката – это может быть одна свеча из всего ряда

• Открывайте лонг, когда цена пробьет свинг-хай, который совпадает с линией выреза.

Другими словами, вы не должны спешить открывать ордер на покупку, когда цена пробивается выше линии выреза. Вместо этого стоит подождать, будет ли откат цены. Таким образом, вы убедитесь, что, когда вы войдете на рынок, быки будут значительно сильнее.

Когда использовать двойное дно?

Вы можете торговать двойным дном всякий раз, когда вы его замечаете, особенно когда существующий медвежий тренд достиг уровня перепроданности. Для этого вы можете использовать индикаторы технического анализа, такие как индекс относительной силы (RSI) или Стохастик.

Следует отметить, что эти два минимума не всегда могут находиться на одном уровне. Чаще всего второе дно может опуститься ниже, так как медведи стараются пробиться ниже предыдущего минимума. Но, если цене удается отскочить от второго минимума, паттерн остается в силе и заслуживает вашего внимания.

Пожалуйста, будьте имейте в виду, что иногда, когда появляется такой паттерн, медведи оказываются в ловушке, так как они открывают короткие позиции сразу после того, как цена пробивается ниже первого минимума. Это сигнал для быков, потому что медведи деморализуются, когда цена отскакивает назад.

Кроме того, когда второе дно ниже первого, имеет смысл проверить, не образует ли паттерн бычью дивергенцию с RSI, что станет для вас еще более сильным сигналом.

Что такое двойная вершина?

Двойная вершина – это медвежий разворотный паттерн, который сигнализирует об окончании восходящего тренда. Он образован двумя ценовыми максимумами, образующимися на одном уровне, и линией выреза, которая выступает в качестве локальной поддержки. Трейдеры будут ждать, пока цена пробьется ниже линии выреза, после чего они откроют шорт позиции.

Как найти паттерн двойная вершина?

Вы можете наблюдать двойные вершины довольно часто, хотя некоторые из них могут быть не идеальными. Рисунок состоит из трех основных элементов:

• Первый максимум – это когда цена отступает в первый раз;

• Второй максимум – это второй откат цены.

• Линия выреза – это временная поддержка, которая появляется между максимумами.

Как использовать двойные вершины?

Когда рынок достигнет уровня перекупленности, он может столкнуться с сопротивлением и сформировать паттерн двойной вершины. Он начинается с первого максимума, когда цена отступает до тех пор, пока не найдет локальную поддержку. В это время вы не можете обнаружить паттерн. После первой вершины цена откатывается назад до поддержки (линии выреза), а затем отскакивает назад, чтобы снова протестировать вновь сформированное сопротивление. Если цена не сможет пробиться выше него, она сформирует второй максимум. Именно тогда трейдеры настороженно относятся к тренду. Они должны быть готовы к открытию шорт позиции, когда цена пробьется ниже линии шеи.

Вы можете использовать те же техники на прорыве, что и в случае с двойным дном, но только наоборот.

Можно ли применять двойные дно и вершины в крипто торговле?

Определенно да! Эти два паттерна универсальны, и они хорошо работают на всех рынках, включая криптовалюту. Тем не менее, частота появления этих паттернов может быть ниже, чем, например, на рынке форекс. Однако они имеют одинаковую значимость, когда вы замечаете их на графике.

Трейдеры криптовалют очень полагаются на технический анализ, и графические паттерны могут давать самые мощные сигналы. Особенно так получается в сочетании с техническими индикаторами. Тем не менее, криптотрейдеры должны быть более осторожными, учитывая, что криптовалюты весьма волатильны и непредсказуемы.

Разница между двойным дном и двойной вершиной

Нет никакой фундаментальной разницы между двойной вершиной и двойным дном, за исключением того, что они являются полной противоположностью. Другими словами, то, что верно для быков в случае двойного дна, верно и для медведей в случае двойной вершины, поскольку последний является медвежьим сигналом разворота.

Двойная вершина состоит из двух максимумов, расположенных относительно на одном уровне, и выреза, который в это время представляет собой локальную поддержку.

При торговле криптовалютами на больших временных промежутках подход для каждого паттерна может отличаться, так как двойное дно должно появляться чаще, учитывая, что крипторынок стремится к расширению.

Преимущества и недостатки

Самое замечательное в этих двух паттернах то, что они эффективны на нескольких временных промежутках, будь то M15, H1, H4 или D1. Таким образом, ими могут пользоваться как дневные трейдеры, так и свинг трейдеры и даже позиционные трейдеры. Они также являются универсальными паттернами, которые хорошо работают с акциями, валютными парами, сырьевыми товарами и криптовалютами.

Как и любой другой технический паттерн, у них есть свои показатели, но они также имеют свои недостатки. Главный недостаток заключается в том, что ни двойная вершина, ни двойное дно не могут гарантировать закрепления вновь сформированного тренда. Например, в случае с двойным дном медведи могут толкнуть цены вниз в третий раз и даже попытаться пробиться ниже поддержки. Таким образом, трейдеры должны использовать такие инструменты управления рисками, как стоп-лосс.

Ошибки, которых стоит избегать

Одна из главных ошибок тех, кто торгует с двойным дном, заключается в том, что сразу после прорыва цены выше линии выреза паттерна они открывают лонг. В этом случае, если вы не будете осторожны, вы можете в конечном итоге торговать против более крупного тренда. Если рынок находится в середине сильного медвежьего движения и формирует «маленький» паттерн двойного дна, он, скорее всего, проигнорирует его и продолжит свой общий нисходящий тренд.

Чтобы избежать этого, вы должны добавить скользящую среднюю (MA) с периодом 20. Если цена находится ниже МА, вы не должны покупать на прорыве линии выреза. При торговле двойной вершиной цена не должна быть выше МА с периодом 20.

Итак, если вы будете следовать упомянутым правилам, вы, скорее всего, сможете достичь значительных результатов с этими паттернами, даже если вы новичок. Однако обязательно потренируйтесь на демо-счете, прежде чем торговать реальными средствами.

Попробуйте торговлю на демо-счете Bybit!

Управление рисками

Хотя двойная вершина и двойное дно являются одними из самых надежных моделей на графике, они не могут гарантировать разворот тренда во всех случаях. Чтобы избежать значительных потерь, которые могут повлиять на весь ваш баланс, вы должны применить некоторые основные методы снижения рисков.

Самый важный шаг – это выставить стоп-лосс, который уменьшит потенциальный убыток, если цена вдруг двинется против вас. Стоп-лосс должен быть установлен между прорывом (вырезом) и сопротивлением (в случае двойной вершины) или поддержкой (в случае двойного дна).

Чтобы способствовать стабильности и сосредоточиться на долгосрочных целях, вы не должны использовать более 1% своего баланса на один трейд. Это одно из золотых правил управления рисками.

Однако, если рынок волатилен, и вы испытываете искушение сорвать джекпот, на этот раз вам действительно может повезти, но вам не будет гарантирована такая же удача в долгосрочной перспективе, если такая практика превратится в привычку.

Заключение

Двойная вершина и двойное дно – это несколько удобных и надежных графических моделей, но их успех действительно зависит от вашей способности понимать их сигналы и использовать их для трейдов.

Чтобы улучшить свои торговые навыки с этими графическими моделями, вы можете попрактиковаться на демо-счете или на прошлых графиках. Не забывайте следить за техническими индикаторами, особенно за теми, которые измеряют уровни перекупленности и перепроданности.