Возврат зарегистрирован что значит

Как заполнить заявление на возврат налога?

Если вы подаете декларацию 3-НДФЛ для получения налогового вычета, то вам нужно заполнить заявление на возврат. Причём вид вычета не имеет значения: если декларация сформирована, и сумма по ней подлежит возврату из бюджета, то без заявления вам не обойтись. В нём указываются банковские реквизиты, куда будут перечислены денежные средства.

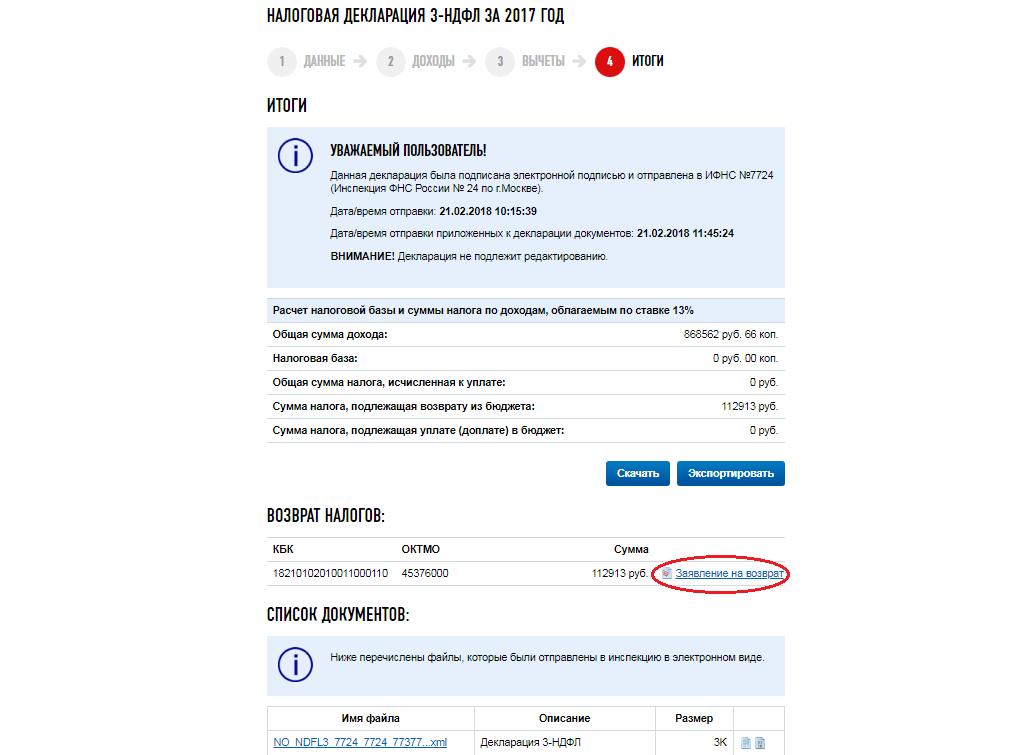

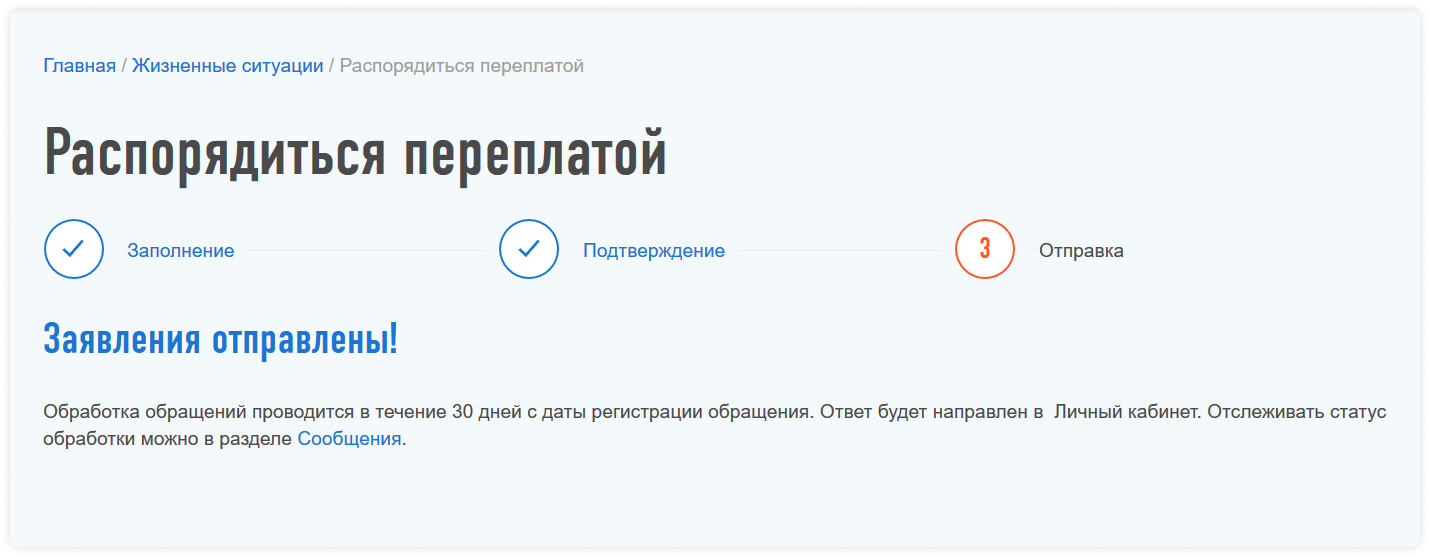

Если вы заполняете и отправляете декларацию онлайн через личный кабинет налогоплательщика физического лица, то программа сама предложит сформировать заявление на возврат сразу после отправления декларации.

При оформлении заявления программа автоматически подтянет часть данных из личного кабинета — вам останется заполнить лишь реквизиты счёта. Учтите, что налоговая инспекция перечислит деньги только на счёт самого налогоплательщика. Счета третьих лиц указывать нельзя. После внесения всех данных можно отправлять заявление в инспекцию.

Согласно законодательству, возврат налога должны произвести в течение одного месяца со дня получения инспекцией заявления, но не ранее срока окончания камеральной проверки (п. 6 ст. 78 НК РФ, письмо Минфина России от 21.02.2017 г. N 03-04-05/9949). При этом камеральная проверка проводится в течение трёх месяцев (п. 2 ст. 88 НК РФ). То есть максимальный срок для возврата составляет 4 месяца.

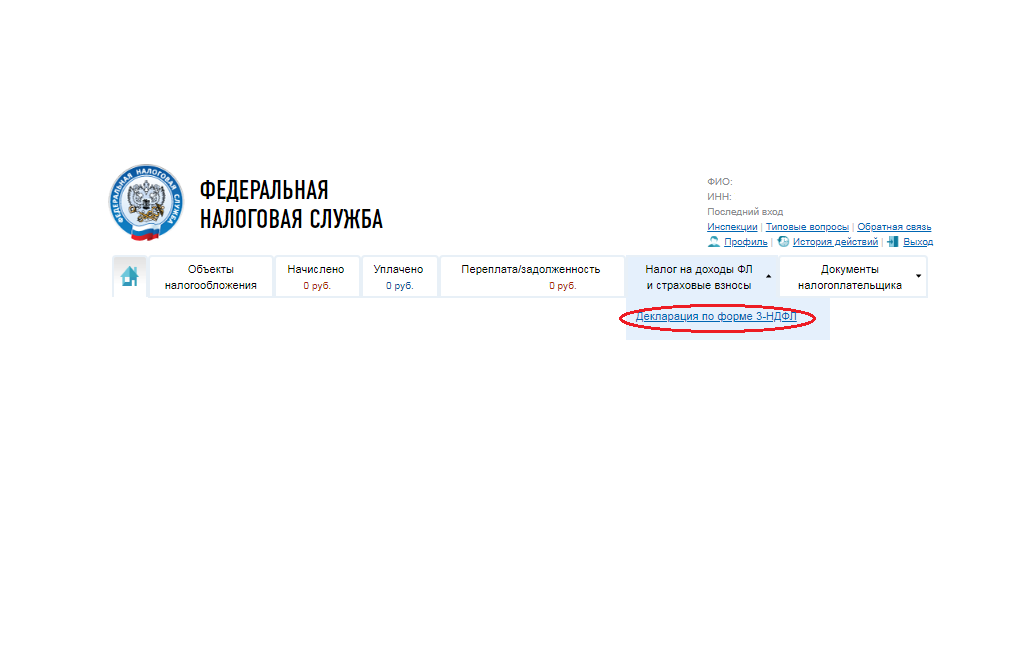

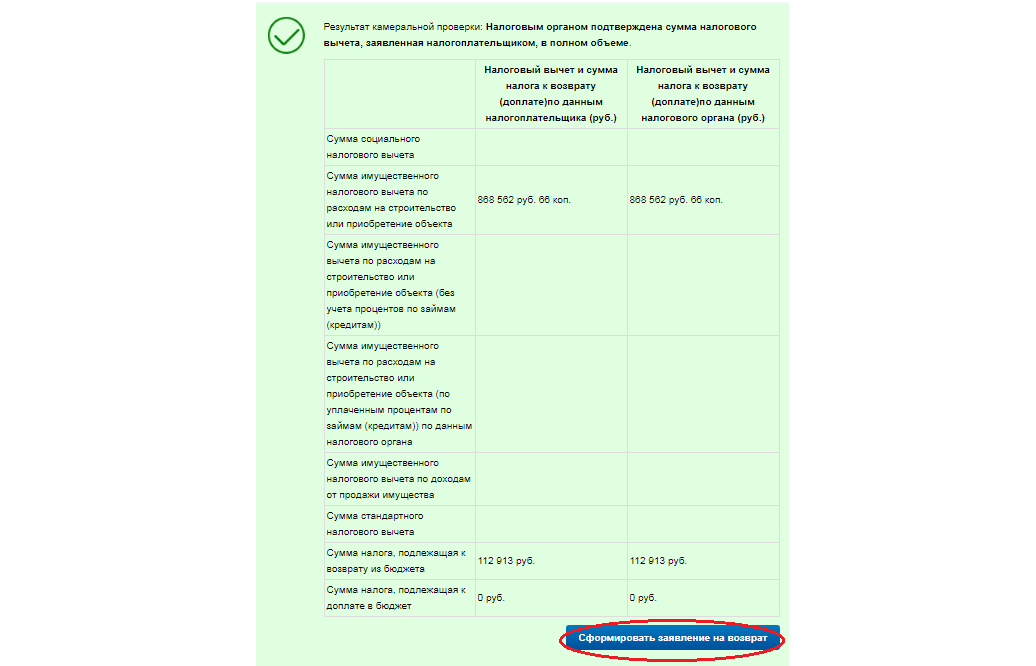

Исходя из вышесказанного, можно сделать вывод, что необязательно вместе с декларацией подавать заявление на возврат. Его можно подать после того, как инспекция проведёт камеральную проверку и подтвердит сумму к возврату. Отслеживать ход проверки можно во вкладке «Налог на доходы ФЛ и страховые взносы» в разделе «Декларация по форме 3-НДФЛ».

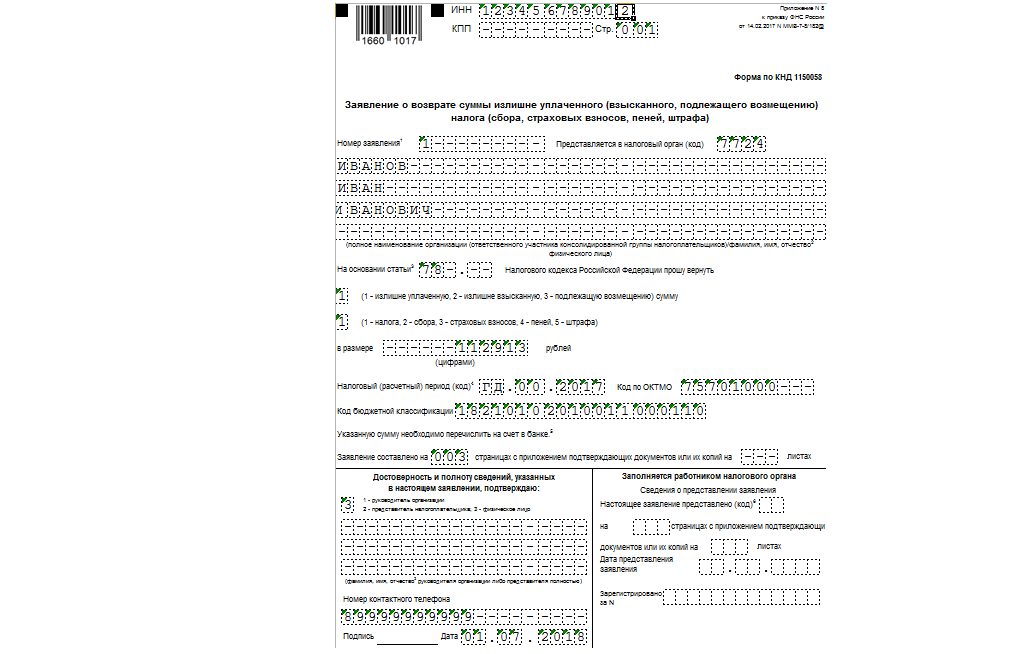

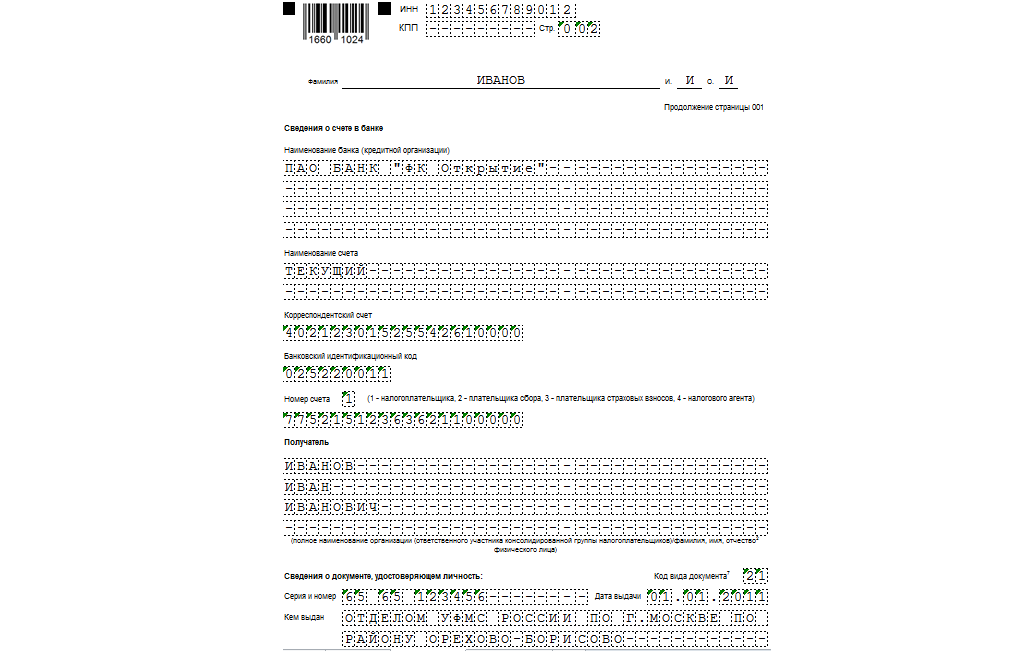

В 2017 году ФНС России утвердила новую форму заявление о возврате (приложение № 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182@).

На первом листе отражается общая информация о налогоплательщике, о налоге, который он хочет вернуть, и за какой период. Код по ОКТМО переносится из 1 раздела справки 2-НДФЛ. Мы делаем возврат по НДФЛ, для этого налога предусмотрен свой код бюджетной классификации: 18210102010011000110.

На втором листе следует внести банковские реквизиты, куда будет осуществлено перечисление денежных средств, а также паспортные данные.

Если вы указали ИНН, то вы вправе не заполнять 3 лист, а предоставить в инспекцию только первые два.

Если возврат суммы налога осуществляется с нарушением установленного срока, то помимо суммы налога должны быть выплачены проценты, которые начисляются за каждый календарный день нарушения срока возврата. Подробнее об этом читайте в моей статье.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Налоговым органом подтверждена сумма налогового вычета

Я подал «Заявление о возврате суммы излишне уплаченного налога» по форме 3-НДФЛ 18 марта 2021.

С тех пор много сообщений приходило об изменении статуса, последнее было следующего содержания:

С тех пор уже 3 недели прошло, никаких изменений. Нужно ждать еще сколько-то времени или что делать?

Регистрационный номер декларации за 2019: 1175968777

Регистрационный номер декларации за 2020: 81478792022

Я подал «Заявление о возврате суммы излишне уплаченного налога» по форме 3-НДФЛ 18 марта 2021.

С тех пор много сообщений приходило об изменении статуса, последнее было следующего содержания:

С тех пор уже 3 недели прошло, никаких изменений. Нужно ждать еще сколько-то времени или что делать?

Регистрационный номер декларации за 2019: 1175968777

Регистрационный номер декларации за 2020: 81478792022

Добрый день! Напишите Ваш ИНН.

ИНН: 524931162520

ИНН: 524931162520

По представленным декларациям проводится камеральная проверка. Она проводится в течение 3 месяцев со дня ее представления налогоплательщиком. В ходе камеральной проверки проверяются документы, подтверждающие право на вычет. По завершению камеральной проверки в Личном кабинете Статус камеральной проверки будет «Завершена».

Здравствуйте, у меня вопрос. через два дня после сдачи 3-НДФЛ (20.12.2020. через портал ФНС) пришло сообщение о том, что налоговым органом принято решение об отказе возрата налога, в причине отказа написано. по окончании 22,03,21, камеральной проверки моё заявление будет рассмотрено в установленные сроки. Затем 19.03.21. сообщение о ходе камеральной проверки. Результаты камеральной налоговой проверки декларации за 2019 год

Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме. Я так понимаю, решение принято в мою пользу? Если так, то в какие сроки перечисляют деньги? Спасибо.

Здравствуйте, у меня вопрос. через два дня после сдачи 3-НДФЛ (20.12.2020. через портал ФНС) пришло сообщение о том, что налоговым органом принято решение об отказе возрата налога, в причине отказа написано. по окончании 22,03,21, камеральной проверки моё заявление будет рассмотрено в установленные сроки. Затем 19.03.21. сообщение о ходе камеральной проверки. Результаты камеральной налоговой проверки декларации за 2019 год

Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме. Я так понимаю, решение принято в мою пользу? Если так, то в какие сроки перечисляют деньги? Спасибо.

Добрый день! После принятия положительного решения о предоставлении вычета – переплата НФДЛ возвращается из бюджета по заявлению налогоплательщика. Срок возврата – в течение одного месяца со дня получения налоговым органом заявления, но не раньше окончания камеральной налоговой проверки.

Добры день!

Сумма налога, подлежащая возврату из бюджета

Заявленная по декорации

30000

Подтверждегная налоговым органом

120000

Подскажите,кпкую сумму в итоге перечисляет?

Здравствуйте, я подал декларацию на возврат за 2020год №1154039216 от 18 февраля 2021г через 3 месяца в личный кабинет пришло сообщение что подтверждена сумма в полном объеме.

Здравствуйте, я подал декларацию на возврат за 2020год №1154039216 от 18 февраля 2021г через 3 месяца в личный кабинет пришло сообщение что подтверждена сумма в полном объеме.

Добрый день! Новое заявление направлять не нужно.

Добры день!

Сумма налога, подлежащая возврату из бюджета

Заявленная по декорации

30000

Подтверждегная налоговым органом

120000

Подскажите,кпкую сумму в итоге перечисляет?

Добрый день! По данному вопросу рекомендуем обратиться в налоговый орган по месту учета (регистрации).

Здравствуйте, я подал декларацию на возврат за 2020год №1224835010 даты регистрации 18.05.2021 в личный кабинет пришло сообщение что:

Прекращена в связи с представлением уточненной декларации.

но при этом выводит инфо что:

Результаты камеральной налоговой проверки декларации за 2020 год Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме.

Здравствуйте, я подал декларацию на возврат за 2020год №1224835010 даты регистрации 18.05.2021 в личный кабинет пришло сообщение что:

Прекращена в связи с представлением уточненной декларации.

но при этом выводит инфо что:

Результаты камеральной налоговой проверки декларации за 2020 год Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме.

Добрый день! По данному вопросу рекомендуем обратиться в налоговый орган по месту учета (регистрации) или 8-800-222-22-22.

Здравствуйте,я подала на налоговый вычет 26.02.21,в статусе на сегодня написано в процессе кнп.Налоговым органом сумма выплат подтверждена в полном объеме. Завершена ли проверка декларации и сколько ждать поступления вычета? Мой ИНН 524703742000.

Регистрационный номер декларации: 1140651558

Дата регистрации: 02.02.2021

Дата окончания камеральной проверки: 04.05.2021

Статус: Выявлены нарушения

Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме.

Но сумма в этой графе отличается от заявленной в декларации и равна 189640. А на вкладке налоги указана переплата 213450 (соответствует заявленной).

30.04.2021 подано заявление на возврат налога в сумме 213450.

Россиянам упростили получение налогового вычета: как будет работать схема

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

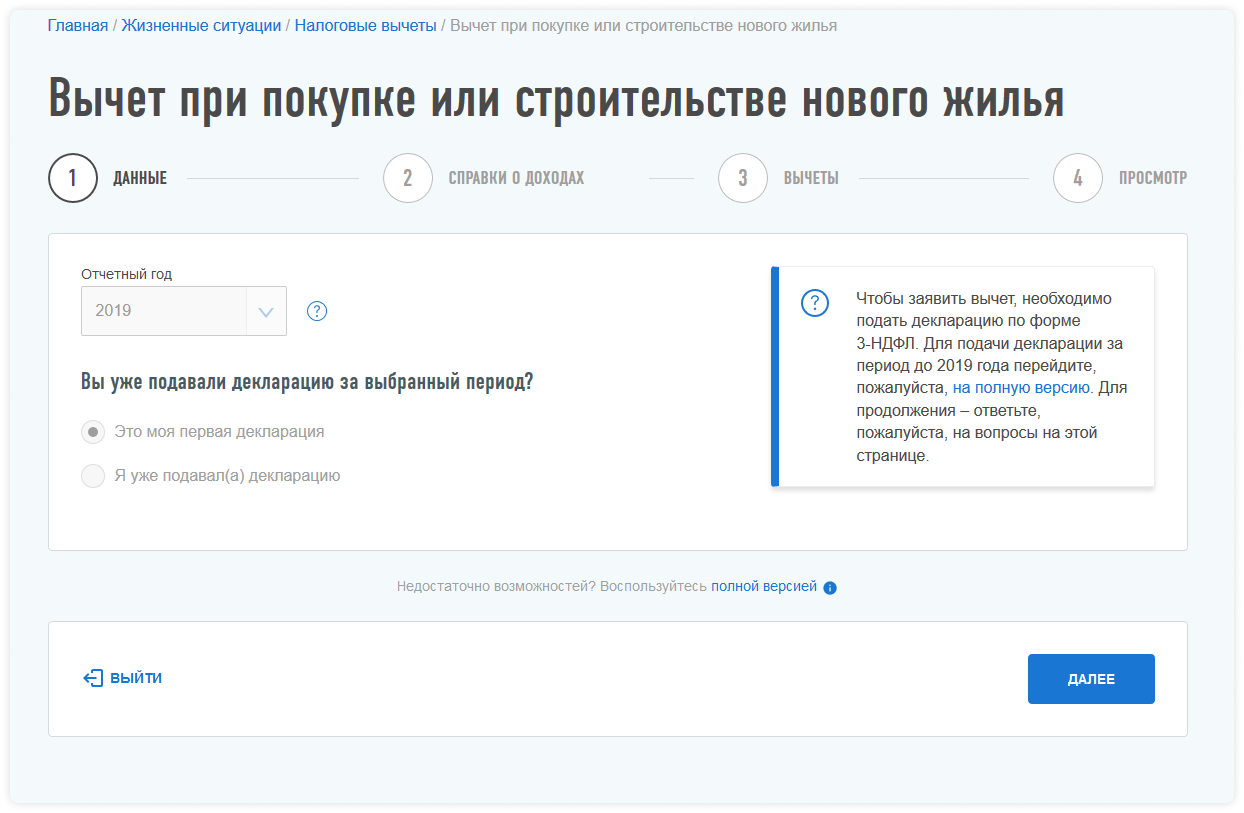

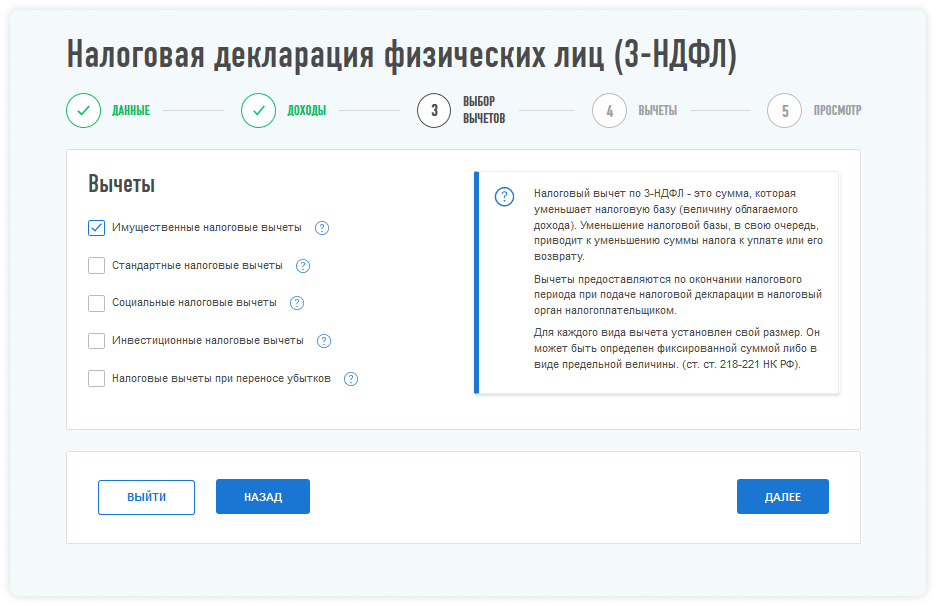

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

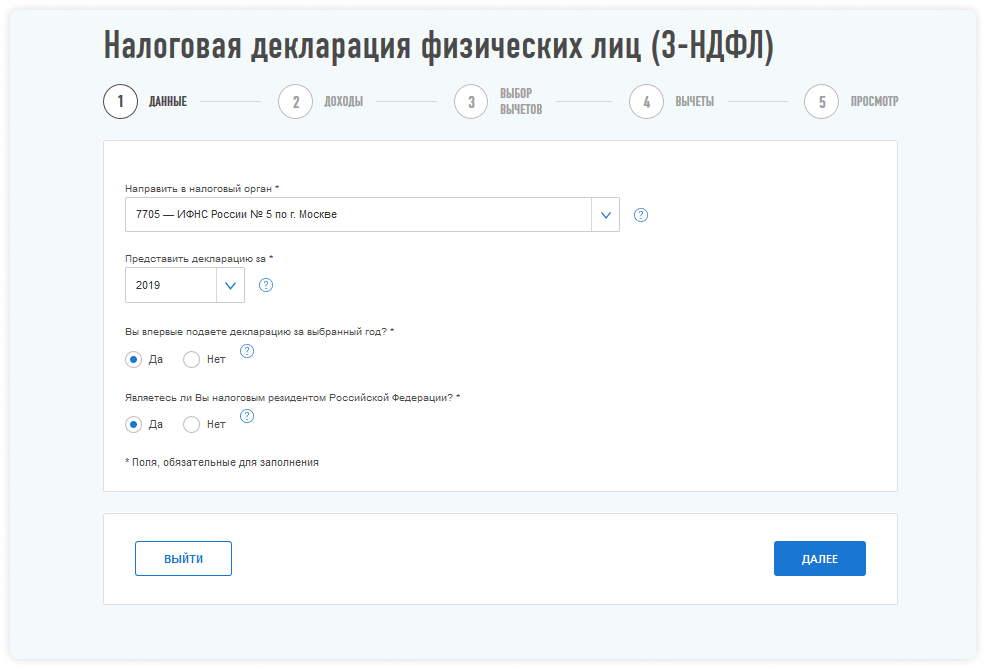

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

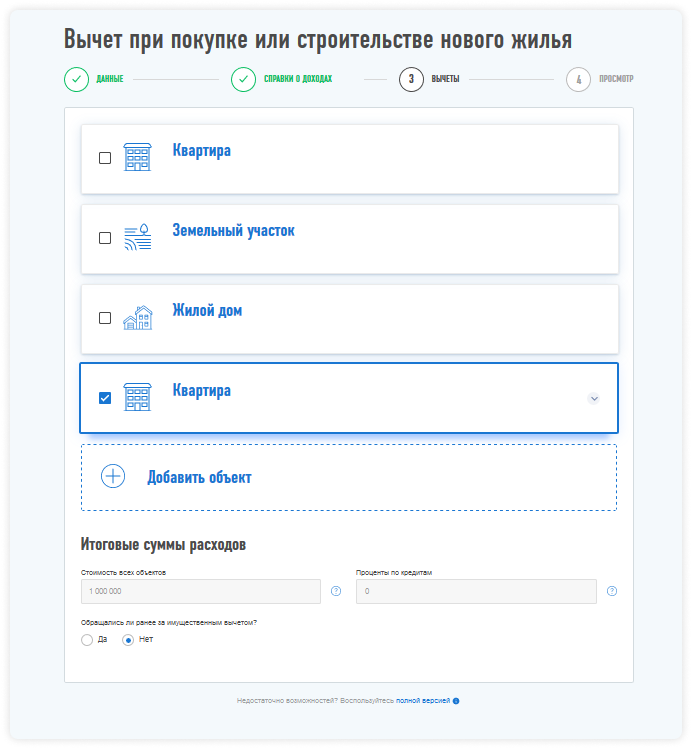

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

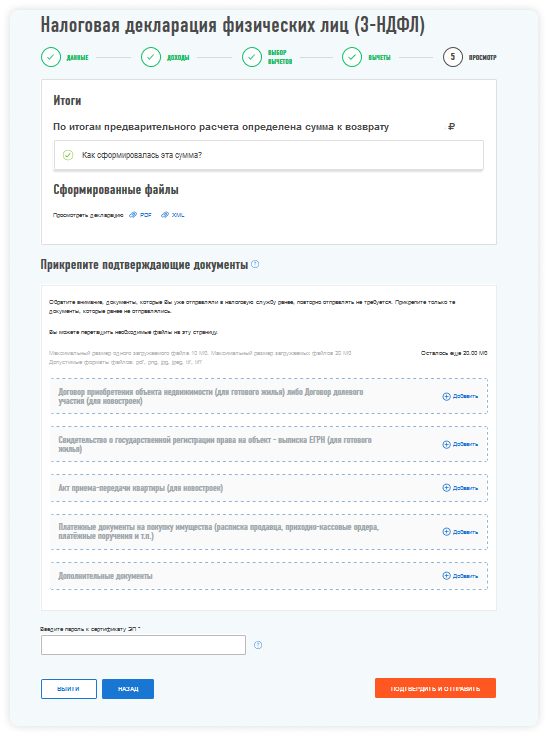

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.