Возмещение денежных средств по договору эквайринга что это

Возврат денег по эквайрингу

Ознакомиться с порядком возврата средств нужно еще на этапе выбора банка для заключения договора эквайринга. Важно узнать, в какие сроки банк обязуется вернуть деньги, возможен ли возврат комиссии, взысканной с продавца кредитной организацией за услугу, если покупатель отказался от покупки, как осуществляется возврат денег в конкретном банке.

Порядок возврата денег за товар зависит от того, когда он возвращен в магазин, как осуществлялась его покупка. Процедура отличается в зависимости от вида эквайринга, применяемого для расчетов.

Особенности возврата денег по эквайрингу

Покупатель вправе вернуть товар и получить свои деньги обратно, независимо от того, каким способом была совершена покупка с карты, за наличку, по QR-коду. Вернуть деньги за товар можно полностью или частично, тем же способом, каким была получена оплата.

При возврате денег по эквайрингу существуют нюансы, связанные с особенностями проведения операций по безналичному расчету. В этом случае продавец оказывается в менее выгодном положении, чем при приеме наличных денежных средств в кассу при покупке. При втором варианте кассир просто возвращает сумму денег покупателю из кассы.

При безналичной оплате с карты, прежде чем зачислить деньги на расчетный счет продавца, банк удерживает свою комиссию. Это плата за уже оказанную услугу. При возврате товару покупателю должна быть перечислена полная сумма покупки. Банк перечисляет ее с расчетного счета продавца. Сумма комиссии списывается на убытки продавца.

Величина комиссии за операцию по возврату денег с расчетного счета продавца на карточный счет покупателя зависит от тарифной политики банка. Отдельные кредитные организации вообще не взыскивают комиссию за операцию, в других возврат осуществляется на платной основе.

Условия возврата денег по эквайрингу для банка-эквайера

Существуют базовые условия проведения операции, которые действуют во всех банках:

Чек не является обязательным документом, т. к. оборудование по эквайрингу подключено к автоматизированной системе ФНС, поэтому его можно быстро восстановить.

Сколько длится возврат денежных средств через эквайринг покупателю

Срок возврата денег банк устанавливает в договоре эквайринга. По закону максимальный срок возврата составляет 30 дней с момента проведения возврата операции. Фактически деньги поступают быстрее. По торговому эквайрингу это происходит часто сразу в день возврата. По интернет-эквайрингу – через 3–5 дней. Если вы используете СБП (система быстрых платежей), деньги поступят практически мгновенно.

При нарушении сроков возврата денег покупатель вправе обратиться с претензией в Роспотребнадзор. Дополнительно он может потребовать компенсацию морального ущерба.

Как сделать возврат по эквайрингу

Инструкция по порядку действий для осуществления операции по возврату денег за товар зависит от применяемого оборудования, его программного обеспечения и когда осуществляется отмена.

Существуют два способа возврата денег:

Интернет-эквайринг

При возврате товара интернет-магазину, порядок действий определяется временем, прошедшим с момента его оплаты.

Отмена операции

Отменить операцию возможно, если товар возвращается в день его покупки. Потребуется просто осуществить действия в соответствии с требованиями используемого вами ПО в своем личном кабинете.

Возврат товара

Если покупатель решил отказаться от покупки со 2 по 14 день после оплаты, нужно сделать операцию «Возврат товара» через административную консоль онлайн-кассы. Конкретная пошаговая инструкция по возврату денег по эквайрингу находится в руководстве к конкретному ПО.

Торговый экваринг

Порядок возврата денег зависит от того, когда покупатель принес товар, в день покупки или позже.

Кассовая смена еще не закрыта

При незакрытой кассовой смене возврат денег можно осуществить отменой операции. Например, покупатель приобрел товар и спустя некоторое время понял, что он некачественный, испорченный. Он приносит этот товар в день покупки на кассу и требует вернуть деньги.

Как сделать возврат по эквайрингу на терминале:

Обратите внимание, приведенная инструкция является общей и может немного отличаться в зависимости от вида терминала и его ПО.

Если отмена операции была произведена в период, когда операционный день у банка уже закончился, например, после 17.00, деньги поступят покупателю в сроки, установленные договором эквайринга.

Кассовая смена уже закрыта

Покупатель имеет право вернуть товар в первые две недели после покупки. Поэтому, если он обращается с возвратом на следующий день или в последующий промежуток времени, в бухгалтерии день оплаты уже будет закрыт и потребуется сторнирование проводок.

Как происходит возврат по эквайрингу не день в день:

Для контроля проведения возврата можно в личном кабинете открыть соответствующий раздел и посмотреть статус заявки. Если заявка принята на обработку в процессинговый центр, значит все в порядке. При отклонении запроса вы будете оповещены установленным способом.

Если возникли вопросы по порядку возврата денег, обращайтесь в техподдержку банка.

Часто задаваемые вопросы

Банк может отказать в возврате средств по эквайрингу?

Если отмена операции и возврат товара оформлены правильно, по договору банк обязан вернуть деньги сразу после одобрения заявки на возврат. Банк отказывает только при обнаружении ошибок, не правильном оформлении или проведении операции.

Если отмена операции была проведена с ошибкой и не завершена должным образом, возврата денежных средств не будет. Повторно проводить операцию невозможно, поэтому нужно особенно внимательно относится к своим действиям.

Можно ли осуществить возврат средств на другую карту?

Стандартно деньги возвращаются на карту, с которой было произведена оплата. Если по объективным причинам это невозможно (например, карта утеряна и заблокирована), клиенту потребуется подать соответствующее заявление в банк-эквайер. Кредитная организация рассмотрит заявление и примет решение.

Как происходит возврат, если производится обмен товара на более дорогой?

В этом случае возврат денег не производится. Покупатель доплачивает разницу в стоимости с карты. Соответственно клиент на руки получает чек не с полной стоимостью покупки, а только с суммой разницы.

Как сделать возврат по эквайрингу? Пошаговая инструкция

В бизнесе бывают разные неурядицы. Например, клиент купил товар, а потом оказалось, что у него есть технические изъяны. Или он приобрел ненужную вещь, или просто передумал пользоваться вашими услугами. К сожалению, такие ситуации встречаются часто. И если с возвратом наличных денег проблем обычно не возникают, то как сделать возврат по эквайрингу правильно? Расскажем в статье.

Что такое эквайринг?

Если коротко, это процесс оплаты товаров или услуг банковской картой с использованием различных сервисов и терминалов.

В процессе эквайринга участвуют четыре стороны:

Покупатель решает приобрести услугу или товар и расплатиться банковской картой. Продавец предоставляет ему эту техническую возможность – то есть форму заказа в интернете или POS-терминал в оффлайн-точке.

Продавец указывает сумму транзакции, покупатель прикладывает/вставляет/проводит карту/смартфон/умные часы. Запрос на списание средств поступают в банк покупателя. Там проверяется, не заблокирована ли карта, не истек ли срок действия и хватает ли средств на счету покупателя для совершения транзакции.

Если все хорошо – сумма на счету покупателя блокируется, на терминал отправляется уведомление. В этот момент продавец формирует чек и отдает покупателю.

В это время банк покупателя отправляет данные о переводе в процессинговый центр банка продавца. Центр обрабатывает информацию о продавце и в течение трех дней деньги (за вычетом банковской комиссии за эквайринг) поступает на счет продавца.

Виды эквайринга

Процесс возврата будет зависеть от вида эквайринга, который использовали покупатель и продавец:

Теперь ответим на вопрос: как сделать возврат через эквайринг.

Возврат оплаты по эквайрингу: важные нюансы

Для законного проведения операции возврата в эквайринге важно помнить ряд нюансов.

Для начала – самые базовые правила:

Чтобы возмещение средств по операции эквайринга прошло гладко, покупатель должен предоставить продавцу:

Кстати, обратите внимание – сейчас отсутствие чека не является жестко необходимым требованием для осуществления возврата. Так как все переводы фиксируются в ФНС, восстановить чек не составит труда.

Обратиться за возвратом денег за бракованный товар покупатель имеет право 14 дней после совершения покупки по эквайрингу.

Сколько длится при эквайринге возврат денег покупателю?

Вот тут лично от вас как от продавца ничего не зависит. Срок возврата средств определяет банк-эквайер.

Именно он осуществляет расчеты и переводит деньги покупателю. Номинально и по закону средства могут возвращаться в срок до 30 дней (об этом лучше сказать покупателю), но фактически банк старается сделать все как можно раньше. Чаще всего возврат происходит «день в день».

Происходит это так:

Инструкция по возврату средств

Вот здесь начинает играть небольшую роль то, как именно была совершена покупка – онлайн или офлайн. Фактически, так или иначе перечисленные выше нюансы относятся к любым операциям по безналу. Но с чисто технической стороны различия все же будут.

Торговый эквайринг

Возмещение по торговому эквайрингу осуществляется через тот же POS-терминал, где была совершена покупка. Если мы говорим о магазине с несколькими кассами, то оформлять возврат нужно именно на той кассе, где прошла транзакция.

И тут, кстати, может быть два сценария.

Отмена операции

Ее можно сделать, если кассовая смена все еще не закрыта. Такие ситуации часто происходят в сетевых магазинах продуктов: покупатель купил консервы, они оказались «с душком» и возврат он приходит делать в тот же день.

Дальше аппарат выдаст два чека – один отдаете покупателю, второй оставляете себе. Поздравляем, отмена операции (и возврат средств) произошли.

Возврат товара

Возмещение по торговому эквайрингу, если смена уже была закрыта, и похожа, и отличается от отмены покупки.

Итак, если покупатель решил вернуть товар и забрать свои деньги обратно уже через день или два (но в течение 14 дней с момента покупки) нужно следовать алгоритму:

Все. Запрос на возврат «улетел» в банк, в течение нескольких дней сумма поступит на счет покупателя.

Если вы не понимаете, как провести операции на конкретно вашем терминале – обратитесь к инструкции. Если в ней написано не очень понятно или она, например, утеряна – нужно обращаться в техподдержку вашего банка.

Например, при использовании эквайринга ВТБ вы получаете круглосуточную и быстро работающую поддержку, которая ответит в течение пяти минут и расскажет, как и что нужно делать хоть с возвратом средств, хоть с любыми другими транзакциями.

Так же в большинстве банков (но не везде). Именно поэтому очень важно правильно выбрать банк-эквайер, ведь именно он определит, насколько удобно вам будет пользоваться эквайрингом, а, значит, и взаимодействовать с вашими покупателями.

Интернет-эквайринг

Актуально для интернет-магазинов в случае, если покупатель оплатил какой-то товар или услугу.

Как и в торговом эквайринге, здесь тоже будет два варианта развития событий.

Если кассовая смена еще не закрыта

Тогда можно провести отмену покупки, как и в случае с обычным торговым эквайрингом.

Как именно это сделать – зависит только от того ПО, которое вы используете. Традиционно к нему прилагается довольно объемная инструкция, в которой будет указана строгая очередность действий.

Если кассовая смена уже закрыта

Тогда нужно будет оформлять не отмену покупки, а полноценный возврат (все, как и в случае с торговым эквайрингом).

Нужно посмотреть в административной консоли интернет-кассы, там будет возможность вернуть средства покупателю. Конкретные пошаговые инструкции возмещения средств по договору эквайринга вы найдете в инструкции к своему ПО.

Подведем итоги

Мы предоставили для возврата средств по эквайрингу инструкцию на «все случаи жизни».

И в интернет-эквайринге, и в его торговом эквиваленте главный нюанс – закрыта или открыта кассовая смена. Если она открыта – на терминале или в ПО нужно выбрать пункт «отмена покупки». Если закрыта – необходимо будет сделать полный возврат.

Особенности учета эквайринговых операций при УСН

Признание доходов и расходов «упрощенцами» при оплате банковскими картами

Напоминаем, что особенностью оплаты по банковским картам является то, что денежные средства за совершенные операции поступают в организацию не от покупателя, а от банка-эквайера, причем:

Организации и индивидуальные предприниматели (ИП), применяющие упрощенную систему налогообложения (УСН), должны признавать в доходах полную стоимость реализованных товаров (работ, услуг), оплаченных покупателем, без уменьшения на сумму комиссии банка. Такая точка зрения неоднократно высказывалась контролирующими органами в письмах и разъяснениях. Дело в том, что «упрощенцы» при определении объекта налогообложения учитывают доходы от реализации и внереализационные доходы (ст. 346.15 НК РФ). А выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права (п.п. 1, 2 ст. 249 НК РФ). Что касается суммы комиссии банка, то она является затратами на оплату услуг кредитной организации. «Упрощенцы» с объектом налогообложения «доходы минус расходы» комиссию банка могут учесть в расходах (пп. 9 п. 1 ст. 346.16 НК РФ, письма Минфина России от 14.05.2012 № 03-11-11/161, от 21.11.2007 № 03-11-04/2/280, УФНС России по г. Москве от 26.11.2010 № 16-15/124515@). Ну а «упрощенцы» с объектом «доходы» не вправе учитывать никакие расходы, в том числе и расходы на комиссию банка (п. 1 ст. 346.18 НК РФ).

Поскольку при применении УСН доходы учитываются «по оплате» (кассовым методом), то датой получения дохода от реализации товаров (работ, услуг), оплаченных банковской картой, признается день поступления денежных средств на расчетный счет организации (п. 1 ст. 346.17 НК РФ, письма Минфина России от 28.07.2014 № 03-11-06/2/36926, от 03.04.2009 № 03-11-06/2/58, УФНС России по г. Москве от 26.11.2010 № 16-15/124515@).

Именно такой подход реализован в «1С:Бухгалтерии 8»: запись в регистр Книга учета доходов и расходов (раздел I) вводится при проведении документа Поступление на расчетный счет, а не в момент отражения оплаты платежной картой, как ожидают некоторые пользователи.

В то же время другая группа пользователей (особенно это относится к индивидуальным предпринимателям, которые не обязаны вести бухучет) зачастую пренебрегает порядком отражения операций в учетной системе и регистрирует исключительно банковские и кассовые документы, полагая, что для налогового учета при УСН с объектом «доходы» этого вполне достаточно. Но к чему может привести такой «учет» у пользователя?

Проблемы начинаются, если УСН совмещается с деятельностью, доходы от которой учитываются особым образом, например:

В таких случаях «краснота» по счету 57.03 гарантированно приводит к неверному отражению (или неотражению) доходов в КУДиР. Иначе говоря, в раздельном учете у пользователя наступает крах, и последствия этого краха разрешаются с очень большим трудом.

Учет эквайринговых операций при совмещении УСН и ПСН

Порядок отражения оплат банковскими картами у «упрощенцев» при совмещении с патентной системой налогообложения рассмотрим на следующем примере.

Пример 1

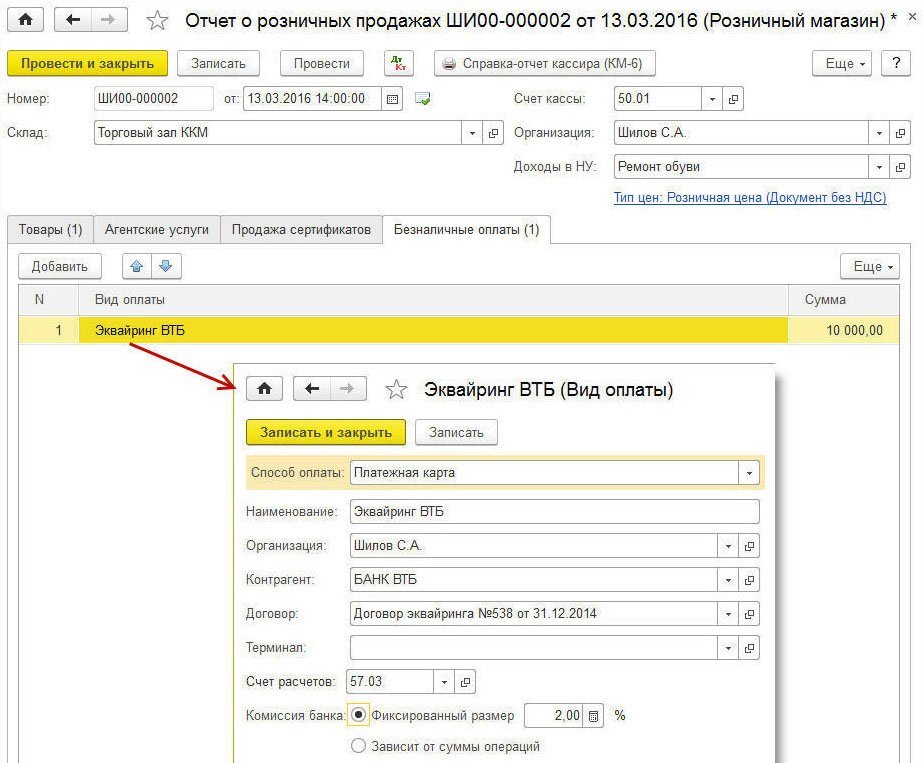

ИП Шилов С.А. занимается розничной торговлей обуви, применяет УСН с объектом «доходы, уменьшенные на величину расходов». Кроме этого, ИП Шилов С.А. оказывает услуги по ремонту обуви и является плательщиком патента в отношении данного вида деятельности. ИП Шилов С.А. использует ККТ при получении наличных денежных средств и расчетах платежными картами. Вознаграждение банка-эквайера составляет 2 % от суммы поступившей выручки.

ИП Шилов С.А. 13.03.2016 оказал услуг на сумму 50 000,00 руб. и продал товаров на сумму 150 000,00 руб.

Товары и услуги были оплачены покупателями наличными денежными средствами в сумме 170 000,00 руб. и платежными картами в сумме 30 000,00 руб. (в т. ч.: за товары 20 000,00 руб., за услуги 10 000,00 руб.).

На расчетный счет ИП Шилова С.А 15.03.2016 банком-эквайером зачислены денежные средства в сумме 29 400,00 руб.

В соответствии с учетной политикой ИП Шилова С.А. товары учитываются по покупным ценам. И товары, и услуги реализуются через автоматизированную торговую точку.

Перейдем по гиперссылке Функциональность и выполним настройки для Примера 1.

Перейдем по гиперссылке Учетная политика в одноименный регистр и установим реквизит Способ оценки товаров в рознице в положение: По стоимости приобретения.

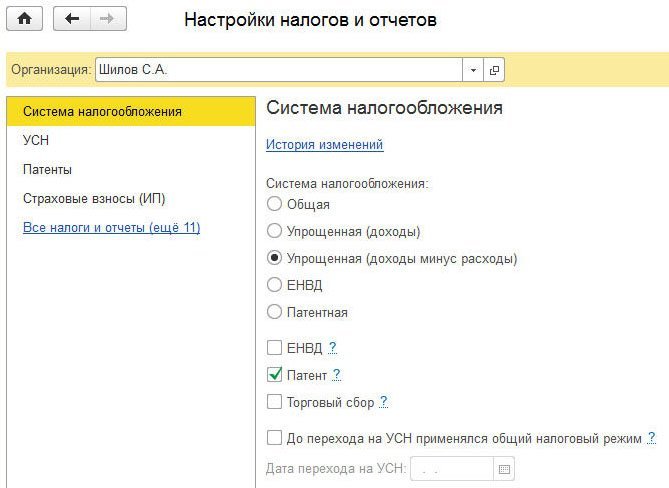

Начиная с версии 3.0.44.94 выбор системы налогообложения, настройка параметров налогового учета и списка предоставляемых отчетов осуществляется в отдельной форме Настройка налогов и отчетов, доступ к которой осуществляется по гиперссылке Налоги и отчеты.

Рис. 1. Система налогообложения

В форме элемента справочника Патенты указывается следующая информация:

В сворачиваемых группах:

Для отражения розничных продаж через автоматизированную торговую точку в программе используется документ учетной системы Отчет о розничных продажах (раздел Продажи) с видом операции Розничный магазин.

Данный документ позволяет вести раздельный учет доходов в бухгалтерском и налоговом учете, полученных в рамках основной системы налогообложения (УСН) и по деятельности с особым порядком налогообложения (переведенной на уплату патента).

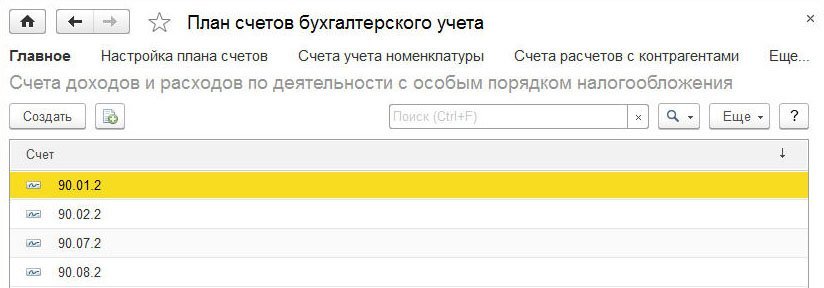

Для формирования финансовых результатов по основному виду деятельности и по деятельности с особым порядком налогообложения в «1С:Бухгалтерии 8» к счету 90 открыты отдельные субсчета.

Доходы от розничной продажи обуви должны учитывается по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения».

Доходы от деятельности, переведенной на уплату патента (ремонт обуви), должны учитываться по кредиту счета 90.01.2 «Выручка по отдельным видам деятельности с особым порядком налогообложения».

Учет расходов нужно вести по дебету счетов 90.02 «Себестоимость продаж», 90.07 «Расходы на продажу», 90.08 «Управленческие расходы» по счетам третьего порядка (рис. 2):

Рис. 2. Счета доходов и расходов по деятельности с особым порядком налогообложения

Для того, чтобы в документах счета доходов и расходов от реализации по разным видам деятельности подставлялись автоматически, будет полезно настроить регистр Счета учета номенклатуры, который доступен по одноименной гиперссылке из справочника Номенклатура, размещенного в разделе Справочники.

Создадим новый документ Отчет о розничных продажах. В шапке документа укажем счет кассы, в корреспонденции с которым будет отражена розничная выручка, полученная наличными. Поле Склад заполняется значением по умолчанию. Если в организации несколько складов, то для выбора доступны только склады с типом Розничный магазин и Оптовый склад.

Если в организации ведется деятельность с особым порядком налогообложения (ЕНВД, патентная система или деятельность, подпадающая под уплату торгового сбора), в документе появляется поле Доходы в НУ, где нужно указать порядок учета доходов от реализации. Исходя из условий Примера 1, пользователь выбирает в поле Доходы в НУ значение:

На закладке Товары указываются реализованные розничному покупателю за день товары и услуги: их номенклатурный состав, количество, цена и сумма.

По умолчанию все оплаты считаются наличными. Если в течение дня осуществлялись оплаты платежными картами, банковскими кредитами или подарочными сертификатами, то необходимо заполнить закладку Безналичные оплаты (рис. 3).

Рис. 3. Указание способа безналичной оплаты в документе «Отчет о розничных продажах»

После проведения документа Отчет о розничных продажах, где реквизит Доходы в НУ принимает значение Ремонт обуви, сформируются следующие бухгалтерские проводки:

Обращаем внимание, что при наличии нескольких вариантов оплаты от покупателей розничная выручка отражается на промежуточном счете 62.Р «Расчеты с розничными покупателями», после чего распределяется по способам оплаты.

Забалансовый счет УСН.03 «Расчеты с покупателями по деятельности на патенте» предназначен для хранения информации о том, какая часть дебиторской задолженности при ее погашении должна быть отнесена к доходам по деятельности на патенте.

В регистре Книга учета доходов и расходов (раздел I) сумма 40 000,00 руб. справочно отразится в колонках Доход ЕНВД и Доходы всего. Поле Доход ЕНВД предназначено для отражения доходов по деятельности с особым порядком налогообложения с целью ведения раздельного учета.

После проведения документа Отчет о розничных продажах, где реквизит Доходы в НУ принимает значение УСН, сформируются следующие бухгалтерские проводки:

Помимо регистра бухгалтерии, вводятся записи в специальные регистры накопления, в том числе отражаются следующие суммы:

Сформируем документ Поступление на расчетный счет с видом операции Поступления от продаж по платежным картам и банковским кредитам на сумму 29 400,00 руб. Если документ вводится вручную, то в поле Сумма услуг нужно ввести сумму комиссии банка (600,00 руб.).

После проведения документа в регистр бухгалтерии вводятся следующие записи:

Помимо регистра бухгалтерии вводятся записи в специальные регистры накопления, в том числе отражаются следующие суммы:

Как видим, программа «1С:Бухгалтерия 8» редакции 3.0 автоматически распределила по разным видам деятельности не только поступившие денежные средства в рамках договора эквайринга, но и сумму комиссии банка, отраженной в составе расходов при УСН.

Сформируем оборотно-сальдовую ведомость по счету 57.03. Отсутствие сальдо свидетельствует о полном завершении расчетов с банком-эквайером.

Оплата платежной картой собственных и комиссионных товаров

А теперь рассмотрим, каким образом оплаты банковскими картами отражаются у «упрощенцев», которые торгуют одновременно собственными и комиссионными товарами.

Пример 2

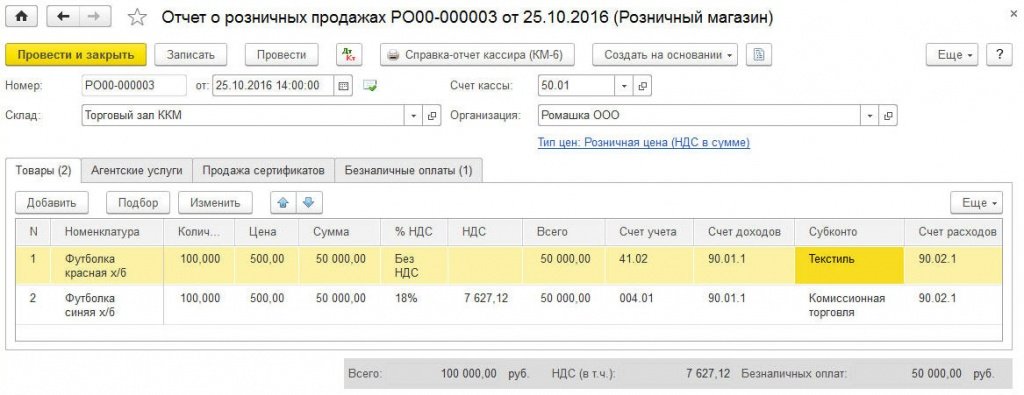

ООО «Ромашка» (комиссионер) продает в розницу собственные и комиссионные товары, применяет УСН с объектом «доходы минус расходы». В соответствии с учетной политикой ООО «Ромашка» товары, учитываемые по покупным ценам, реализуются через автоматизированную торговую точку. Комитент применяет ОСНО и является плательщиком НДС.

ООО «Ромашка» принимает к оплате банковские карты. Вознаграждение банка-эквайера составляет 2 % от суммы поступившей выручки.

В октябре 2016 года ООО «Ромашка» было продано товаров на сумму 100 000,00 руб. (в том числе собственных товаров на сумму 50 000,00 руб. и комиссионных товаров на сумму 50 000,00 руб.).

Товары были оплачены покупателями наличными денежными средствами в сумме 50 000,00 руб. и платежными картами в сумме 50 000,00 руб.

27 октября 2016 года на расчетный счет ООО «Ромашка» банком-эквайером зачислены денежные средства в сумме 49 000,00 руб.

Вознаграждение комиссионера составляет 10 процентов от выручки за реализованные товары. Вознаграждение удерживается комиссионером из денежных средств, полученных от покупателей. Согласно условиям договора комиссионер обязан отчитываться перед комитентом ежемесячно. Денежные средства за проданные комиссионные товары за вычетом вознаграждения комиссионера перечислены комитенту в ноябре 2016 года.

Перейдем по гиперссылке Функциональность и выполним настройки для Примера 2. На закладках:

Рассмотрим подробнее документ поступления комиссионных товаров. Документ поступления с видом операции Товары, услуги, комиссия заполняется пользователем согласно товаросопроводительным документам (накладной) комитента.

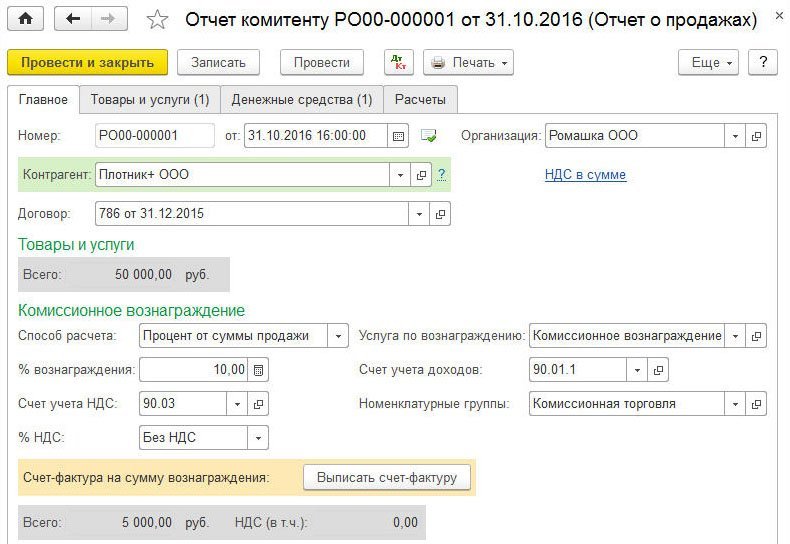

Наименование договора с комитентом выбирается пользователем из справочника Договоры. В форме элемента справочника для вида договора нужно выбрать значение С комитентом (принципалом) на продажу. Также в карточке договора будет полезно заполнить область реквизитов Комиссионное вознаграждение, для того чтобы в документе Отчет комитенту комиссионное вознаграждение рассчитывалось автоматически. В нашем примере Способ расчета устанавливается как Процент от суммы продажи, а Размер установлен как 10 %.

Счет учета расчетов с комитентом (например, 76.09 «Прочие расчеты с разными дебиторами и кредиторами») указывается в форме Расчеты, доступ к которой осуществляется по одноименной гиперссылке. Чтобы счета учета расчетов с комитентом заполнялась автоматически, надо заполнить регистр Счета учета расчетов с контрагентами, доступ к которому осуществляется из справочника Контрагенты.

В табличной части документа поступления в графе Счет учета нужно указать забалансовый счет 004.1 «Товары, принятые на комиссию». Для того, чтобы в документе Поступление (акт, накладная) значение Счета учета заполнялось автоматически, нужно воспользоваться настройкой регистра сведений Счета учета номенклатуры.

После проведения документа в регистр бухгалтерского учета будет введена запись только по дебету указанного счета на общую сумму принятых товаров от комитента.

Розничная продажа товара (и собственного, и комиссионного) отражается в одном документе Отчет о розничных продажах (раздел Продажи) с видом операции Розничный магазин (рис. 4).

Рис. 4. Отражение розничных продаж собственного и комиссионного товара

На закладке Безналичные оплаты указываем безналичные оплаты с видом оплаты Платежная карта, так же, как это описано в Примере 1.

После проведения документа Отчет о розничных продажах сформируются следующие бухгалтерские проводки:

Забалансовый счет УСН.02 «Расчеты с покупателями за товары комитента» предназначен для хранения информации о том, какая часть дебиторской задолженности при ее погашении должна быть отнесена на расчеты с комитентом. Сумма, отраженная по дебету данного счета (доля оплат по картам комиссионных товаров), рассчитывается пропорционально доле выручки от реализации комиссионных товаров в общей сумме выручки за день. Помимо регистра бухгалтерии, вводятся записи в специальные регистры накопления, в том числе отражаются следующие суммы:

Сформируем документ Поступление на расчетный счет с видом операции Поступления от продаж по платежным картам и банковским кредитам на сумму 49 000,00 руб. Если документ вводится вручную, то в поле Сумма услуг нужно ввести сумму комиссии банка (1 000,00 руб.). Проводки после проведения документа:

Помимо регистра бухгалтерии, вводятся записи в специальные регистры накопления, в том числе в регистре Книга учета доходов и расходов (раздел I) отражаются следующие суммы:

Как видим, программа автоматически распределила по разным видам деятельности поступившие денежные средства в рамках договора эквайринга. При этом сумма комиссии банка полностью отнесена на расходы ООО «Ромашка» в качестве непосредственных затрат, понесенных организацией в рамках розничной и комиссионной торговли.

Если же в договоре комиссии предусмотрено, что оплата услуг банка-эквайера в части выручки комитента осуществляется за счет комитента, то пользователь должен вручную скорректировать записи в регистре бухгалтерии и в регистре Книга учета доходов и расходов (раздел I) на указанную сумму.

Отчет комитенту о продажах в программе составляется с помощью документа Отчет комитенту (раздел Покупки) для вида операции Отчет о продажах. Документ можно создать на основании документа Поступление (акт, накладная) от комитента, тогда основные реквизиты на закладке Главное будут заполнены автоматически. Дополнительно на закладке Главное нужно указать:

Заполненная закладка Главное документа Отчет комитенту представлена на рисунке 5.

Рис. 5. Отчет комитенту закладка «Главное»

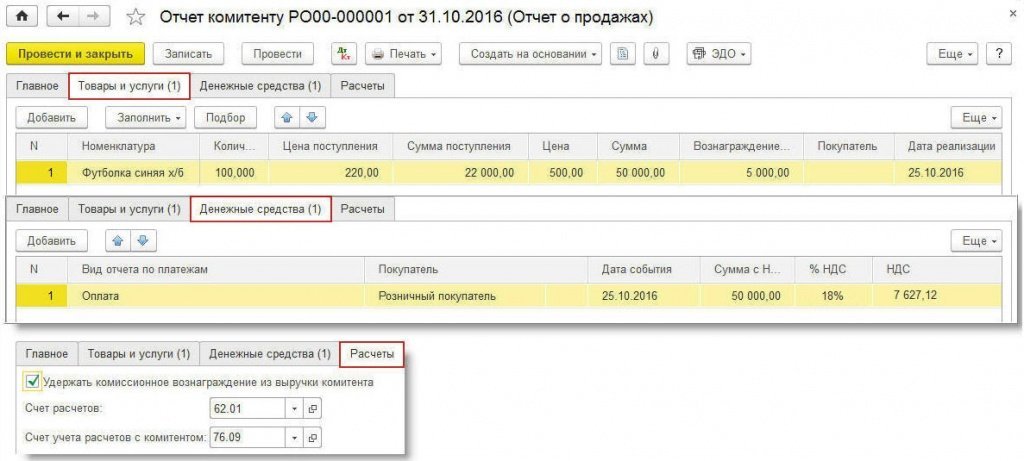

Табличную часть документа на закладке Товары и услуги можно заполнить автоматически, нажав на кнопку Заполнить и выбрав один из трех вариантов заполнения:

В нашем примере удобнее всего заполнять табличную часть реализованными товарами по договору с комитентом.

Для того, чтобы комиссионное вознаграждение сразу же удерживалось из выручки комитента, на закладке Расчеты необходимо установить флаг Удержать комиссионное вознаграждение из выручки комитента.

Для учета комиссионного вознаграждения в составе доходов УСН необходимо отразить факт получения этого вознаграждения от «конечных покупателей». Для этого служит закладка Денежные средства, где нужно вручную ввести следующую информацию:

На рисунке 6 представлены заполненные закладки документа Отчет комитенту: Товары и услуги, Денежные средства и Расчеты. В результате проведения документа Отчет комитенту формируются следующие бухгалтерские проводки:

Рис. 6. Отчет комитенту

Помимо регистра бухгалтерии, вводятся записи в специальные регистры накопления, в том числе в регистре Книга учета доходов и расходов (раздел I) в составе доходов УСН отражается комиссионное вознаграждение в сумме 5 000,00 руб.

Обращаем внимание, что датой признания дохода является дата отчета комитенту.

Отсутствие сальдо по счету 57.03 свидетельствует о полном завершении расчетов с банком-эквайером.

После перечисления денежных средств комитенту в сумме 45 000,00 руб. можно удостовериться в отсутствии задолженности комиссионера перед комитентом. Для этого необходимо сформировать, например, оборотно-сальдовую ведомость по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

1С:ИТС

О том, как отразить в программе оплату платежными картами (эквайринг) в «1С:Бухгалтерии 8» (ред. 3.0), в том числе при совмещении режимов налогообложения, см. видеозапись лекции от 01.12.2016 «Ведение учета в „1С:Бухгалтерии 8″ (ред. 3.0) при применении УСН».