Волатильность в трейдинге что это

Интересная статья. Волатильность в трейдинге: скальпинг против позиционной торговли.

Все трейдеры знают, что ключом к успеху в торговле является соотношение риска к прибыли. Большинство торгующих на финансовых рынках понимают, что торговля с высокими значениями «меры вероятности» и низкими значениями коэффициента выигрышей приводит к более значительным просадкам торгового счета, чем если бы это соотношение было противоположным. Исходя из этой аксиомы возник вопрос: а принесет ли такие же результаты игра в рулетку? В данной статье будет подробно изучен этот вопрос.

Скальпинговый или позиционный подход?

Среди множества возможностей и стратегий игры в рулетку можно применить два противоположных подхода. Один из них назовем скальпинговым, поскольку он направлен на получение крупного выигрыша; а второй – позиционный, это более спокойный (с низкой волатильностью) стиль размещения ставок.

Колесо рулетки имеет 38 секторов, поэтому, если игрок ставит 1$ только на один номер, его шансы выиграть – всего 1 к 38, или 2.63%., но они вознаграждаются в размере 35/1 (35$). Это скальпинговый подход, который любят агрессивные биржевые трейдеры, старающиеся быстро получить крупную прибыль.

Более консервативный игрок скорее выберет позиционный подход, при котором он будет ставить на красное/черное. Вероятность выигрыша в этом случае значительно возрастает и составляет 47.4% (18/38), но выплата снижается до 1$. Согласно хорошо знакомой формуле, математическое ожидание (Е) одинаково для обоих этих подходов:

где В – это смещение, а R – вероятность.

Математическое ожидание показывает, что данная игра является проигрышной для игрока. Но это так, только когда параметры в точности соответствуют указанным выше. Рулетка – генератор случайных чисел, имеющий 38 значений, поэтому, при увеличении количества вращений, следует ожидать, что колесо будет генерировать случайные позиции с частотой выше или ниже средней. На данном эффекте основывается исследование, описанное в данной статье.

Джон Элерс и Рик Уэй в своей статье «Реальные причины, по которым трейдеры теряют деньги (и что с этим делать)» приводят таблицу в формате Excel, позволяющую легко повторять случайные серии, моделирующие рулеточные ставки с использованием уже упоминавшихся параметров. Такой подход поможет получить различные выходные параметры (прибыль, волатильность, максимальная просадка и т.п.) при любом количестве повторений 1000 ставок (для анализа было использовано 1000 повторений).

На рисунке 1 приведен график результатов для скальпингового метода ставок на рулетке в размере 1$ (B=1/38, R=35) при 1000 ставок. График отображает 3 случая:

Особенностью наихудшего случая является наличие длинных серий, состоящих из более чем 100 последовательных проигрышей, имевших место не менее 5 раз на дистанции из 1000 ставок. Это – непосредственный результат низкого (2.63%) коэффициента выигрышей, связанного с таким скальпинговым методом, поскольку убыточные ставки являются преобладающими.

Ситуация выглядит гораздо благоприятнее в наилучшем случае, поскольку выплаты (вероятность) 35/1 появляются со смещением 4.4%,, что намного превышает среднюю величину смещения, равную 2.63%, и приводит к значительному увеличению прибыли до 51.1%. Следует обратить внимание явно пилообразную форму графика, обусловленную низким коэффициентом выигрыша.

На рисунке 3 приведено сравнение двух подходов, график показывает распределение 1000 повторений в зависимости от итоговой прибыли/проигрыша (которое, в свою очередь, прямо пропорционально математическому ожиданию). Сразу же можно заметить, что волатильность скальпингового подхода гораздо выше, чем при более спокойном позиционном, даже с учетом того, что оба они имеют одинаковое среднее математическое ожидание. Исследуя график, создается впечатление, что некоторые удачливые игроки-скальперы могут выиграть с вероятностью 50%, чего не удастся достичь позиционным игрокам.

Какой подход лучше?

Это правило также верно и для торговли различными активами, где математическое ожидание зависит не от количества ячеек в колесе рулетки, а от его знаний и навыков, благодаря которым можно получать хороший профит.

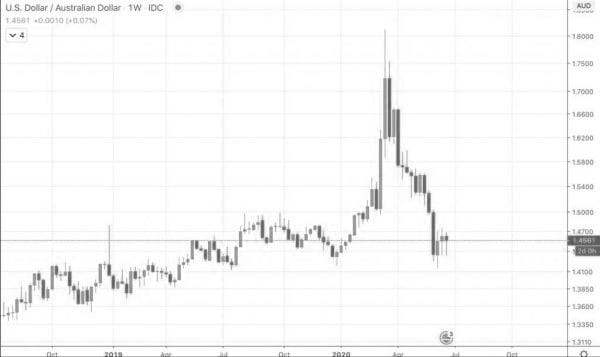

В современном мире политические и экономические события не являются редкостью. Они, как правило, оказывают влияние на состояние валютного рынка. Таким образом, изменяется степень риска инвесторов. Для повышения уровня безопасности и разработки оптимальной стратегии торговли валютными парами рекомендуется использовать такой показатель, как волатильность. Как с ним работать – рассказываем в этом материале.

Что такое волатильность валюты

Под волатильностью валюты подразумевается показатель изменчивости ее курса в определенный промежуток времени. Для расчета этой величины применяются правила математической статистики. За основу вычислений берутся данные прошлых периодов и ожидания, выраженные в единицах измерения.

Волатильность рубля

Что такое волатильность рубля, проще всего рассмотреть на примере.

От чего зависит волатильность валютных пар

Главным фактором, влияющим на волатильность валютных пар, является ликвидность, то есть соотношение размера спроса и предложения на рынке. Чем больше ликвидность, тем ниже уровень волатильности. И наоборот.

Другими словами, чем выше спрос и предложение на валютную пару, тем труднее сдвинуть показатель ее стоимости с занимаемой позиции. Из этого можно сделать вывод, что самыми волатильными являются экзотические валютные пары, так как их ликвидность, как правило, намного ниже, чем у основных пар. На основании этого можно предположить, что торговля данными активами может принести больше прибыли.

Помимо ликвидности, существуют и другие факторы, которые влияют на волатильность. Например, значительные колебания курсов валют наблюдаются в периоды значимых изменений в мировой политике и экономике: войн, революций, кризисов и так далее.

Внимание! В настоящее время волатильность российского рубля напрямую связана с примененными к РФ санкциями, а также возможностью их расширения. Несмотря на это, после обвала национальной валюты в 2014 году (с 30 до 60 рублей за доллар) значительных колебаний на рынке России допущено не было.

Высокая волатильность курса валюты представляет собой один из самых больших рисков для компаний, работающих на международном рынке. По причине нестабильности стоимости денежных единиц происходит уменьшение уровня инвестиций, снижение активности бизнеса и покупательской способности. Все это негативно влияет на деловую репутацию компании.

Зачем учитывать валютную волатильность

Рассчитав значение волатильности, трейдер может определить риски торговли с использованием каждой валютной пары и разработать для себя максимально безопасный и прибыльный план инвестиций.

При этом рекомендуется учитывать ряд особенностей, присущих валютной волатильности:

Волатильность применяется в следующих целях:

Внимание! Определение значения валютной волатильности позволяет проводить мониторинг рынка, оценивать риски и, как следствие, принимать взвешенные решения.

Как рассчитать волатильность

Для расчета волатильности в первую очередь необходимо определить временной промежуток. Например, задача состоит в вычислении волатильности рубля к доллару за последнюю декаду. Для этого за основу расчета берутся показатели колебания курса валюты в течение последних 10 дней.

Аналогично производится расчет для каждого из 10 дней. Затем находят среднее значение. Для этого нужно сложить все дневные показатели волатильности и разделить результат на количество дней (в данном случае 10). Полученный процент и является средней волатильностью.

Внимание! Для технических индикаторов используются более сложные формулы расчетов. С результатами данных вычислений можно ознакомиться в торговых терминалах или на интернет-ресурсах фондовых бирж.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое волатильность – разбираем простыми словами

Содержание статьи

В этом обзоре мы рассмотрим такое понятие как «волатильность». Это важная характеристика цены финансового инструмента, которая используется для прогнозирования и торговли.

Что такое волатильность?

Финансовые рынки не стоят на месте, они постоянно находятся в движении. Для этого достаточно взглянуть на график практически любого финансового инструмента – котировки то растут, то снижаются, то колеблются в боковом диапазоне. Оценить активность рынка – динамику изменения цены – и призван такой показатель как волатильность.

Волатильность (от англ. Volatility – изменчивость) – это диапазон изменения цены финансового инструмента за определенный период времени (день, неделя, месяц и т.д.). Проще говоря, волатильность показывает на сколько может вырасти или снизиться цена финансового инструмента за определенное время. Можно оценивать величину волатильности в % или в пунктах (минимальная единица изменения цены).

На рынке Форекс динамика изменения котировок валютных пар в процентном соотношении менее значительна, но зато и объемы торговли здесь существенно больше. Волатильность валютных пар обычно рассчитывается в пунктах. Например, пара USD/JPY является умеренно волатильной и в среднем проходит 50–70 пунктов за день, а пара GBP/JPY – более волатильна, и у нее средний дневной диапазон составляет 100–150 пунктов.

Как использовать волатильность в торговле?

Волатильность, в первую очередь, применяется для оценки возможностей торговли тем или иным финансовым инструментом. Трейдеры зарабатывают на движениях цены, поэтому высоковолатильные инструменты являются предпочтительными для торговли. Чем более активно двигается финансовый инструмент, тем больше у трейдера возможностей заработать на этом движении.

Долгосрочные инвесторы более осторожно относятся к волатильности, ведь они обычно работают без Стопов, а повышенная волатильность влечет за забой и повышенные риски. Поэтому для инвесторов более актуален сбалансированный подход, когда выбирается инструмент с умеренной волатильностью, при этом у него должны быть весомые фундаментальные или технические предпосылки для долгосрочного движения.

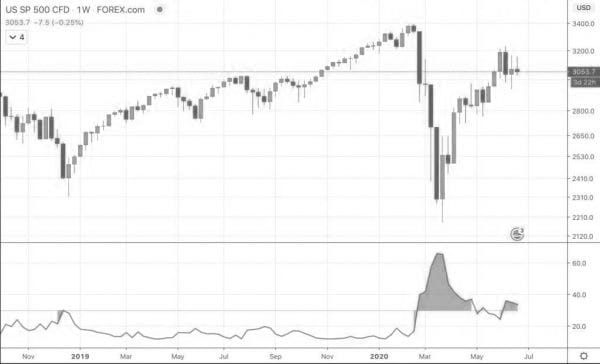

На бирже можно непосредственно торговать волатильностью с помощью фьючерсов и опционов. Для этого были разработаны различные индексы волатильности, одним из наиболее известных является VIX. Этот индекс рассчитывается на основе американского фондового индекса S&P 500. VIX еще иногда называют «индексом страха» – в моменты паники на рынке он растет, в моменты спокойствия снижается.

При торговле на Форексе с помощью оценки волатильности можно выбирать подходящие вам валютные пары. На мой взгляд, среднедневная волатильность дает три основных ориентира для торговли:

Индикаторы для торговли с помощью волатильности

Для расчета и использования волатильности в торговле разработаны различные технические индикаторы. Рассмотрим три популярных индикатора для торговли с помощью волатильности:

ATR (Average True Range)

Индикатор ATR строится в отдельном окне под графиком цены, состоит из одной главной линии, которая показывает только положительные значения – от 0 и выше. Average True Range показывает изменение волатильности, он будет одинаково расти при увеличении волатильности и на восходящем, и на нисходящем движении. Чем выше значение волатильности на рынке, тем больше будет значение индикатора.

Bollinger Bands

Bollinger Bands (Полосы Боллинджера) – это трендовый индикатор, созданный в 1984 году Джоном Боллинджером (John Bollinger). Основным предназначением Bollinger Bands является не определение волатильности инструмента, а поиск новых импульсов движения и сигналов о возможном развороте рынка. Тем не менее, этот индикатор помогает увидеть на графике изменения волатильности.

Верхняя и нижняя линии индикатора образуют своеобразный ценовой канал, в котором движется график котировок. Эти границы ценового канала и дают представление о текущей волатильности:

ADX (Average Directional Movement Index)

Главная линия индикатора ADX, по сути, отражает текущую волатильность рынка:

Заключение

Волатильность – это важная характеристика финансового инструмента, определяющая динамику движения его цены. С помощью волатильности можно оценивать перспективы движения, рассчитывать Стопы, получать дополнительные сигналы для входа в рынок. На мой взгляд, для повышения эффективности торговли волатильность нужно использовать как дополнение к фундаментальному и (или) техническому анализу рынка.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Волатильность

Волатильностью в трейдинге принято называть скорость изменения цены. Данное определение далеко не точное, и скорость изменения цены может не иметь связи с волатильностью. Тем не менее, её принято так называть.

Пример волатильности.

Например, если вы видите, что какой-то актив каждый день меняется в цене на 2-3% и сравниваете его с другим, цена которого изменяется в пределах 0,01%, то закономерный вывод будет таким: первый актив более волатильный.

Волатильность напрямую связана с ликвидностью. Если волатильность будет крайне большой, то ликвидность напротив станет непомерно мала. Данная зависимость работает и в обратную сторону, то есть, на активах, обладающих большой волатильность, низкая ликвидность.

Впрочем бывают и исключительные ситуации, когда данная зависимость не работает. То есть, ликвидность может расти, а ликвидность не уменьшится.

Изменчивость волатильности.

Следует понимать, что волатильность – это параметр, который постоянно меняется. Он зависит от сезонности, экономических показателей, биржи и инструментов, с которыми вы работаете. На одной бирже актив может иметь волатильность, которой у него не будет на другой.

Так же нужно помнить, что волатильность – это не только скорость, но и характер ценового движения. То есть, бывают активы, которые двигаются вроде бы и не быстро, но при этом сильно, дёргаясь вверх и вниз.

Трейдеры называют такие активы слишком волатильными. Следовательно, мы предполагаем, что это из-за недостатка ликвидности.

Волатильность как интерес крупных игроков.

Волатильность – это следствие интереса крупных участников торгов к тому или иному активу. Иными словами, если рынок очень ликвидный, и на нём много желающих как продать, так и купить данный актив, то, чтобы изменить это шаткое равновесие, на рынке должен появиться кто-то, кто вольёт «в игру» крупную сумму. То есть, кто-то должен выкупить спрос или предложение. Как следствие рынок начнёт двигаться вверх или вниз интенсивно, и это будет значить, что волатильность повысилась на фоне высокой ликвидности.

Ярким примером этому может служить так же биткойн. Дело в том, что это довольно модный, стильный и современный инструмент. Из-за хайпа вокруг него каждый день чуть ли не в новостных сводках пишут о том, как он пробивает рубежи десятков тысяч долларов. Это приводит к тому, что участники торгов выводят свои спекулятивные активы с реальных бирж и переводят их на криптобиржу. Из-за этого волатильность биткоина в какой-то мере «питают» и создают. Поэтому биткойн как растёт на огромное количество пунктов, так и падает.

Сезонная волатильность на рынках.

Это происходит НА ВСЕХ рынках. Российский рынок и форекс в данном случае не являются исключениями. Конечно, бывают времена, когда случается что-то глобальное. Разумеется, если страна находится под санкциями и зависит от курса цен на нефть, то ликвидность и волатильность будет более-менее распределена. Если же подобного нет, то волатильность может уменьшаться или увеличиваться.

Изменения волатильности рынка по времени.

Более того, волатильность так же может уменьшаться или увеличиваться от времени торгов. Иными словами, мы на российской бирже имеем несколько рабочих сессий. Их есть две: дневная и вечерняя. По МСК до 19:45 происходит основная торговая сессия, после этого времени начинается вечерняя сессия. Можно заметить, что до 13:-00 – 14:00 перед открытием Америки рынок дохлый. С вступлением штатов в игру рынок начинает двигаться сильно. Когда вечерняя сессия заканчивается, рынок снова утихает.

Связано это с тем, что важные экономические показатели и новости о политических событиях публикуются во время американской сессии. Более того, американские индексы влияют на наши индексы, следовательно, и на активы тоже. До открытия Америки на рынке мало участников торгов в целом и дефицит крупных участников торгов, которые, так или иначе, сдвигают цену. После 19:45 торгуют только «физики» (физические лица), крупняков нет.

Волатильность по движению.

Кроме того, волатильность может быть распределена не только по времени. Она может распределяться по определённому движению. Тут подразумеваются все движения в целом. Когда рынок растёт вверх или вниз, изменяется на большое количество процентов, трейдеры называют это «волатильное движение». Так же это называют «фаза распределения» или «трендовое движение». Как бы всё это не называлось, когда оно заканчивается, начинается «флэт» или «консолидация», и трейдеры в таких случаях говорят, что волатильность понижается. Во флэте, как правило, и объёмы становятся ниже. Флэт так же называют «фаза накопления». Распределение и накопление чередуются друг за другом. Об этом в азбуке есть отдельная статья.

Итак, вот что нужно запомнить. Волатильность напрямую связана с ликвидностью. Если ликвидность большая, волатильность маленькая и наоборот. Тем не менее, исключения бывают, и данная зависимость не срабатывает. Волатильность напрямую связана с интересами крупных участников торгов и может изменяться по времени, цене и сезону.

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Сложно? “Трейдинг для чайников” – бесплатное обучение рынкам.

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

Волатильность на финансовых рынках: особенности торговли

Волатильность — самый важный фактор на финансовых рынках. Это основа движения цены и, следовательно, возможность для получения прибыли. Без волатильности цена бы вообще не меняла свое направление, и на финансовых рынках не было бы колебаний, которые дают возможность заниматься трейдингом или получать доход от инвестиций.

Что такое волатильность?

Волатильность имеет много определений применительно к финансовым рынкам.

Говоря о биткоине и пресловутой волатильности криптовалюты, здесь более уместно использовать стандартное определение «Оксфордского словаря»: волатильность — это явление, которое вызывает быстрые и непредсказуемые изменения, особенно в худшую сторону.

Волатильность — это то, что движет ценой и заставляет актив приближаться к каждому новому пику и минимуму, вместе со всеми приливами и отливами, которые происходят между ними. Постоянная динамика между покупателями и продавцами, создающая перетягивание каната между спросом и предложением, не могла бы произойти без волатильности.

Волатильность — это то, что приносит прибыль и открывает новые торговые возможности. Без нее не было бы причин торговать. Чем больше волатильности на рынке, тем больший торговый интерес она вызывает. Она увеличивает объем торгов, а значит и ликвидность.

Из-за всех этих факторов легко понять, почему волатильность является одной из самых важных движущих сил на финансовых рынках.

Чаще всего волатильность описывает степень отклонения в цене актива в течение определенного периода времени. Существуют также различные степени волатильности: низкая, средняя и высокая.

Рынок форекс — яркий пример рынка с низкой волатильностью. К примеру, валютная пара USDJPY весь прошлый год торговалась в диапазоне 7,5%.

Однако несмотря на низкую волатильность, на самом ликвидном рынке в мире все еще можно заработать много денег. Трейдеры могут увеличить частоту или размер своих сделок, чтобы компенсировать отсутствие интенсивных ценовых движений на рынке.

Фондовый рынок — рынок средней волатильности. Некоторые, возможно, считали его рынком с высокой волатильностью до появления криптовалют, таких как Биткойн.

К примеру, S&P 500 торговался в значительном диапазоне 40% в течение 2019 года. Первая половина года оставалась в диапазоне 28%, тогда как вторая половина торговалась в диапазоне 18%.

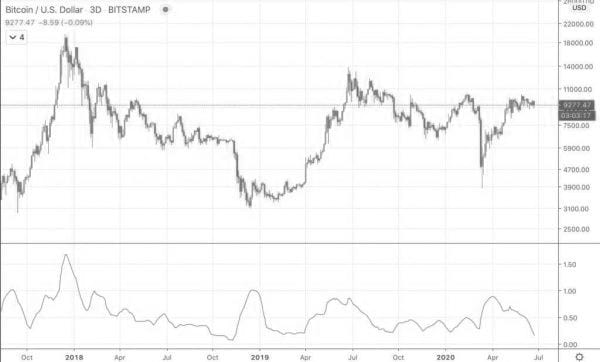

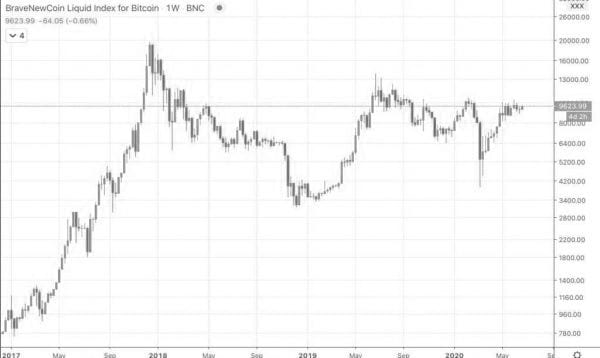

Биткойн является активом с высокой волатильностью. Сами по себе криптовалюты является спекулятивным классом активов, что делает их очень восприимчивым к диким колебаниям цен. В приведенном ниже примере за тот же годичный период 2019 года биткойн вырос на 250%.

В том же году он упал более чем на 62%. У него также было еще одно падение на 46%, рост на 42% и еще одно ралли на 165% за тот же период времени. Именно эти большие колебания придают этому классу активов самую высокую волатильность.

Типы волатильности

Существует несколько типов волатильности, каждый из которых дает трейдерам и аналитикам уникальное представление о движении цены в течение определенного периода времени и многое другое.

Историческая волатильность говорит о волатильности актива в течение определенного периода времени, оглядываясь на прошлое поведение цены.

Подразумеваемая волатильность прогнозируется по времени с использованием рыночной цены актива.

Внутридневная волатильность относится к колебаниям цен, происходящим в пределах небольшого однодневного периода.

Стандартный метод расчета и измерения волатильности включает в себя использование стандартного отклонения.

Первый шаг в вычислении волатильности сначала требует нахождения среднего значения цен за определенный период. Это делается путем сложения всех значений цены вместе, а затем деления на общее количество значений в наборе данных.

Следующий шаг включает вычисление разницы между каждым значением данных и средним значением. После того, как отклонения перечислены, следующим шагом будет возведение отклонений в квадрат.

Затем сложите все квадраты отклонений. Наконец, разделите общую сумму квадратов отклонений, но общее количество значений цены из первого шага.

Факторы, влияющие на волатильность

Волатильность — это то, что движет потенциальной прибылью, получаемой на финансовых рынках. Поскольку это неотъемлемая часть всего ценового движения, множество внешних факторов могут существенно повлиять на волатильность цен на всех типах рынков.

Тренды

Когда цена актива движется в сильном тренде в результате чего возникает высокая волатильность. Это связано с тем, что во время самых сильных трендов цена часто быстро и сильно движется в одном направлении.

Развороты рынка

Волатильность может резко возрасти во время разворота тренда из-за того, что противостоящие рыночные силы покупателей и продавцов приходят в сильный дисбаланс.

Новости

Выход новостей, влияющие на рынки или на денежно-кредитную политику, могут стать причиной резкого роста волатильности.

Негативные новости могут вызвать внезапный обвал рынка, а позитивные — вызвать его рост. Фейковые новости также могут иметь такое же влияние, поскольку рыночные цены перерабатывают ложную информацию.

Политические или экономические события

Как и в случае с новостями, определенные политические или экономические события могут вызвать повышение волатильности. Сюда входят президентские выборы, экономические кризисы, решения судов и многое другое.

Политическое влияние

То, как влиятельный политик рассматривает актив, может сильно повлиять на его стоимость. Если политик занял внезапную положительную или отрицательную позицию в отношении определенного актива, может возникнуть повышенная волатильность.

Влияние окружающей среды

Факторы окружающей среды могут иметь сильное влияние, в частности, на сырьевые товары. Экологические бедствия могут вызвать экономические затруднения, которые могут привести к нестабильности на финансовых рынках.

Регулирующее влияние

Подобно тому, как политика может вызвать всплеск волатильности, комментарии или внезапное изменение позиции регулирующего органа могут оказать значительное влияние на цены активов и текущую волатильность.

Экономическое влияние

Если экономика находится в затруднительном положении, некоторые активы могут испытывать повышение волатильности, чего в противном случае не произошло бы. Резкие изменения в экономике страны могут оказать сильное влияние на валюты, фондовые рынки и другие классы активов.

Влияние настроения

Настроения участников рынка, сильно склоняющиеся в одну или другую сторону, могут привести к всплеску волатильности. Когда настроение сильно склоняется в одном направлении, это может вызвать преобладание на рынке одного типа позиций.

Истечение срока действия

Когда истекает срок действия определенных типов деривативов, фьючерсов или опционных контрактов, это может привести к увеличению объема торговли и волатильности в результате того, что трейдеры будут открывать новые позиции или торговать на спотовых рынках.

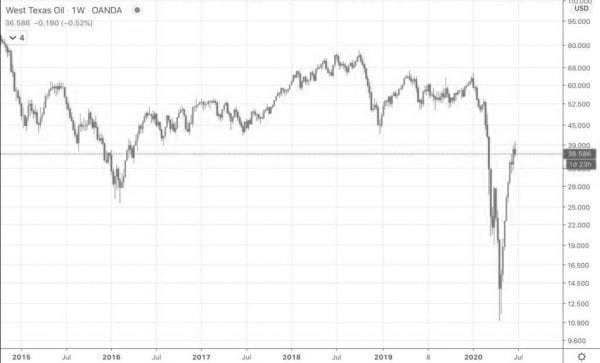

Черные лебеди

Как недавно стало известно миру, когда наступает событие с черным лебедем, такое как недавняя пандемия, оно может принести с собой взрывную, рекордную волатильность.

Преимущества и недостатки волатильности

Как и все аспекты финансовых рынков, волатильность имеет как преимущества, так и недостатки.

Волатильность — это как хорошо, так и плохо для трейдеров. Волатильность — это способ получения прибыли, что, очевидно, является целью торговли, где открываются новые возможности. Тем не менее, волатильность во время самых экстремальных событий может быть совершенно неудобной даже для самых опытных и стойких трейдеров.

Вот основные плюсы и минусы волатильности, а также способы их избежать или использовать в своих интересах.

Увеличение доходов

Самым щедрым преимуществом, которое предлагает волатильность, является увеличение суммы прибыли, которую трейдеры могут получить от каждого колебания цены. Без волатильности финансовые рынки были бы в состоянии стагнации, и не было бы движения цены и подходящих возможностей для торговли.

Азарт

Волатильность также дает трейдерам азарт, когда рынки особенно активны. Скука может привести к потере интереса к торговле, поэтому чем более волатильными и оживленными являются рынки, тем более захватывающими они могут быть.

Торговые возможности

Когда рынки нестабильны, они предоставляют больше торговых возможностей. Когда происходят рекордные взлеты и падения, у трейдеров появляется больше возможностей учиться, получать прибыль и открывать новые позиции.

Повышенные риски

Волатильность вызывает резкие колебания цен. Это увеличивает потенциал прибыли, но также возрастает и потенциал убытков.

Эмоции

Волатильность также может усиливать определенные эмоции, такие как страх, неуверенность и сомнения. Трейдеры должны иметь твердый разум, чтобы противостоять сильной волатильности и не позволять ей влиять на их решения.

Индикаторы волатильности

Конкретные индикаторы технического анализа, например, полосы Боллинджера или индекс волатильности, могут использоваться для измерения волатильности. Рассмотрим список лучших доступных инструментов для измерения волатильности.

Индекс волатильности (VIX)

Чикагская биржа опционов предлагает институциональным трейдерам свой фирменный индекс волатильности VIX. Инструмент обеспечивает оценку ожидаемой волатильности S&P 500 на основе опционов на индекс. Однако он используется во всем мире в качестве эталона общей волатильности финансового рынка. Когда значение VIX резко увеличивается, S&P 500 также реагирует резким изменением волатильности.

В приведенном ниже примере всплеск VIX соответствует взрывному движению S&P 500.

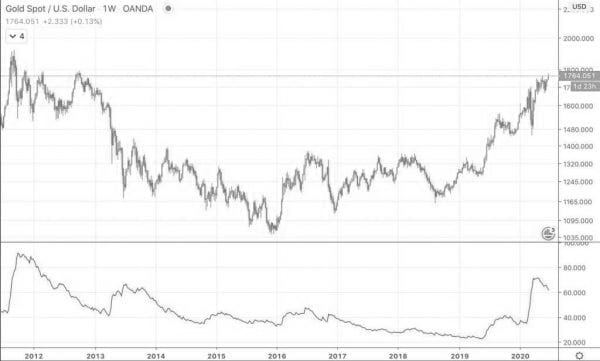

Средний истинный диапазон — ATR

Уэллс Уайлдер-младший разработал индикатор средний истинный диапазон для измерения волатильности товарного рынка на основе того, сколько в среднем движется актив за период времени, чтобы определить его «истинный диапазон». Однако инструмент хорошо работает на любом рынке.

В приведенном ниже примере на паре XAUUSD индикатор среднего истинного диапазона показывает всплеск в периоды повышенной волатильности. Когда цены на золото стабилизировались от максимумов и консолидировались, средний истинный диапазон также уменьшился. Позже, когда цены на золото начали новый восходящий тренд, индикатор ATR указывает на рост волатильности.

Индекс средней направленности

Еще один инструмент, созданный Уайлдером, который также разработал Индекс относительной силы и Parabolic SAR. Индекс среднего направленности является инструментом измерения силы тренда.

Индикатор ADX может также выступать в качестве индикатора волатильности. В отсутствие тренда волатильность минимальна.

В приведенном ниже примере сырой нефти WTI, падающей по отношению к доллару США, можно увидеть рост ADX во время доминирующего тренда.

Полосы Боллинджера

Полосы Боллинджера — это инструмент технического анализа, который выполняет множество функций, включая измерение волатильности. Он состоит из простой скользящей средней и двух стандартных отклонений SMA.

Два стандартных отклонения действуют как верхняя и нижняя «полосы». Большая часть движения цены происходит внутри полос, поэтому, когда цена актива достигает или закрывается за пределами любой полосы, она часто действует как резиновая лента, отправляющая ценовое действие обратно в другую полосу.

Эти полосы расширяются и сжимаются в зависимости от текущей волатильности. Когда полосы сжимаются в течение длительного периода времени, вероятно, волатильность уменьшится. Во время сильной волатильности полосы расширяются.

В приведенном ниже примере промышленного индекса Доу-Джонса полосы сужаются и сжимаются перед взрывным движением. По мере роста волатильности полосы существенно расширяются.

Существует также модифицированная версия полос Боллинджера, обеспечивающая только визуальную оценку ширины полос.

Устраняя все другие аспекты инструмента, она обеспечивает еще более точную оценку волатильности рынка. Абсолютные минимумы также могут служить причиной взрывной нестабильности на рынке.

Волатильность на разных финансовых рынках

Все рынки разные и на них влияют различные факторы, которые придают им большую или меньшую волатильность. Например, волатильность криптоактивов намного выше, чем у высоколиквидного рынка форекс.

Фондовый рынок

С точки зрения волатильности финансового рынка фондовый рынок находится где-то посередине между чрезвычайно спекулятивным классом криптовалютных активов и относительно стабильным валютном рынке форекс.

Как и все рынки, на фондовом рынке бывают периоды резкого увеличения волатильности. Обычно это происходит во время экономического кризиса или политической напряженности. Черные лебеди, недавняя пандемия, которая охватила мир и привела к условиям изоляции, вызвала мощную рекордную волатильность на всех рынках.

Криптовалюты

Рынок криптовалют печально известен своей дикой волатильностью, вызванной постоянными спекуляциями участников рынка.

Биткойн известен тем, что он делает людей богатыми и так же быстро делает людей разоренными. Те, кто купил актив на ранней стадии, смог получить доход в 1000000 процентов. Однако те, кто купил актив во время его роста до 20 000 долларов, возможно, потеряли целое состояние из-за его краха.

Взлет и падение биткоина — одни из лучших примеров сильной волатильности цен на любом рынке. Актив вырос с 1000 до 20 000 долларов всего за год, а год спустя торговался по цене чуть выше 3000 долларов. В следующем году актив снова вырос до 14 000 долларов, а затем снова упал до 4 000 долларов.

Форекс

Волатильность форекс довольно низкая по сравнению с другими рынками. Валюты торгуются по относительно стабильным ценам из-за огромного размера этих рынков и достаточной ликвидности. Из-за этого трейдеры форекс часто полагаются на кредитное плечо для увеличения доходности своих сделок.

Товарный рынок

Рынок сырьевых товаров в значительной степени зависит от окружающей среды, экономических и политических факторов, влияющих на волатильность. Сырьевые товары часто проходят фазы общей стабильности, а затем испытывают более существенную волатильность, когда событие или другие факторы, как упоминалось выше, тем или иным образом влияют на спрос и предложение.

Рынок сырьевых товаров — это рынок с низкой или средней волатильностью, в зависимости от самого актива.

Стратегии и методы по торговле на рынках с высокой волатильностью

В нестабильные времена с высокой волатильностью появляется больше возможностей для торговли с более значительным потенциалом прибыли. Поскольку цена дико колеблется взад и вперед под натиском покупателей и продавцов, есть возможность получить прибыль от направления движения цены, независимо от того, в какую сторону она движется.

На спотовых рынках покупка по низкой цене и продажа по высокой защищает капитал от риска и увеличивает маржу прибыли. Между тем, используя производные инструменты или контракты, такие как CFD, трейдеры могут открывать длинные или короткие позиции, не имея необходимости фактической возможности покупать или продавать базовый актив.

Каким бы ни был метод, именно волатильность напрямую влияет на прибыль трейдера и ситуацию на рынке. Подготовка к событиям чрезвычайной волатильности рынка путем установки ордеров стоп-лосс или тейк-профит может привести к большему успеху и меньшим убыткам.

Есть два основных способа торговать при высокой волатильности: свинг-трейдинг и дейтрейдинг.

Свинг-трейдинг использует преимущества торговли на более значительных ценовых колебаниях в краткосрочной и среднесрочной перспективе, созданных волатильностью.

Когда рынки достаточно волатильны для торговли на колебаниях, они, как правило, также более волатильны в течение дня, предоставляя еще больше возможностей для дейтрейдеров.

В обоих методах торговли можно использовать одни и те же инструменты и индикаторы, но их следует настраивать на более короткие или более длительные периоды времени для дневной торговли и торговли на колебаниях соответственно.

Самая важная вещь, на которую следует обратить внимание во время чрезвычайной волатильности, — это правильно выставлять стоп-лосс и придерживаться торгового плана. Может потребоваться, чтобы стоп-лоссы были более широкими, чем обычно, поэтому корректируйте их соответствующим образом. Постоянное соблюдение торгового плана предотвратит принятие трейдером неверных решений из-за паники или эмоций.