Вчп период охлаждения что такое

Страхование

СТРАХОВАНИЕ

С 1 января 2018 года «период охлаждения», в течение которого можно отказаться от навязанной или ненужной страховки, увеличивается с 5 рабочих до 14 календарных дней

Данное правило распространяется практически на все виды добровольного страхования в отношении физических лиц, в частности: на страхование жизни, имущества, транспортных средств, медицинское страхование.

«Период охлаждения» также действует для возврата страховой премии, уплаченной при заключении договора потребительского кредитования с оформлением страховки.

Увеличение минимального срока, предоставляющего возможность отказаться от договора добровольного страхования, позволит не только повысить защиту прав и законных интересов страхователей, но и снизить негативные последствия от поведения недобросовестных участников рынка.

(Указание Банка России от 21.08.2017 N 4500-У; Информация Банка России)

С 1 января 2018 года обновляются формы отчетности в порядке надзора страховщиков, формы статистической и бухгалтерской (финансовой) отчетности страховщиков

В частности, отчетность в порядке надзора страховщиков дополнена новой формой 0420169 «Сведения для расчета размера (квоты) участия иностранного капитала в совокупном уставном капитале страховых организаций, имеющих лицензию на осуществление страховой деятельности». Отчетность по указанной форме составляется страховыми организациями с иностранными инвестициями.

Указание Банка России от 21.04.2017 N 4356-У утрачивает силу.

(Указание Банка России от 25.10.2017 N 4584-У; Информационное сообщение Банка России от 29.12.2017; Информация Банка России)

С 1 января 2018 года на страховщиков возлагается обязанность в течение 5 рабочих дней после окончания каждого отчетного полугодия и каждого отчетного года передавать на хранение в Банк России резервные копии баз данных, содержащих информацию о страховых резервах, средствах страховых резервов, собственных средствах (капитале) и об их движении

В случае непринятия страховщиком мер по обеспечению хранения информации, содержащейся в указанных базах данных, в том числе путем создания их резервных копий, страховщик несет ответственность в соответствии с законодательством РФ.

Одновременно вводится административная ответственность за нарушение требований законодательства о хранении информации, содержащейся в информационных системах.

(Федеральный закон от 23.06.2016 N 222-ФЗ; Информационное письмо Банка России от 29.12.2017 N ИН-015-53/66; Информационное письмо Банка России от 09.02.2018 N ИН-015-53/10)

С 1 января 2018 года страховщики обязаны передавать национальной перестраховочной компании в перестрахование 10% от обязательств по договорам, которые были заключены до января 2017 года

«Период охлаждения» в страховании: что это и как им воспользоваться

Можно отказаться от страховки, если вы передумали или нашли вариант поинтереснее? Во многих случаях — да. Для этого существует так называемый «период охлаждения». Ваше право отказаться от страховки закреплено официально указанием Банка России от 21.08.2017 № 4500-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования». Поэтому можно и нужно пользоваться такой поблажкой, если возникла необходимость.

Что такое «период охлаждения»

Это срок, в течение которого клиент вправе отказаться от договора страхования и получить возврат уплаченной премии. Правда при обязательном условии, что на дату отказа от страховки не произошло событий, имеющих признаки страхового случая. То есть тех, от которых вы и пытались защититься, заключая договор.

Нюансы и особенности

Охладеть можно к самым популярным видам страховок:

Как видите, речь в том числе и про довольно дорогие виды страхования. На практике это работает даже там, где после «периода охлаждения» вступают в силу штрафы за расторжение договора. Главное, хорошо подумать: действительно ли вам внезапно стала не нужна страховка? Если да, то важно успеть отказаться от договора в положенный срок.

Но есть и исключения. Например, нельзя отказаться от:

Как считать период

Если клиент отказался от договора страхования в течение «периода охлаждения», то страховую премию (то, что вы заплатили за полис), должны вернуть полностью, если договор ещё не действует. Зачастую он привязан не к той дате, когда вы подписывали контракт, а к другой.

Если контракт уже действовал, когда вы решили отказаться, то из суммы к возврату могут вычесть оплату за прошедшие дни. Все подробности должны быть указаны в вашем договоре, дополнительном соглашении к нему или в правилах страхования.

Страховая вправе по собственной инициативе увеличить срок «периода охлаждения». Это также прописывается в договоре.

Как воспользоваться «периодом охлаждения»

Чтобы воспользоваться «периодом охлаждения», нужно предоставить страховщику письменное заявление об отказе от договора страхования, договор страхования, копию паспорта. Иногда могут попросить копию квитанции об оплате. В заявлении укажите банковские реквизиты, на которые вы хотите получить деньги.

Можно написать заявление в офисе страховой компании или, если вам так удобнее, отправить его почтой. Обычное письмо не подойдёт, оно может затеряться или могут сказать, что вы отправили новогоднюю открытку. Выбирайте письмо с описью вложения. В самом бланке описи перечислите, что именно вы отправляете, в том числе стоит чётко указать «заявление на отказ от страховки».

Договор страхования прекращает своё действие в зависимости от того, как именно вы предоставили заявление и документы: лично или почтой. Если сами обращались в офис, то датой расторжения будет считаться та, в которую состоялся ваш визит. Если почтой, то в день отправки заявления.

Вернуть деньги должны в течение 10 рабочих дней после получения заявления (то есть в течение двух недель, если на этот период не выпали праздники).

Как ещё можно расторгнуть договор, если вы опоздали

По закону возможность расторгнуть договор есть в любое время. Но в статье 958 Гражданского кодекса РФ указано, что при этом страховщик вправе не возвращать страховую премию, если договором не предусмотрено иное. Поэтому в большинстве случаев дело упирается в цену вопроса. Каких-то ограничений Гражданский кодекс тут не устанавливает. Обычно это возможно, но страховая компания может предусмотреть своего рода штрафные санкции и вычесть не только оплату страховки пропорционально тому времени, пока вы ей пользовались, но и административные расходы за ведение дела. Размер этой комиссии может быть большим, поэтому сумма к возврату окажется совсем скромной.

Если это условие прописано в договоре, возврат части страховой премии возможен, даже если вы не успели расторгнуть его в течение срока охлаждения.

Подобная премия за ведение дела может быть и 10% и 90%, но в среднем порядка 40% от цены страховки. Размер указан в договоре. А если прошла, например, половина срока действия по договору, то после перерасчёта может оказаться, что по договору к возврату положен 0.

Пример. Мне доводилось в этом году расторгать договор страхования жизни в связи с досрочным погашением кредита. За страховку я платила около 10 тысяч рублей. Погасила за 77 дней. Страховщики вернули примерно половину уплаченной им суммы. Рассчитали строго по договору. Я обратилась через месяц после погашения кредита, но датой расторжения контракта со страховщиком указали именно дату погашения. Ведь страхование жизни было привязано к сумме кредита, а у меня его уже не было. Премия за ведение дела составляла 40% от всей суммы. И всё же, проблем с возвратом не было, деньги перечислили быстро.

Также по статье 958 Гражданского Кодекса РФ, договор страхования прекращается до наступления срока, на который он был заключён, если после его вступления в силу возможность наступления страхового случая отпала и существование риска, о котором шла речь, прекратилось по обстоятельствам иным, чем страховой случай. Например, гибель застрахованного имущества по причинам, которые не были предусмотрены вашим договором. При расчётах страховщик может вычесть из суммы к возврату оплату за те дни, когда имущество ещё существовало и полис действовал.

Если вам отказывают

Если возникли проблемы с возвратом, вы можете жаловаться в саму страховую, на финансовых форумах в интернете и на страницах страховых компаний в соцсетях. На это обычно очень быстро реагируют. И, конечно, есть смысл пожаловаться в Центробанк.

Что такое период охлаждения в кредитовании?

Решил поменять машину. Для того, чтобы купить модель, о которой давно мечтал, видимо, придется взять небольшой кредит, так как денег не хватает. Каких неприятностей можно ждать от банковских менеджеров? Слышал, что вместе с кредитным договором у людей часто на руках оказываются подписанные договоры страхования.

В случае если вам навязали ненужный полис страхования, поспешите воспользоваться периодом охлаждения – это время, когда вы можете расторгнуть договор и вернуть себе деньги. Банк России обязал все страховые компании возвращать деньги клиентам в период охлаждения. Его условия страховщики обязаны прописывать в правилах страхования, в самом договоре страхования или дополнительном соглашении к нему. Если такой информации нет, это нарушение.

Финансовый рынок постоянно развивается, благодаря усилиям Банка России и профессионального сообщества случаев навязывания услуг стало значительно меньше. Тем не менее важно знать правила, как пользоваться периодом охлаждения, чтобы права клиентов финансовых услуг были надежно защищены.

Сегодня период охлаждения составляет минимум 14 календарных дней с момента заключения договора. Это значит, что в течение 14 дней с момента оформления страховки вы в праве от нее отказаться и получить оплату назад. Некоторые страховые компании по собственной инициативе устанавливают и более длительный срок возврата.

По страховкам, которые влияют на условия кредита, правила возврата дополнительно регулируют законы о потребительском кредите и об ипотеке. В некоторых случаях отказ от дополнительной страховки влечет за собой увеличение процентной ставки по кредиту, поэтому стоит посчитать, будет ли отказ от страховки выгоден. А вот от страхования недвижимости при ипотеке отказаться не получится – банк вправе потребовать досрочно погасить долг. Но вы можете сменить страховщика, если условия договора это позволяют.

При оформлении кредита банки часто предлагают заемщикам присоединиться к коллективному договору страхования, который банк заранее заключил со страховой компанией. В таких случаях тоже можно отказаться от страховки, обратившись в банк. Порядок отказа от коллективной страховки должен быть прописан в договоре.

Отметим, что период охлаждения действует только в случае, если вы заключали договор как физическое лицо (не как организация) и покупали полис добровольного страхования. На обязательные виды страхования, например, ОСАГО, период охлаждения не распространяется. Отказаться можно от следующих видов страховки: страхования жизни, страхования от несчастных случаев и болезни, страхования имущества, гражданской ответственности за причинение вреда, КАСКО, добровольного страхования гражданской ответственности владельцев транспорта, добровольного медицинского страхования (ДМС), страхования финансовых рисков.

Если в правилах страховки не предусмотрено иное, то нельзя отказаться от полисов: страхования выезжающих за рубеж, «Зеленой карты» (Green Card), страхования профессиональной ответственности (актуально для аудиторов и нотариусов), медицинского страхования, если нет российского гражданства и необходимо получить разрешение на работу или патент.

Если страховка еще не начала действовать, вам вернут ее полную стоимость. Если страховая защита уже включилась, но страховой случай не наступил, из суммы возврата могут вычесть часть денег за те дни, когда страховка работала. При этом за добровольную страховку, которая влияет на условия кредитного договора (за исключением страхования заложенной недвижимости и страхования ответственности заемщика при ипотеке), вам вернут уплаченные деньги полностью. Это касается как индивидуальных, так и коллективных договоров страхования.

Если страховка уже действует и по ней наступил страховой случай, деньги за полис вы не вернете, зато получите страховую выплату.

Как заемщику вернуть страховку?

С 1 сентября 2020 года заемщику вернут часть страховки, выплаченной банку либо страховой компании в случае досрочного гашения кредита.

Как говорил Остап Бендер, полное спокойствие может дать человеку только страховой полис. И, выдавая кредит, банки предлагают заемщику купить страховку. Конечно, можно понять желание банков застраховать свои риски от невозврата кредита, но навязывать страховку заемщику, по меньшей мере, некорректно.

Добровольно-принудительная страховка

Несколько слов о том, в каких случаях страховка является обязательной, а в каких можно обойтись без нее. И, забегая вперед, скажем, что обязательна страховка лишь в единственном случае — это страхование недвижимости, под залог которой берется кредит.Также заемщик застраховать и движимое заложенное имущество, под которое берется кредит. Например, автомобиль.

А что же с остальными видами страхования? Самым распространенным видом страхования является страховка жизни и здоровья. Эта страховка навязывается банками при ипотечных, потребительских кредитах. И заемщики сталкиваются с тем, что банками ставится ультиматум: нет страховки — нет кредита.Недобросовестные банки предоставляют на подпись заемщикудоговор, который уже содержит «галочку» о согласии на оформление страховки.И заемщик, особо не вникания в суть «галочек», подписывает такой договор.

Вместе с тем, страхование жизни и здоровья не является обязательным (ст.935 ГК РФ), тем более что страховка составляет, как правило, 10% от суммы кредита.

Крупные банки России информируют клиента, что страхование не является обязательным для получения кредита, но процентная ставка по кредиту может зависеть от наличия договора страхования. Например, в ПАО РОСБАНК указано, что «. если обязанность заключения договора страхования предусмотрена в индивидуальных условиях договора потребительского кредита, то в случае ее неисполнения клиентом свыше 30 календарных дней, банк вправе увеличить процентную ставку до уровня, указанного в индивидуальных условиях договоров потребительского кредита для кредитов без обязанности по страхованию».

Таким образом, заемщик должен просчитать, что ему выгодно: снижение процентной ставки страховка либо возможность увеличения процентной ставки в периоде кредитования.

Еще одним излюбленным видом страхования является страховка от потери работы. Страховку от потери работы практикуют Сбербанк, ВТБ и другие банки на разные виды кредита: ипотека, нецелевой кредит, автокредитование, кредиты на обучение.

Казалось бы, ничего страшного в этом нет, ведь если заемщик вдруг потеряет работу, то страховая компания будет погашать за него ежемесячныеплатежи по кредиту.

Но вот на практике зачастую это выглядит иначе. А дело в том, что перечень рисков потери работы, зачастую включает в себя:

И если заемщик не увольняется по этимоснованиям, то страховая компания ничего ему не выплачивает. Например, заемщик увольняется по соглашению сторон или по собственному желанию. В итоге заемщик ничего не получает по страховке.

Поэтому заемщику нужно внимательно читать условия страховки, особенно обратить внимание на перечень страховых случаев.

Возврат страховки в «период охлаждения»

Напомним, что «период охлаждения» дается заемщику на обдумывание принятого им решения о страховке. Этот срок составляет 14 дней. В течение 14 дней заемщик вправе отказаться от страховки (Указание ЦБ РФ от 21.08.2017 г. № 4500-У). Условия «периода охлаждения» должны быть обязательно прописанывдоговоре страхования.

Банки предлагают две формы страхования — коллективное и индивидуальное страхование. В первом случае банк все делает сам: заключает договор со страховой компанией, а заемщики лишь присоединяются уже к этому договору. В этом случае застрахованным лицом является сам банк, поэтому вернуть страховку в течение 14 дней с момента оформления, в так называемый «период охлаждения», на практике бывает проблематично. Тем не менее, банк обязан это сделать.Верховный суд в Определении ВС РФ от 31.10.2017 г. № 49-КГ17-24 распространил «период охлаждения» и на коллективную страховку.

В этом смысле выгоднее для заемщика индивидуальное страхование. При таком страховании заемщик заключает договор с выбранной страховой компанией и может вернуть страховку в течение 14 дней с момента оформления договора.Поэтому заемщик вправе расстаться с ненужной страховкой в течение 14 дней. А деньги должны вернуть в течение 7 дней.

С 1 сентября 2020 года у заемщика появилась еще одна возможность вернуть страховку — досрочное погашение кредита.

Что изменилось с 1 сентября 2020 года?

С 1 сентября 2020 года при досрочном гашении кредита банки обязаны возвращать заемщикам часть уплаченной страховой премии (Федеральный закон от 27.12.2019 г. № 483-ФЗ «О внесении изменений в ст.7 и 11 ФЗ «О потребительском кредите (займе)» и ст.9-1 ФЗ «Об ипотеке (залоге недвижимости)»). Ранее заемщики только в судебном порядке могли добиться возврата части страховки при досрочном гашении кредита.

Внесенные поправки, безусловно, повысят привлекательность добровольного страхования при заключении кредитного договора.Однако в отношении кредитных договоров, заключенных до 1 сентября 2020 г., нельзя вернуть страховку.

Что нужно знать заемщику, чтобы вернуть уплаченную страховую премию по кредитам, оформленным после 1 сентября 2020 г.?

Как мы уже отмечали, заемщик может сам заключить договор страхования со страховой компанией либо это сделает банк, а заемщик лишь присоединится к коллективной страховке.

В первом случае деньги заемщику вернет страховая компания, а во втором — банк.

Но, чтобы получить деньги за уплаченную страховку, должны соблюдаться определенные условия.

1 условие. У заемщика за период возврата страховки не должен наступить страховой случай, по которому страховая компания уже выплатит деньги.

2 условие. Страховой договор должен быть заключен «в целях исполнения обеспечения исполнения обязательств заемщика».То есть если наличие страховки должно влиять на условия кредитного договора либо банк становится выгодоприобретателем, если он получает страховую выплату.

3 условие. Заемщик должен подать заявление о возврате части страховой премии.

Какая часть страховой премии возвращается при досрочном гашении кредита?

Страховая компания либо банк возвращает заемщику часть страховой премии за период, когда страхование уже не действовало. То есть это период досрочного гашения кредита. И сумма страховки рассчитывается в пропорции к остатку периода действия договора страхования.

Возврат страховой премии производится в течение семи рабочих дней со дня получения заявления заемщика.

Законом установлена обязанность банка предоставить заемщику возможность получения потребительского кредита без заключения договора страхования.

Вместе с тем, договором потребительского кредита может быть предусмотрена возможность увеличения банком процентной ставки в случае отказа заемщика от страховки. Процентная ставка может быть повышена до уровня ставки по договорам потребительского кредита, заключаемым на сопоставимых условиях, но без страхования.

И в заключение отметим, что принятие Закона, позволит заемщикам, которые досрочно погасили долги перед банком, вернуть часть страховки без судебных баталий.

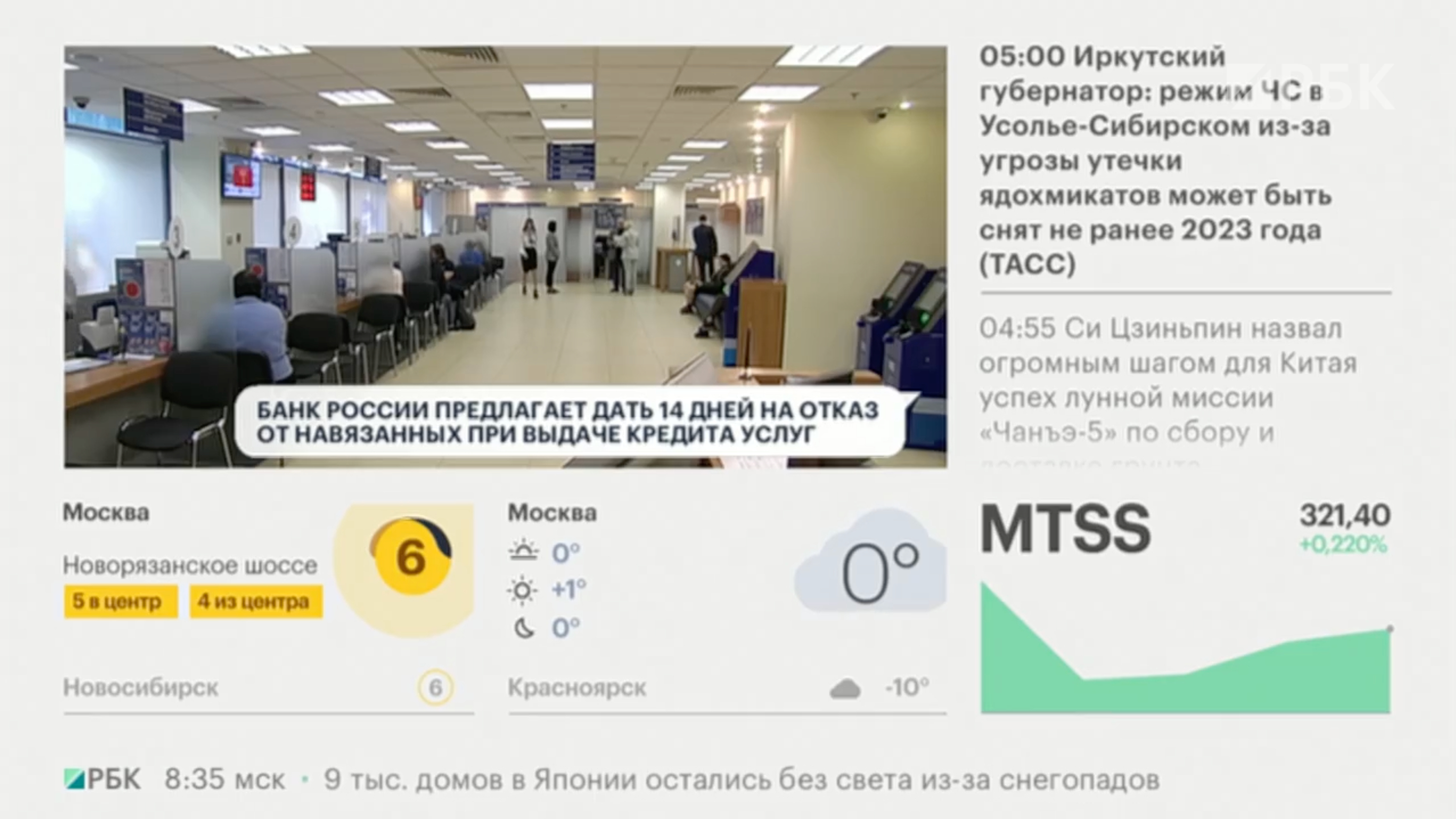

ЦБ предложил дать 14 дней на отказ от навязанных при выдаче кредита услуг

Центральный банк предлагает дать потребителям финансовых услуг две недели на то, чтобы отказаться от любых навязанных услуг при оформлении потребительского кредита. Об этом РБК сообщили в пресс-службе Банка России, уточнив, что в настоящее время идет обсуждение текста поправок в закон о потребительском кредите.

«По мнению Банка России, период охлаждения должен составлять 14 дней. Деньги за неоказанные услуги должны быть возвращены заемщику по первому требованию после получения соответствующего заявления заемщика», — отмечают в ЦБ.

Действующее законодательство позволяет клиентам банков отказаться от любой навязанной услуги добровольного страхования, в том числе при потребительском кредитовании, в течение периода охлаждения — 14 дней. Правда, при этом кредитор имеет право изменить условия кредитования, например повысить ставку. С 1 сентября 2020 года период охлаждения распространился и на договоры коллективного страхования, когда договор со страховой компанией заключает банк, а потребитель к нему подключается.

Помимо полисов страхования клиенты банков приобретают вместе с кредитами и другие продукты. Речь идет не о кросс-продажах (когда банк предлагает сразу несколько продуктов партнеров), а об обуславливании продаж, когда продукт продают только при условии приобретения дополнительного, говорил на конференции ассоциации банков «Россия» во вторник, 15 декабря, глава службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута. «Период охлаждения уже действует в отношении страхования, но, как показывает практика, есть и масса других продуктов, это могут быть юридические услуги, информационно-консультационные, мы видим большое многообразие того, что покупают потребители вместе с кредитами», — сказал он.

Навязанные услуги могут быть предустановлены (в виде заранее проставленных галочек в договоре) и потребитель может оказаться не информирован о возможности от них отказаться до подписания договора, уточняют в пресс-службе ЦБ. «Именно поэтому регулятор считает необходимым распространить период охлаждения на все дополнительные услуги, оформленные вместе с договором на основной продукт», — сказали РБК в пресс-службе регулятора.

Навязывание дополнительных услуг при заключении кредитного договора, к сожалению, стало довольно распространенной практикой кредиторов в последнее время, констатируют в ЦБ. В октябре 2020 года Банк России и Роспотребнадзор выпустили письмо о праве на отказ от дополнительных услуг. «Российское законодательство запрещает навязывать приобретение одних товаров, работ или услуг при приобретении других, а также дает заемщику право отказаться от дополнительной платной услуги, не потеряв при этом возможность получить кредит или заем», — напоминают в пресс-службе ЦБ.

Согласно данным ЦБ, за девять месяцев этого года клиенты банков подали 62,4 тыс. жалоб в Центральный банк на тему потребительского кредитования (рост в 1,5 раза по сравнению с тем же периодом годом ранее). Проблема навязывания дополнительных услуг фигурирует в 9,2% от таких жалоб, еще 4,7% приходится на жалобы клиентов, не согласных с условиями заключенного договора. Годом ранее на эти темы приходилось 17,1 и 9,8% от всех жалоб, связанных с потребкредитами, но это не значит, что жалоб стало вдвое меньше. В количественном выражении потребители подали таких жалоб примерно на 1 тыс. меньше, сокращение их доли обусловлено тем, что в 2020 году у клиентов банков появилась новая проблема — около 20% жалоб были написаны из-за реструктуризации кредитов в связи с коронавирусом.

По оценке председателя правления Международной конфедерации обществ потребителей (КонфОП) Дмитрия Янина, расширение периода охлаждения — это «полумера, и следовало бы запретить при выдаче кредитов навязывать какие-либо иные продукты и услуги». «Период охлаждения [на страховые продукты] действует уже несколько лет, но рынок псевдостраховок (по ним выплаты годами не превышают 10% от сборов) растет», — отмечает Янин. «Банки должны зарабатывать на процентах за использование средств, а не на комиссиях с поставщиком услуг. Банки получают от страхователя почти 60% от цены полиса, получается, что это по сути доплата за кредит, также как и предлагаемые юридические услуги или телемедицина», — заключает эксперт.

В пресс-службе Райффайзенбанка РБК сообщили, что «инициатива ЦБ создает дополнительную защищенность для клиентов при приобретении финансовых услуг и способствует более осознанному подходу к сделке». «В результате уровень удовлетворения от предоставленных услуг будет только расти», — считают там. РБК направил запросы другим крупнейшим банкам.