когда закрываешь кредит какую справку нужно взять в банке

Как правильно закрыть кредит, чтобы не остаться в долгах. Объясняет юрист

Долговая нагрузка наших соотечественников поставила новый рекорд, достигнув отметки в 11,9%, следует из майских данных Центробанка. Эта цифра означает долю платежей по кредитам от всех располагаемых доходов людей (то есть за вычетом обязательных платежей).

Россияне спешат кредитоваться, пока ЦБ не поднял ключевую ставку ещё выше. Однако далеко не все знают, что при закрытии кредитов есть как минимум три нюанса.

Свести счёты

Теоретически банковская организация может это сделать и без вашего напоминания, но лучше удостовериться лично, завершив процедуру в онлайн-формате через личный кабинет или подав заявление в банк.

В противном случае кредит может числиться погашенным, но вот счёт — действующим. А значит, за его обслуживание всё равно придётся платить.

Например, страховку или премиальное банковское обслуживание. Эти продукты наравне с кредитным счётом банки также часто не закрывают автоматически.

Например, неприятная история произошла с клиентом одного крупного банка — он пострадал из-за того, что не проконтролировал судьбу счёта. По словам мужчины, у него была небольшая задолженность по займам в банке. В какой-то момент он получил уведомление, что она погашена, хотя он не вносил никаких платежей.

Проверяя историю операций, мужчина обнаружил один лишний счёт в списке — тот самый, на который приходил кредит, который он погасил ещё в 2018 году. Банк активировал займ почти на 40 000 рублей и списал эти деньги в счёт погашения задолженностей. Выходит, организация взяла вместо клиента кредит, чтобы закрыть другой, — но уже под более высокий процент.

Закрыть вопрос досрочно

Закрытие кредита позже или раньше указанного в договоре срока имеет свои нюансы.

Если заёмщик хочет закрыть кредит раньше срока, лучше всего действовать поэтапно:

Частичное погашение кредита может быть в двух вариантах: с уменьшением размера ежемесячного платежа или с уменьшением срока выплаты займа. Какой вариант выгоднее? Как правило, лучше выбирать второй — выплатить кредит раньше. Это связано с тем, что на сумму основного долга начисляют меньше процентов.

Отказать заёмщику в досрочном закрытии кредита банк не имеет права, так же как и штрафовать за это. С 2011 года в России это гарантируют поправки в ст. 809 и 810 Гражданского кодекса.

Если банк всё же пытается помешать вам закрыть займ досрочно, требуйте отказ от кредитной организации в письменном виде. Если дело дойдёт до суда, вам пригодится этот документ.

А отказы случаются. Так, одной клиентке пришлось судиться с банком, когда организация не позволяла ей досрочно погасить кредит. Женщина уведомила финансовую организацию о своём намерении всё выплатить раньше срока. Организация выдала справку, в которой был прописан остаток средств на счету, но не было полного размера задолженности. Посчитав нужную сумму самостоятельно, клиентка внесла деньги на счёт.

Потом выяснилось, что долг всё равно остался, так как истинная сумма оказалась немного больше, чем насчитала женщина. Но банк не сообщил заёмщику о об этом — и продолжил по-тихому списывать ежемесячные проценты.

Доказать свою правоту клиентка смогла только в суде: он постановил, что банк обязан был сообщить женщине о недостаточности денег на счету для полного погашения.

Бремя ипотеки

При закрытии ипотечного кредита нужно снять обременение. Многие думают, что это происходит автоматически после закрытия долга перед банком. Это не так. И вопрос лучше решать сразу.

Это поможет не оказаться в ситуации мужчины, который из-за банка не смог продать квартиру. Он закрыл ипотечный кредит ещё в 2014 году. По его словам, в банке его заверили, что сами направят уведомление о погашении займа в нужные организации.

Спустя пять лет мужчина решил продать жильё. Нашел покупателя, но оказалось, что на квартиру всё ещё наложено обременение. Позвонив в банк, он узнал, что ему нужно самому собрать пакет документов и записаться в МФЦ, а после этого написать на электронную почту банка, чтобы сотрудники отправили свой пакет документов.

Позже в колл-центре ему сказали, что процесс должен протекать иначе: в течение трёх дней ему позвонит представитель банка, чтобы пойти в МФЦ вместе с ним. Клиент попытался разобраться в ситуации и позвонил в банк снова, но уже другой специалист сказал ему, что звонка ждать не нужно, можно идти в МФЦ самостоятельно.

Так собственник и сделал, после чего сообщил об этом в банк. Но недопонимание достигло предела: сотрудник сказал, что мужчина должен был дождаться звонка представителя. Но с мужчиной, по его словам, не связались.

В итоге продать квартиру не удалось, так как обременение не было снято вовремя, собственник продолжил разбираться в ситуации. В таких случаях проблемы всегда разрешаются, но только потерянного покупателями времени назад не вернуть.

Как закрыть кредитную карту правильно

Для закрытия любого кредита нужно либо погасить долг по графику, либо сделать полное досрочное погашение задолженности. С кредитной картой все происходит иначе. Если вы понимаете, что она вам не нужна, необходимо провести официальное закрытие кредитного счета, иначе вы рискуете понести финансовые потери.

Почему важно проводить правильное закрытие кредитной карты. Сценарий развития ситуации, если заемщик совершает закрытие неверно. Подробно на Brobank о процессе отказа от действующей кредитной карты и о той, которая даже не была активирована.

Почему кредитную карту нужно обязательно закрыть официально?

Самая большая ошибка держателей кредиток — если они больше не нуждаются в кредитной линии, они просто закрывают минус и благополучно забывают о существовании пластика. Некоторые граждане разрезают карту, торжественно отправляя ее в утиль. Только вот через несколько месяцев такие клиенты приходят в недоумение от претензий банка, который требует закрыть долг. Но как так получилось? Вы же не пользовались кредитной картой?

Специалисты Бробанк.ру выделают три причины:

Погашение минуса по кредитной карте не равносильно ее закрытию. Уже в следующем месяце баланс станет снова отрицательным за счет начисленных процентов, платы за дополнительные услуги и обслуживание.

Что происходит при неправильном закрытии кредитной карты

Итак, пусть наш держатель кредитной карты решил избавиться от этого банковского продукта. Он принимает решение закрыть минус и просто выкинуть пластик. Что происходит:

Даже если по счету операций давно не было, его все равно нужно закрыть официально. Вы можете и забыть о том, что ежегодно банк списывает плату за обслуживание. В итоге через 8-10 месяцев, когда вы уже и забыли про кредитку, счет уйдет в минус на 500-900 рублей, и далее произойдет вышеуказанный сценарий. К сожалению, много граждан финансового пострадали именно по такой схеме.

Как закрыть счет, чтобы у банка не было претензий

Закрытие кредитной карты проводится только в офисе банка. Исключение — если речь о банке, который ведет дистанционное обслуживание клиентов, например, Тинькофф: в нем закрытие кредитки, как и ее выдача, проводится дистанционно.

Пошаговое закрытие кредитной карты по всем правилам:

Не поленитесь сходить за справкой. Этот документ обезопасит вас на случай необоснованных финансовых претензий банка. У вас на руках будет доказательство, что обязательство выполнено. Справку храните 3 года.

Еще один важный момент — необходимо написать заявления об отказе от всех дополнительных услуг. Оно пишется вместе с заявлением о закрытии кредитки. Отключите СМС-информирование, платные бонусные программы, страховки и прочее. Если этого не сделать, счет уйдет в минус, закрытие затянется.

Если вы получили карту, но так ее и не активировали

Здесь все зависит от ситуации и от обслуживающего банка. Если вы получили кредитку, но не прошли процесс активации, по сути, кредитный счет неактивен, пластик «пустой». Активация — завершающее действие при оформлении кредитной карты, только после ее проведения договор считается действующим. Именно поэтому некоторые граждане оформляют кредитки «про запас».

Если кредитку вам прислали по почте или выдали в качестве бонуса при оформлении иного кредита, и при этом кредитный договор не формировался, а карту вы не активировали, можете просто уничтожить пластик, официально его закрывать не нужно.

Но некоторые банки не желают упускать выгоду, поэтому стали предусматривать автоматическую активацию карты или активируют ее сразу при выдаче. Если такое прописано в кредитном договоре, нужно следить за сроками очень тщательно. Если пластик уже активирован, единственный вариант — оформление официального закрытия кредитного счета. И не важно, пользовались вы деньгами или нет.

В любом случае позвоните в банк по горячей линии, указанной на карте, и уточните информацию. Чаще всего неактивированные кредитки не нуждаются в официальном закрытии, но исключения могут быть.

Если срок действия кредитной карты истек

Еще одна распространенная ошибка заемщиков — они думают, что если срок действия карты истек, и на ней нет минуса, значит, дело в шляпе, можно не морочиться с процедурой закрытия. И это так же приводит к просрочкам.

Срок действия карты — просто срок пользования пластиком, к кредитному счету этот срок вообще не имеет никакой привязки. Пластик перестает действовать, но счет при этом открыт, с него будет списываться плата за обслуживание. Так что, посетить офис для закрытия все же придется.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 16

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Я погасил задолженность по кредитной карте и подал заявление на ее закрытие. Заявление приняли ив этот же день списали плату за годовое обслуживание за следующий год. Имеют ли они (альфа банк) на это право ответьте пожалуйста.

Уважаемый Евгений, если снятие было плановым, то банк имел право удержать стоимость, поскольку вы уже начали использование карты в следующем календарном периоде.

Ольга, добрый день. Вам необходимо обратиться в отделение и получить остаток в кассе по расходному кассовому ордеру. Как правило, за такую операцию комиссия не взимается.

А,если кредит погасили,а карту заблокировали в приложении,чтобы не снимались смс оповещения.можно ли быть спокойным?

Виктория, добрый день. Чтобы не платить комиссию за оповещения, достаточно отключить услугу СМС-информирования. Чтобы избежать неприятностей, карту лучше закрыть по стандартной процедуре банка.

У карты есть стоимость годового обслуживания. Хочу ее закрыть в конце года. Если карта закрывается 45 дней, то и закрыть ее нужно за 45 дней до конца срока, чтобы не списалась стоимость обслуживания за следующий год? Или будет срок считаться с момента заявления?

Елена, здравствуйте. Вы не уточнили название банка и тарифный план кредитной карты. Получить эту информацию можно по телефону службы поддержки, который указан на обратной стороне карты.

А если офиса не в городе

Добрый день. Обратитесь в службу поддержки банка, выпустившего кредитную карту. Номер телефона можно найти на обратной стороне «пластика». Оператор расскажет, как правильно поступить в вашем случае.

Кредиткой не пользовался на следующий день закрыл в банке будут ли брать страховку

Уважаемый Виктор, это зависит от условий договора страхования.

Положил всю сумму на тинькоффе и просрочку тоже. Сказали, что закроют через 30 дней. Я боюсь, может её комиссия будет

Банк отказывает в выплате страховой части при закрытии кредита. Мои действия.

Уважаемый Дмитрий, уточните в договоре, есть ли пункт о невозврате страховки. Далее, если такого пункта нет, письменно обратитесь в банк и получите мотивированный ответ с отказом. После этого можно обратиться в с жалобой в Центробанк.

Был в офисе Альфа-банк, с паспортом и картой. Мне отказали принять заявление на закрытие кредитного счета. Так как у меня не было телефона с собой))) это беспредел

Справка о полном погашении кредита

Одна справка поможет сберечь нервы и деньги заемщика. Справка-гарантия, справка-щит. А без пафоса – справка о погашении кредита. Что обязательно должно быть там указано и как ее получить?

Зачем нужна справка о полном погашении кредита?

Смоделируем ситуацию. Недавно Вы рассчитались с банковским долгом и внесли последний платеж. Но через некоторое время возникла ситуация, когда снова нужно обратиться за кредитной помощью к банку. Вы отправляете заявку в банк, но приходит отказ. Почему?

А потому что в бюро кредитных историй по каким-то причинам не дошла информация о расчете с банком. И по документам Вы – злостный неплательщик, с которым не захочет связываться ни один банк.

Что делать? Самый простой ход – предъявить справку о погашении кредита. Она докажет, что в системе произошла ошибка, и репутация порядочного заемщика будет восстановлена.

Есть еще одна неприятная история, в которую можно попасть. Во время выплаты суммы долга банк начислил какие-то деньги как комиссию. Копейки, но по ним тоже начисляются проценты и неустойка. В итоге может получиться круглая сумма. В этой ситуации тоже поможет справка о полном погашении кредита.

По-другому ее могут называть справка о досрочном погашении кредита или справка об отсутствии задолженности. Это документ, который подтверждает, что все обязательства перед банком выполнены.

Надеемся, мы убедили, что справку нужно брать обязательно сразу после погашения кредита.

Где взять справку о погашении кредита и как она выглядит?

Данный документ выдается тем банком, с которым было заключено кредитное соглашение. Нужно прийти в отделение с паспортом и написать заявление на выдачу.

Согласно Гражданскому кодексу РФ, банки ОБЯЗАНЫ выдавать такого рода документы. Причем не только в день расчета, но и в дальнейшем, если клиент просит ее предоставить.

К сожалению, порядок выдачи Гражданским кодексом не установлен, потому разные банки по-разному относятся к процедуре выдачи.

Например, могут значительно отличаться сроки подготовки справки. Одни банки выдают документ непосредственно в день погашения кредита, а в других банках процедура может затянуться до семи или десяти дней.

Чаще всего, как было указано, нужно обязательно предварительно написать письменное заявление, чтобы банк удовлетворил просьбу. Однако некоторые кредитные организации идут на встречу клиентам. Поэтому обращение можно оставить через информационный центр. А в банке Сетелем и вовсе заказать справку можно по телефону или написав обращение на электронный адрес.

Средняя цена справки – от 150 до 300 рублей. Сбербанк, к примеру, берет за услугу 250 рублей. ОТП банк – 50 рублей. А вот другие крупные банки в день погашения долга денег не возьмут. Зато за повторное обращение придется заплатить около 500 рублей.

Долгое время ведутся споры о правомерности платы за услугу. Ведутся судебные разбирательства с российскими банками, и клиенты часто выигрывают. Но до сих пор законодательно не запрещено брать деньги за выдачу справок.

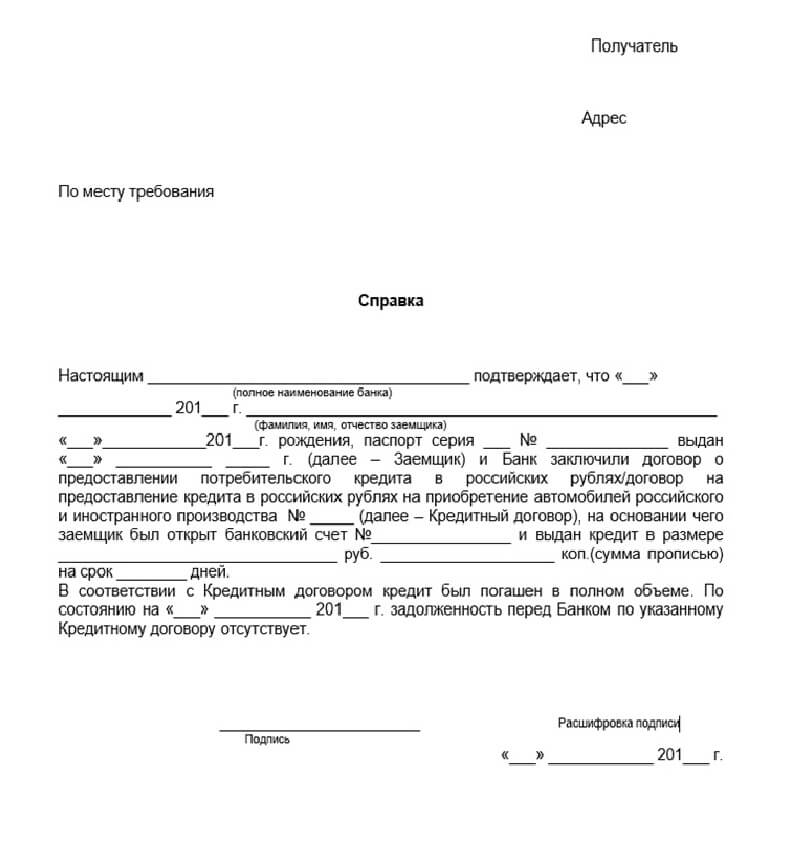

Единого образца или формы справки нет, но есть перечень необходимых данных, которые должны быть обязательно указаны:

Образец справки о погашении кредита

Кроме данной справки, нужно взять еще справку о закрытии ссудного счета. Она тоже является дополнительным доказательством выплаты кредита.

Если к счету привязана кредитная карта, ее тоже лучше вернуть.

Как получить справку о погашении кредита?

Чтобы получить справку клиенту нужно обратиться в отделение банка, где был оформлен кредит, или позвонить по телефону.

Придя в отделение, нужно написать заявление о выдаче справки об отсутствии кредита. Заполняется оно в свободное форме, но нужно указать номер кредитного договора, дату, когда кредит был погашен, число составления документа и поставить подпись.

Что делать, если банк не дает справку о погашении кредита?

Как уже указывалось, банки обязаны выдавать клиентам справки о погашении кредита. И если они отказываются это делать, то их действия являются незаконными.

Но, к сожалению, такая ситуация не редкость. Чаще всего это случается из-за некомпетентности сотрудников банка, которые не знают, как делать такую справку. Единого бланка нет, банки сами устанавливают форму справки.

Крупные банки заботятся о своей репутации, поэтому стараются максимально быстро готовить справки для заёмщиков.

Что нужно делать при банковском отказе?

Первым делом нужно отправить письменный запрос, то есть заявление с просьбой о выдаче справки.

Если и это не помогло, то через месяц после того, как банк получил письмо (нужно обязательно убедиться в этом), можно обратиться с жалобой в Центральный банк РФ или в суд.

Суды в таком случае становятся на сторону клиентов, потому что нарушается Гражданский кодекс РФ.

Какие документы должен выдать банк после погашения кредита и закрытия кредитного договора

В сегодняшнем информационно-справочном материале мы достаточно подробно расскажем нашим читателям о том, какие документы должен выдать банк после полного погашения долга по кредиту, а также обязательно ли нужна справка о полном погашении кредита и что понадобится от заёмщика для того, чтобы получить требующиеся ему справки и документы.

Типовые банковские справки о своевременных платежах по кредиту, полном погашении задолженностей и закрытии кредитного договора – это необязательные финансовые документы, которые факультативно или по требованию добросовестных клиентов выдаются банками в качестве документального подтверждения факта прекращения кредитных отношений и отсутствия задолженностей по кредиту. Таким образом, в стандартный пакет документов, который клиент получает от банка после погашения им выданного кредита, такие справки, как правило, не включены, а в качестве подтверждения успешного закрытия кредитного договора успешно используются платёжные чеки или квитанции.

Из всего вышесказанного следует, что справка о полном погашении кредита (также справка об отсутствии задолженности по кредиту) – это финансовый документ, который выдаётся по запросу заёмщика, погасившему свой долг перед банком, с целью получения им документального подтверждения выплаты заёмных средств в полном объёме и отсутствии претензий со стороны кредитной организации. При этом стоит особо отметить, что заёмщик имеет полное право потребовать от банка такую справку в любой удобный ему момент, а не только после погашения займа, на что прямо указано в части 2 статьи 408 ГК РФ: «Кредитор, принимая исполнение, обязан по требованию должника выдать ему расписку в получении исполнения полностью или в соответствующей части».

Ниже мы поговорим с вами о том, какие ещё справки и отчётные документы должен предоставить банк добросовестному заёмщику, после своевременного погашения им кредита.

Какие документы и формы отчётности должен выдать банк, после выплаты заёмщиком всей суммы по кредиту

Сегодня мало кто остаётся в неведении относительно того, что для расчёта ежемесячных выплат по кредиту обычно прибегают к использованию одной из двух платёжных схем: аннуитетной или дифференцированной. Так вот, независимо от используемой в расчётах с займодателем схемы, банк обязан выдать заёмщику, после закрытия последним всех обязательств, исчерпывающий пакет отчётной документации. И несмотря на то, что оформление всех необходимых документов является прямой обязанностью банка, заёмщику всё же стоит отдельно подать заявление об их предоставлении и получить входящий номер документа, чтобы избежать возможных осложнений в будущем (а такие, поверьте нам, случаются регулярно). Итак, в перечень обязательных документов входят:

Для подготовки полного пакета справок и других документов обычно требуется не более двух недель, но порой, к сожалению, случается так, что этот срок в одностороннем порядке увеличивается банком до месяца, что зачастую практически всегда связано с низким профессиональным уровнем банковских служащих и отсутствием у них необходимых знаний и навыков.

Какие ещё действия необходимо выполнить заёмщику, чтобы удостовериться в полном закрытии кредитного договора

Помимо получения на руки всех перечисленных документов, заёмщику стоит озаботиться и подстелить себе соломки на будущее, совершив несколько простых действий, что позволит ему избежать получения претензий по просроченной задолженности. Что нужно сделать:

В заключение стоит напомнить, что, несмотря на полную оплату займа и уверения со стороны работников банка об отсутствии иных долгов, верить им на́ слово нельзя. Не стесняйтесь обратиться с официальным заявлением и требуете получение справок о закрытии кредита, о полном погашении задолженности и о своевременном погашении задолженности, чтобы в дальнейшем, при возникновении спорной ситуации, иметь возможность сослаться на эти документы. Подробности относительно содержания таких документов представлены в материале «Банковская справка о полном погашении кредита: зачем она нужна и какие данные в неё включены».

Как правильно погасить кредит в банке

Если вы хотите погасить кредит в банке досрочно, то сначала прочитайте нашу статью: это поможет вам избежать негативных последствий.

Как выгодно погасить кредит досрочно

Выплатить банку долг раньше срока стремятся многие заемщики. Главная причина заключается в том, что это помогает избежать переплаты и снижает нагрузку на семейный бюджет.

Процесс досрочного погашения можно поделить на этапы:

В среднем, багаж финансовой нагрузки семьи насчитывает 3 займа:

До выбора займа для погашения ответьте на три вопроса:

Для погашения лучше выбрать тот долг, по отношению к которому вносимая сумма будет больше. Этот способ поможет получить большую экономическую выгоду и снизить ежемесячную финансовую нагрузку.

Планируя досрочное или частично досрочное погашение займа, помните, что нельзя переводить деньги в счет погашения со счетов ИП и юридических лиц, даже если счет этого ИП ваш, или в этой компании вы — генеральный директор.

Когда банк фиксирует поступление на счет физлица больших сумм со счетов ИП или ООО, он немедленно блокирует средства согласно закону 115-ФЗ о противодействии легализации (отмыванию) доходов. Все переводы средств в счет погашения допускаются только с банковских счетов физических лиц.

Анализ кредитного соглашения

Прежде чем перечислять деньги на счёт, изучите договор с банком. В первую очередь следует обратить внимание на тип платежа – от этого будет зависеть стратегия погашения.

Разберем на примере: