коэффициент сортино какой должен быть

Коэффициент Сортино

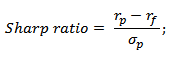

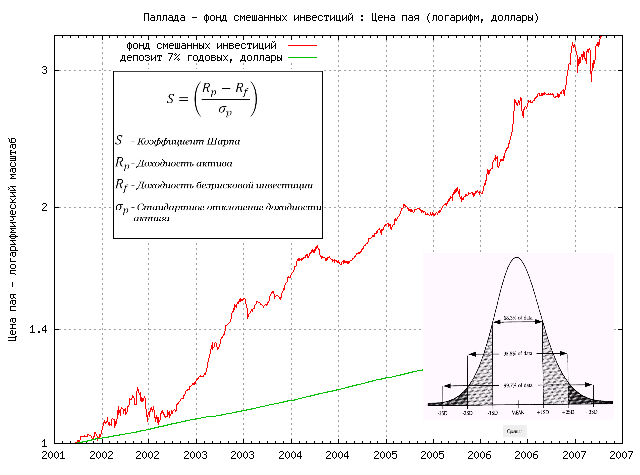

Коэффициент Сортино — показатель, позволяющий оценить доходность и риск инвестиционного инструмента, портфеля или стратегии. Математически он рассчитывается аналогично коэффициенту Шарпа, однако вместо волатильности портфеля используется так называемая «волатильность вниз». В этом случае волатильность рассчитывается по доходностям ниже минимального допустимого уровня доходности портфеля (MAR).

Во многих случаях, коэффициент Сортино является лучшим выбором, особенно когда оцениваются и сравниваются результаты и стратегии управляющих с положительной асимметрией распределений результатов. Коэффициент Сортино является модификацией коэффициента Шарпа, использующей в качестве меры риска отрицательное отклонение вместо стандартного отклонения, то есть только те результаты, которые находятся ниже заданной пользователем цели (бенчмарка).

Интересно отметить, что даже нобелевский лауреат Гарри Марковиц (Harry Markowitz), когда он разработал Современную Теорию Портфеля (Modern Portfolio Theory, MPT) в 1959 году, признал, что, поскольку для инвесторов имеет значение только отклонения результатов вниз, использование их для измерения риска было бы более уместным, чем стандартное отклонение. Однако он все же использовал вариацию (корень из стандартного отклонения) в своей теории, поскольку оптимизации с использованием отрицательного отклонения были в его время непрактичными с вычислительной точки зрения.

В ранних 90-х, доктор Фрэнк Сортино (Frank Sortino) провел исследования и вывел улучшенную меру для приведенных к риску результатов. Согласно Сортино, это была идея Brian Rom из Investment Technologies назвать новую мерой коэффициентом Сортино. Первая ссылка на коэффициент была в журнале Financial Executive Magazine (август 1980), а первые высисления были опубликованы в серии статей в журнале Journal of Risk Management(сентябрь 1981).

Стандартное отклонение измеряет разброс данных относительно среднего значения, как выше, так и ниже него. TDD измеряет разброс данных ниже целевого определенного пользователем уровня, где все результаты выше целевого уровня полагаются нулевыми.

Пример расчета коэффициента Сортино

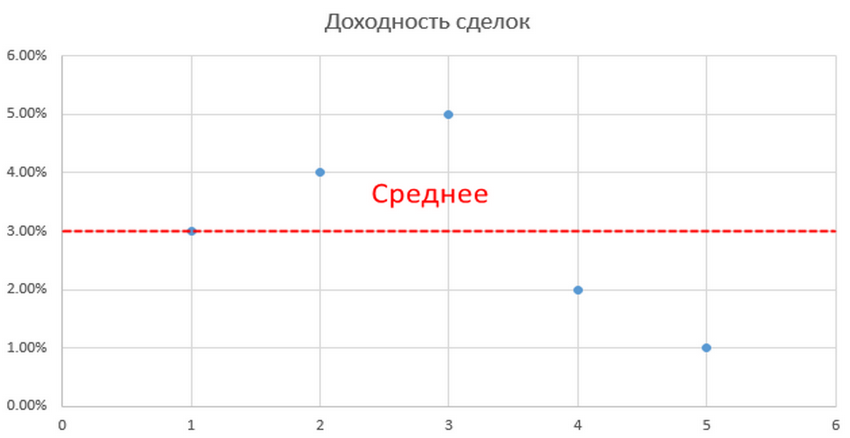

В этом примере, мы рассчитает годовой коэффициент Сортино для гипотетической торговой стратегии с положительной ассиметрией и следующим набором годовых результатов:

Целевую доходность будем полагать равной 0%

Хотя в этом примере мы используем целевую доходность в 0%, любое значение может быть выбрано, в зависимости от цели управляющего. Конечно, разные значения цели приведут к разным значениям отклонений отрицательных значений. Если вы сравниваете управляющих или торговые системы, вы должны понимать, какое значение цели вам нужно использовать.

Сначала, посчитаем числитель в формуле для коэффициента Сортино:

Средний годовой результат – цель = 3.25% — 0% = 3.25%

Затем посчитаем TDD:

1) Для каждого элемента данных посчитаем разность между этим элементом данных и целевым уровнем. В нашем случае вычитать нечего и данные не изменятся.

2) Возведем каждый элемент данных в квадрат.

3) Посчитаем среднее значение для всех квадратов. Заметьте, что мы не «выбрасываем» нулевые значения:

Среднее = (0% + 0% + 0.01% + 0% + 0% + 0.04% + 0% + 0.01%) / 8 = 0.0075%

4) Возьмите квадратный корень из полученного в пункте 3 результата. Это TDD, знаменатель для формулы коэффициента Сортино.

TDD = sqrt(0.0075%) = 0.866%

Наконец, коэффициент Сортино = 3.25% / 0.866% = 3.75

Это довольно сильный результат. Вычисление коэффициента Шарпа для наших данных дало бы 0.52, довольно посредственное значение, где мы были наказаны за то, что в результатах содержится сильный положительный выброс.

Сортино против Сортино

Часто в литературе по трейдингу и в торговых программах мы видели коэффициент Сортино, который вычисляется неправильно. Чаще всего TDD вычисляется выбрасыванием всех нулевых элементов и взятием стандартного отклонения от оставшихся отрицательных элементов. Мы надеемся, что после чтения этой статьи вы видите, каким образом это неправильно.

Коэффициент Сортино учитывает и частоту результатов ниже цели, и их величину. Выбрасывая положительные элементы данных убирает чувствительность коэффициента к частоте отрицательных значений. Посмотрите следующие потоки сделок: [0, 0, 0, –10] и [–10, –10, –10, –10]. Выбросив нулевые значения из результатов мы получим одинаковые TDD для обоих потоков, но очевидно, что первый поток имеет гораздо меньший негативный риск, чем второй.

Коэффициент Сортино

Коэффициент Сортино используется для оценки доходности и риска инвестиций или торговой стратегии. Показатель является аналогом коэффициента Шарпа, однако для расчета отклонений доходности принимаются только отрицательные значения. В этой статье мы рассмотрим, как рассчитать коэффициент Сортино для инвестиций и рынка Форекс, а также каким должно быть оптимальное значение этого показателя.

Что такое коэффициент Сортино (Sortino Ratio)?

В основе расчета лежит определение минимальной доходности для инвестиций и трейдинга. Как правило, минимальный процент дохода можно получить при вложении в низко рисковые инструменты:

Именно от ставок по этим активам следует отталкиваться при определении уровня доходности и риска. Рассчитывая коэффициент Сортино для заданной инвестиционной или торговой стратегии, мы должны понимать, что это — разность между доходностью анализируемой стратегии за определенный период (чаще всего за год) и доходностью стратегии с использованием низко рисковых активов, поделенная на стандартное отклонение, именуемое «волатильностью вниз».

История и формула коэффициента Сортино

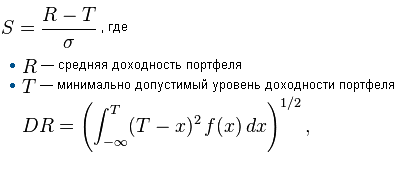

Доктор Фрэнк Сортино, автор теории управления инвестициями, в 90-х годах прошлого века разработал улучшенную формулу коэффициента Шарпа с использованием отрицательных значений уровня доходности. Формула коэффициента Сортино такая:

S =

Где R – средняя доходность по торговой сделке или инвестиционной стратегии;

T – минимально допустимое значение доходности;

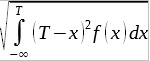

σ – значение расхождения доходности, или так называемая «волатильность вниз». Рассчитывается по формуле:

σ =

где Xi – i-й результат.

Анализ инвестиций с помощью коэффициента Сортино

Коэффициент Сортино используется для оценочного сравнения привлекательности инвестиций. Для сравнения рассчитываются показатели по разным портфелям. Более высокое значение показателя говорит о соотношении между риском и прибыльностью, приближенному к оптимальному.

Например, выбрав для инвестиций акции нескольких нефтяных компаний, инвестор становится сильно зависимым от цен на нефть, соответственно, значение коэффициента Сортино принимает пониженное значение. Для портфеля, в котором акции отечественных и зарубежных компаний распределены примерно в равных долях, а также присутствуют государственные облигации, золото и валюта, – значение показателя окажется, скорее всего, выше. Однако здесь необходим также фундаментальный анализ каждой составляющей инвестиционного портфеля.

Хорошим считается значение от единицы и выше. А если показатель принимает значение от 3-х единиц, инвестиционная стратегия считается оптимальной (то есть, минимальный риск при максимально возможной прибыли).

Коэффициент Сортино – расчет и примеры на Форекс и фондовом рынке

Торговля на Форекс всегда сопряжена с риском, то есть, в качестве минимально допустимого значения доходности зачастую принимается нулевая величина. Это делает расчет более простым. Алгоритм расчета следующий:

Если же за исследуемый период не было отрицательных показателей доходности, то в качестве минимально допустимой можно принять наименьшую величину доходности за предшествующий период. Тогда в расчете будут участвовать те значения доходности, которые меньше этого показателя.

Каким должен быть коэффициент Сортино на Форекс

Перед тем, как рассчитать коэффициент Сортино для стратегии на Форекс, у трейдера возникает вопрос: какой должен быть минимальный показатель этой величины?

Так же, как и для инвестиций, – на Форекс оптимальное значение показателя должно составлять несколько единиц. Например, значение 3,83 говорит о том, что для данной категории сделок вероятность получения убытка по итогам анализируемого периода менее одного процента. Минимальное значение – единица. Если же полученное значение менее 1, трейдеру предпочтительнее отказаться от данной сделки, т.к. высока вероятность уйти в минус.

Применение коэффициента Сортино на фондовых рынках

Для инвестиций на фондовом рынке алгоритм расчета такой же. В качестве минимально допустимого значения доходности обычно принимаются показатели по государственным облигациям или векселям, поскольку эти инструменты гарантируют получение прибыли.

Для примера рассмотрим доходность по акциям четырех американских компаний за год. Доходность каждой компании составила:

Компания A – 1,9 %

Компания B – 9 %

Компания C – 7,7 %

Компания D – 6 %.

Поскольку мы исследуем американский рынок, то в качестве минимальной возьмем среднюю доходность по государственным казначейским облигациям США за прошедший год – 2,7 %.

Вычисляем среднее арифметическое показателей доходности:

(1,9+9+7,7+6)/4=6,15 %

После этого определим разницу между средней и минимальной доходностью: 6,15-2,7=3,45. Эта цифра будет в числителе дроби.

Далее определим среднее отклонение. Из нашего примера только одна компания показала результат ниже минимально допустимого. Вычислим разницу: 2,7-1,9=0,8.

Возведем полученное значение в квадрат и получим 0,64. Затем определяем среднее арифметическое: 0,64/4=0,16. Из этой величины извлечем квадратный корень и получаем 0,4. Это число будет в знаменателе дроби.

И, наконец, рассчитаем коэффициент Сортино: 3,45/0,4=8,6. Это очень хороший показатель, при котором вероятность безубыточности инвестиций очень высока.

Коэффициент Сортино при инвестициях в ПАММ-счета

ПАММ-счет – это счет трейдера, в который могут инвестировать средства все желающие, а прибыль от сделок распределяется пропорционально вложениям инвесторов.

Формула расчета для ПАММ-счетов такая же, как и для других инструментов. В качестве минимума обычно принимают среднюю ставку по депозитам в долларах США, вычисляемую по показателям ведущих банков стран СНГ.

Пример расчета коэффициента Сортино

Рассчитаем коэффициент Сортино для торговой стратегии за год. В качестве минимально допустимой возьмем величину доходности по государственным облигациям в размере 10 %. Результаты работы трейдера и расчетов оформим в таблице.

| Месяц | Фактическая доходность, % | Значение показателя «волатильность вниз» | «Волатильность вниз», возведенная в квадрат |

|---|---|---|---|

| Январь | 7 | 3 | 9 |

| Февраль | 9 | 1 | 1 |

| Март | 12 | ||

| Апрель | 11 | ||

| Май | 10 | ||

| Июнь | 11 | ||

| Июль | 8 | 2 | 4 |

| Август | 9 | 1 | 1 |

| Сентябрь | 12 | ||

| Октябрь | 13 | ||

| Ноябрь | 10 | ||

| Декабрь | 20 | ||

| Среднее арифметическое | 11 | X | 1,25 |

Числитель формулы будет выглядеть так: 11-10=1

Извлекаем квадратный корень из среднего арифметического показателей «волатильности вниз». Получаем 1,12.

Итак, значение коэффициента Сортино для нашей торговой стратегии составит: 1/1,12=0,89.

Это не очень высокий показатель, характеризующий недостаточно эффективную работу трейдера при повышенных рисках. Обратите внимание, что для показателя «волатильности вниз» при получении положительных величин мы принимаем результат равный нулю. Однако, при вычислении среднего арифметического квадратов нулевые значения не выбрасываются. Сумму квадратов я разделила не на 4 (количество ячеек, в которых есть цифры), а на 12 – общее число календарных месяцев. В противном случае результат будет неверным.

Достоинства и недостатки коэффициента Сортино

Говоря о достоинствах коэффициента Сортино в сравнении с коэффициентом Шарпа, в первую очередь следует отметить то, что по Сортино получается более реальное значение, так как не берутся в расчет внезапные положительные колебания. Иными словами, для анализа положительно-ассиметричных стратегий лучше использовать коэффициент Сортино.

Недостатком коэффициента Сортино является то, что этот показатель рассчитывается на основании данных за прошлые периоды и не учитывает стихийных изменений рынка.

Заключение

Можно сделать вывод, что расчет коэффициента Сортино на практике оказывается не таким уж и сложным. Вот две самые распространенные ошибки:

Финансовый рынок предоставляет большой выбор для инвестиций и получения прибыли от торговли активами. Помимо вычисления статистических показателей, трейдеру или инвестору необходимо проводить динамический анализ доходности финансовых инструментов за предыдущие периоды по каждому активу в отдельности.

Кроме того, исторические показатели не всегда могут являться ориентиром для оценки будущей прибыльности инвестиций. Стоимость инвестиций может как уменьшаться, так и расти, что, в свою очередь, влечет риск получения убытка от первоначальных вложений.

Что такое Коэффициент Сортино (Sortino ratio) и Что он показывает

Как начать торговать на бирже: Инструкции и Примеры, Обучение

О чем говорит значение коэффициента Сортино и какие у него преимущества в отличии от схожего коэффициента Шарпа. Применение в анализе активов.

Коэффициент Сортино (Sortino ratio) – это методика, разработанная в начале 80-х годов прошлого столетия для оценки эффективности инвестиционного портфеля. Применяется в том числе для анализа торговых стратегий и инвестиционных фондов.

Что такое коэффициент Сортино простыми словами

Брайан М. Ром (Brian Rom) – основатель Investment Technologies вместе с доктором Фрэнком Сортино (Frank Sortino) разработал коммерческие приложения по анализу рисков инвестиционных портфелей. Фрэнк Сортино занимался исследованиями и разработал формулу для оценки рисков. Брайан решил назвать новый способ оценки коэффициентом Сортино. Первая ссылка на коэффициент была в журнале Financial Executive Magazine в августе 1980, а первые вычисления были опубликованы в серии статей в журнале Journal of Risk Management в сентябре 1981.

Коэффициент Сортино – это отношение полученной доходности к рискам. Этот показатель во многом схож с коэффициентом Шарпа. Отличие заключается в оценке самих рисков. У Шарпа под риском понимается волатильность инвестиционного портфеля, в то время как в коэффициенте Сортино это нисходящая волатильность.

С появлением этого коэффициента была решена одна важная проблема – учет положительной волатильности. Она не является риском и ее исключение позволило сделать расчеты более точными.

Выше приведена формула, по которой рассчитывается коэффициент доходности. Это разница между средней доходностью инвестора/трейдера и минимальным уровнем доходности, допускаемым в применении к инвестору/трейдеру, деленная на нисходящую волатильность (среднеквадратичное значение отрицательных отклонений доходности).

Пример расчета коэффициента Сортино

В качестве примера рассмотрим следующие показатели помесячной доходности в течение одного года:

Средняя доходность (12+15+7+11+5+3+6+12+20+2+(-1)+12)/12 = 8,7%

Чтобы вычислить верхнюю часть формулы, необходимо выбрать целевую доходность. Предположим, она равна 3%. В этом случае 8,7%-3 = 5,7%.

Для вычисления «волатильности вниз», необходимо извлечь квадратный корень из выражения ((3-2)Х(3-2)+(3–1)Х(3–1))/3 = 2,3

Наконец, делением вычисляем коэффициент: 5,7/2,3 = 2,47

Что покажет инвестору это значение коэффициента

Во-первых, сразу же отметим, что наш пример подойдет не под все случаи. Общегодовая доходность по нему превышает 100%. Ниже пример доходности отдельных ПАММ управляющих за год, которые показывают подобные результаты:

Коэффициент может также использоваться для сравнения управляющих или фондов. В этом случае помимо всего вышеперечисленного стоит оценивать и разницу между коффициентами двух управляющих.

Допустим, показатель первого управляющего 2,47, а второго 2,2. В этом случае предпочтение лучше отдавать именно первому, так как его коэффициент Сортино выше.

Где лучше применять коэффициент Сортино

Данный показатель может использоваться в любой деятельности, в том числе при оценке спекуляционных стратегий и даже торговых советников.

Допустим, вы составляете портфель из ценных бумаг и коэффициент Сортино по нему составляет 1,8. Это тоже достаточно неплохой показатель, который говорит о том, что портфолио может потребоваться лишь небольшая корректировка.

Анализировать можно и торговых роботов. Здесь делаются все те же расчеты, которые мы проводили в предыдущих главах.

Феномен неправильного вычисления – Сортино против Сортино

Неправильный расчет показателя на данном этапе приведет к неправильному результату коэффициента в целом. А это, в свою очередь, приведет к тому, что вы не сможете дать объективную оценку портфелям или стратегиям.

Анализ инвестиционных портфелей и применение на фондовом рынке

Коэффициент Сортино идеально подходит для анализа инвестиционных портфелей на фондовом рынке. С его помощью вы сможете оценить, насколько эффективным был ваш собственный портфолио, сравнить его с портфелями других инвесторов или принять решение об инвестировании средств в те или иные фонды.

На что может указывать коэффициент Сортино при анализе собственного портфеля? Например, если вы инвестируете в акции нефтедобывающих компаний, ваша доходность сильно зависит от стоимости углеводородного сырья. Без грамотной диверсификации портфеля, доходность может показывать сильную волатильность в определенные периоды и коэффициент Сортино в такое время может быть очень низким.

Если в портфеле часть средств выделяется на покупку безрисковых активов вроде государственных облигаций, эффективность такого портфолио может быть значительно выше. Однако все зависит от того, как именно распределены средства и в какой период времени проводится расчет. При общем позитивном фоне на фондовом рынке, когда доходность может расти от месяца к месяцу или оставаться примерно одинаково высокой на протяжении нескольких месяцев без сильных спадов в течение года, коэффициент будет высоким.

Применение коэффициента Сортино на Форекс

Этот показатель является универсальным. На Форекс его моно использовать, например, для оценки торговой стратегии. Правда, в отличие от фондового рынка, коэффициент Сортино для Forex практически всегда будет выше. И если это так, можно продолжать заниматься спекуляциями, так как выбранная стратегия показывает более высокие результаты, чем инвестирование.

Например, коэффициент выше 3 скажет трейдеру о том, что у него эффективная торговая стратегия с минимальными рисками. При этом, торговая система дает высокий итоговый результат по доходности. Если же коэффициент приближается к 2 или к 1, такая стратегия является малоэффективной и нуждается в настройке.

Учитывая тот факт, что трейдинг сам по себе представляет большие риски, показатель эффективности 3 и выше говорит о высоком профессионализме трейдера.

Применение коэффициента Сортино для ПАММ счетов

В оферте ПАММ счетов брокер автоматически показывает коэффициент Сортино для каждого управляющего. Брокер отмечает –

Статистический показатель эффективности торговой стратегии, позволяющий измерить, насколько хорошо доходность компенсирует принимаемый инвестором риск в виде скорректированной волатильности. Скорректированная волатильность представляет собой волатильность, рассчитываемую только на основании динамики отрицательной доходности стратегии. Sortino ratio для ПАММ-счетов рассчитывается как отношение усредненной дневной доходности к среднеквадратическому отклонению просадки по дням с отрицательной доходностью. При сравнении двух стратегий с одинаковым ожидаемым доходом инвестирование в стратегию с более высоким коэффициентом Сортино будет менее рискованным.

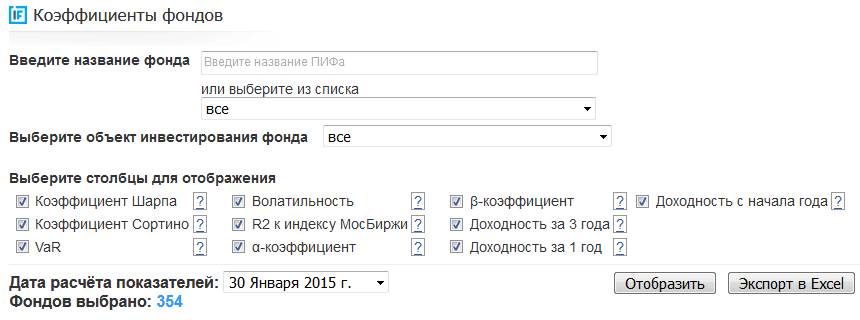

Поэтому указанные значения здесь будут в сотых, но при сравнении нескольких управляющих уже можно отбирать тех, у кого значение выше:

Преимущества и недостатки

К преимуществам использования коэффициента Сортино можно отнести:

К недостаткам можно отнести то, что Sortino ratio показывает, прежде всего, историческую эффективность. То есть его результаты привязаны к прошлым значениям, и они не гарантируют будущих показателей. Особенно это касается Форекс, где доходность периодов может существенно разниться и нет безрисковых активов, которые бы могли гарантировать пусть и небольшую, но постоянную прибыль.

Вместо вывода

Коэффициент Сортино – достаточно интересный инструмент оценки эффективности трейдеров и инвестиционных портфелей. Однако при работе с ним необходимо учитывать особенности рынков и опираться на разные аналитические инструменты при оценке инвестиционной привлекательности.

Коэффициенты Шарпа, Сортино и Кальмара

Для выражения риска, возникающего при управлении капиталами на рынке, наиболее употребимым способом на сегодня является вычисление определенных коэффициентов, которые мы и рассмотрим. Один из них предложил Уильям Шарп, Лауреат Нобелевской премии 1990 г. за работы по теории финансовой экономики, некоторое время сотрудничавший с Г. Марковицем (автором теории портфельных инвестиций и также ставшего лауреатом Нобелевской премии).

Коэффициент Шарпа

Смысл коэффициента Шарпа (sharpe ratio) в сопоставлении доходности и риска – т.е. чем больше его значение, тем более высокая доходность может быть получена при определенном уровне риска. Математически sharpe ratio это разница между доходностью актива и доходностью безрисковой инвестиции, деленная на стандартное отклонение доходности актива:

Довольно интересным понятием является «доходность безрисковой инвестиции». Обычно под ней подразумевается банковский депозит (Сбербанк), однако в качестве бенчмарка может использоваться и средняя доходность крупного биржевого индекса (напр. S&P500 при торговле на американском рынке), либо ставка по государственным облигациям США.

Поэтому при сравнении коэффициентов Шарпа нужно обратить внимание на этот момент – банки могут брать доход безрисковой инвестиции, близкий к нулю, за счет чего получить очень высокие коэффициенты вплоть до сотен и тысяч. Идеальный коэффициент, стремящийся к бесконечности, получается у столь же идеальной кривой дохода, равномерно возрастающей по экспоненте и не имеющей крупных просадок. На практике хорошим значением считается примерно от 0.5 и выше.

Пример расчета коэффициента Шарпа

Допустим, наш инвестиционный портфель под управлением показал доходность 25%, причем стандартное отклонение составило 10%. За то же время депозит в Сбербанке дал нам 5%. В этом случае sharpe ratio будет равен (25-5)/10 = 2. Можно сказать, что на 1% риска было получено 2% прибыли сверх безрисковой (гарантированной) доходности.

При равной доходности меньшая величина стандартного отклонения (более гладкая и предпочтительная торговля) даст большее значение sharpe ratio. При торговле валютой коэффициент Шарпа часто рассчитывается в специальных системах мониторинга — например, у FXOpen или в myfxbook.

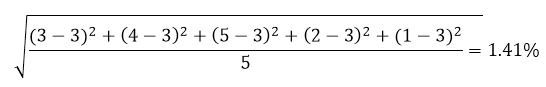

Что такое стандартное отклонение в системе? Представим, что у нас есть результаты некоторой совокупности сделок (или доходности портфеля за разные периоды):

Тогда результат считается как

Недостатки коэффициента Шарпа:

Зависимость от рассматриваемого интервала и бенчмарка. Прошлая доходность не гарантирует будущей – поэтому показатель sharpe ratio подвержен изменениям, причем нередко довольно резким

Нет различий между чередующимися и последовательными убытками, хотя на практике первый случай может означать слом торговой системы и уменьшение вероятности будущей прибыли

Тем не менее иногда коэффициент позволяет, особенно на периоде с прошедшим кризисом, сделать вывод о рисках торговли трейдера или фонда: при сравнении двух и более из них, показывающих равную доходность, наиболее предпочтительным будет тот, кто имеет более высокий коэффициент.

Коэффициент Сортино

Решить проблему, обозначенную в пункте 2, призван коэффициент Сортино, который по сути является модернизированным предыдущим показателем. Тут вместо стандартного отклонения в знаменателе используется отклонение в отрицательную сторону (ниже безрисковой процентной ставки), что позволяет учесть влияние лишь отрицательной волатильности. Логичность такого подхода признавал и уже упомянутый выше Марковиц, а на практике его воплотил Френк Сортино в 80-х годах.

Рассмотрим годовую торговлю, где трейдер по кварталам показал результаты 26%, 10%, 1% и 3%. Тогда средняя доходность равна:

R = (26% + 10% + 1% + 3%)/4 = 10%

Годовая ставка по депозиту пусть будет равна 6% и числитель формулы в этом случае (R–T) = 10% — 6% = 4%. Для расчета знаменателя нужно учесть только те значения, которые меньше безрисковой ставки, т.е в данном случае меньше 6%. Это 1% и 3%. При этом, однако, результат делится на общее число замеров доходности, т.е. на четыре:

σ = √(((6-1) × (6-1) + (6-3) × (6-3)) /4) = 2,915%

Следовательно, коэффициент Сортино равен

Хорошим результатом можно считать значение больше 0.5. Если результат считается на полгода, то доходность безрисковой ставки нужно делить на два, за три года — умножать на три и пр. Интересно, что согласно формулам коэффициенты Шарпа и Сортино при равенстве доходности торговли и безрисковой ставки получаются равными нулю вне зависимости от стандартного отклонения. Если результат торговли хуже безрисковой ставки, то знак коэффициентов будет отрицательным.

Коэффициент Кальмара

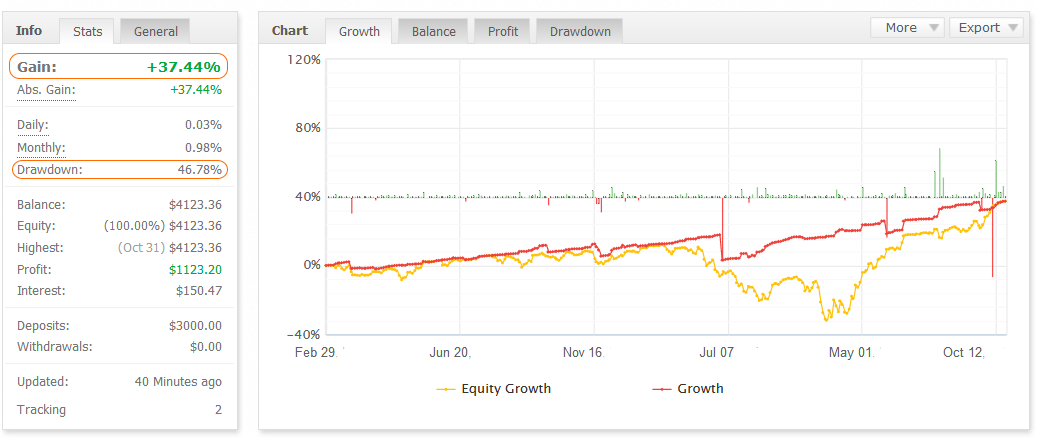

К = Gain/MaxDrawdown

Коэффициент Кальмара наиболее просто рассчитать для торговой стратегии, замониторенной в myfxbook:

Все значения уже есть в левой панели — в данном случае коэффициент равен S = 37.44/46.78 = 0.8. Хорошим считается коэффициент не меньше трех при торговом периоде не менее 3 лет. Хотя очевидно, что если счет в первый год выдал фантастическую доходность, а два следующих года провел около нуля, то коэффициент останется высоким, хотя зашедший в счет после года его существования не заработал ничего.

Сильные стороны показателя:

Слабые стороны показателя:

Выводы

Любые коэффициенты ориентируются на историю и на текущий момент времени, но не могут предсказать будущее. Стратегия с худшим коэффициентом сегодня может начать приносить хорошую прибыль завтра, поэтому абсолютными показателями они не являются. Тем не менее при равенстве прочих составляющих значение коэффициента может стать дополнительной причиной склониться в ту или иную сторону, хотя метод расчета по возможности лучше уточнять.