какую сумму можно положить на счет в банке без объяснения в 2021 году физ лицу

Как платить налог с процентов по вкладам и облигациям

С 2021 года начали действовать изменения в налоговом кодексе, которые касаются налогообложения дохода от вкладов и облигаций. Если раньше нужно было платить налог, только когда вклад открыт по баснословно высокой ставке, то с 2021 года налог будет привязан не к ставке конкретного вклада, а к процентному доходу по всем вкладам и счетам за год. Раньше стать плательщиком налога было практически нереально, а с 2021 года — вполне.

С новым налогом на облигации все проще, но печальней: теперь купоны всех облигаций облагаются НДФЛ. Разберемся по порядку.

Что изменилось в налогообложении дохода по вкладам

Как было до 2021 года. До конца 2020 года налог с дохода по рублевому вкладу или счету платили, если его ставка превышала определенную величину: ключевую ставку ЦБ плюс 5 процентных пунктов. Налог платили только с превышения этого лимита. Для резидентов ставка составляла 35%, для нерезидентов — 30%.

В конце 2020 года ставка ЦБ была равна 4,25% годовых, то есть лимит ставки, до которого налог не взимался, — 8,5% годовых. Таких ставок по вкладам в банках давно нет, поэтому налог никто не платил.

Для вкладов и счетов в иностранной валюте безналоговая ставка — 9% годовых. Таких ставок сейчас тоже нет.

От размера вклада или полученного по нему дохода ничего не зависело: хоть 100 тысяч, хоть 10 миллионов.

Как стало с 2021 года. Налог зависит не от ставки конкретного вклада, а от того, сколько дохода от процентов вы получили за год по всем вашим вкладам и счетам. Если доход превысит лимит, с превышения придется заплатить налог. Лимит считается так: 1 000 000 Р × ключевая ставка ЦБ на 1 января того же года. Ставка налога тоже поменялась: с превышения платят налог по ставке 13% — и резиденты, и нерезиденты.

Суммируется весь процентный доход. Проценты на остаток по карте и по накопительным счетам тоже считаются, если ставка по ним превышает 1% годовых. Доходность учитывается за тот год, в котором банк ее фактически выплатил, а за какие периоды он начислил эти проценты — неважно.

Налог рассчитывается именно с дохода, то есть с процентов от вкладов и счетов. С суммы самого вклада или счета налогов нет.

На 1 января 2021 года ключевая ставка равна 4,25%. Лимит на 2021 год составляет 1 000 000 Р × 4,25% = 42 500 Р — это процентный доход, с которого не нужно платить налог.

Доход от валютных вкладов и счетов суммируется с доходом от рублевых. Выплата процентов в валюте пересчитывается в рубли по курсу ЦБ на дату выплаты дохода. Общий налог удерживается в рублях.

При расчете налоговой базы не учитываются доходы от рублевых вкладов и счетов, процентная ставка по которым в течение всего налогового периода не превышает 1% годовых. Также не учитываются доходы от счетов эскроу.

Банки будут сами сообщать в налоговую, какой доход от вкладов и счетов получил клиент за год. Сообщить должны до 1 февраля года, следующего за отчетным. Сотрудники ФНС посчитают, должен ли налогоплательщик что-то платить, и направят уведомление об уплате налога.

Все это действует с 1 января 2021 года. Налог за 2021 год нужно будет заплатить в 2022 году, за 2022 год — в 2023 году и т. д. Новые нормы не касаются дохода, полученного в 2020 году.

Инвестиции — это несложно

Посчитайте за меня

Если примеры расчетов кажутся сложными, посчитайте, сколько налога придется платить, с помощью нашей эксельки.

Скопируйте ее себе через «Файл» ➝ «Создать копию» и введите нужные цифры:

Что изменится в налогообложении процентов от облигаций

Как было до 2021 года. От налога были освобождены купоны по многим облигациям: ОФЗ, субфедеральным, государственным облигациям Республики Беларусь. Еще освобождены рублевые корпоративные облигации, выпущенные в 2017 году и позднее и торговавшиеся на бирже, если ставка купона не превышала ставку ЦБ плюс 5 процентных пунктов.

Если ставка купона корпоративных облигаций превышала ставку ЦБ + 5 п. п., то с превышения удерживался налог: для резидентов по ставке 35%, для нерезидентов — 30%.

Как стало с 2021 года. Все купоны всех облигаций облагаются налогом по ставке 13% для резидентов и 30% для нерезидентов. Теперь для корпоративных облигаций неважно, превышает ли ставка купона ставку ЦБ + 5 п. п.: налог в любом случае составит 13% от купона.

Налогом облагается весь купон. Исключений по типу эмитента, ставке купона или размеру полученного дохода нет.

Как и в случае с вкладами, все вступило в силу с 1 января 2021 года. То есть новые правила не касаются купонов по облигациям, полученных до 31 декабря 2020 года.

Налог с купонов удержит брокер, как это происходило и ранее. Самостоятельно считать и платить налог не придется.

Налог 13% с купонов облигаций не удерживают, если вы резидент РФ и эти облигации находятся на ИИС с вычетом типа Б — на доход. Правда, до закрытия счета брокер не знает, какой тип вычета вы выберете, поэтому возможны два варианта:

То, как будет у вас, зависит от брокера и от того, поступают купоны на ИИС или на внешний счет. Уточните это у вашего брокера, если хотите сэкономить на налогообложении купонов через ИИС с вычетом на доход.

Алексей, Вот сегодня размещение ОФЗ Минфином и сорвалось.

Игорь, Сирии, Венесуэле, Африке и другим получателям наших налогов.

Игорь, причём тут врачи? Я на врачей налоги все уже заплатил с зарплаты, и немаленькие. А теперь с тех денег, по которым я их уже заплатил, хотят ещё взять. Ну на здоровье, раз мы такую власть выбрали, пусть берет, если сможет, это ее право. А наше право минимизировать налоговые платежи. Это совершенно нормально, я же не предлагаю все в офшоры вынести. Собственно, данную инициативу правительства я полагаю глупым популизмом, слишком много негативных последствий для государства. С ходу вижу резкое снижение спроса на ОФЗ, проблемы с фондированием (и кредитованием) у банков, очередную оплеуху среднему классу и сложности с администрированием налога. Кстати, введение налога на ОФЗ полагаю самой большой ошибкой в этой новелле.

Игорь, вы всерьёз верите, что из гипотетических 100 млрд этого налога в 22 году хоть что-то перепадет врачам? Sancta simplicitas!

У меня несколько очень длинных вкладов (3, 4, 5) лет будут заканчиваться в 21 и 22 годах. Т.е. я что-то считал, чем-то рисковал и на что-то рассчитывал. И теперь выясняется, что задним числом я должен буду заплатить огромную сумму. Неужели нельзя было сделать что-то разумное, чтобы дать человеку выбор. Например, вводить налог для вновь открытых вкладов. Или, например, пересчитывать доход в пропорции, как если бы проценты выплачивались каждый день. Очень сложно найти для себя причины, чтобы не трястись от ярости, особенно, если учесть, что как здесь правильно отметили, с этих денег я уже заплатил миллионы налогов, а теперь, можно сказать это мой единственный доход.

Михаил, согласен. Не понятно почему закон распространяется на вклады которые были открыты до его вступления в силу. Единственное, что налог вы заплатите с дохода полученного от вложенных денег, а не с тех денег с которых вы уже заплатили налог. Т. е. двойного налогообложения здесь нет. Но легче от этого не становится.

Александр, «То есть новые правила не касаются купонов по облигациям, полученных до 31 декабря 2020 года».

Людмила, здравствуйте. «Как и в случае с вкладами, все вступило в силу с 1 января 2021 года. То есть новые правила не касаются купонов по облигациям, полученных до 31 декабря 2020 года.

Налог с купонов удержит брокер, как это происходило и ранее. Самостоятельно считать и платить налог не придется.

Налог 13% с купонов облигаций не удерживают, если вы резидент РФ и эти облигации находятся на ИИС с вычетом типа Б — на доход. Правда, до закрытия счета брокер не знает, какой тип вычета вы выберете, поэтому возможны два варианта:

а) при выплате купонов налог не удержат. Если же при закрытии ИИС не применить вычет типа Б, то брокер удержит налог с купонов;

б) при выплате купонов с них все же удержат налог. Тогда, если вы закроете ИИС и примените к нему вычет типа Б, надо будет попросить брокера или налоговую вернуть излишне удержанный НДФЛ.»

Sergey, вообще, если вкладу менее месяца, то я бы на вашем месте расторгла договор и перераспределила деньги. Потерять проценты за месяц не настолько обидно, как спустя еще год платить государству

Nadya, если посчитать, то ваш совет не выгоден. 13% с 37000 = 4810, а за месяц с 2 000 000 под 4,85% накапало уже 8083₽.

Sergey Alexeev, считали по ставке 6%? А кто сказал, что на 1 января 2021 она будет такой? Может там будет уже 10% и тогда ваши проценты не попадут под налогообложение.

Кстати, чтобы совет Nadya был оправдан экономически, ставочка ЦБ должна будет присесть до 3,5%. Маловероятно, имхо.

Tick, А она (ставочка) уже «присела» до 4,25% и нет гарантий, что к моменту окончания срока вклада, она не «присядет» до 3,5%

Tick, Вряд ли ставку 6% будут увеличивать, не для этого налог вводили.

Tick, в общем согласна, не посчитала. Мне просто в голову бы не пришло открывать вклады выше АСВ. К счастью, все мои закончатся раньше.

Nadya, Пока что, я написал письмо в Правительство, чтобы дали четкий ответ по этой теме. А, так, да, я, зная, что наша власть еще тот «шулер», склоняюсь к разделению вклада на несколько разных вкладчиков. Если бы «игра шла по честному», то естественным было бы распространять действие новых правил на вклады, открываемые после принятия соответствующего закона и всех его подзаконных актов. Но этого трудно ожидать от власти, действующей по принципу «цель оправдывает средства» (то есть, власть берет в качестве примеров из мировой практики только то, что ей удобно, тогда как эти примеры работают «там» в комплексе с остальными правилами, то есть, системно).

Sergey, Кстати, только что пришел ответ из Правительства, что моё письмо отправлено в Минфин России

Сергей, не могли бы вы отписать здесь по результатам вашего письма в минфин, по официальной версии, можно ли будет разбить суммы по вкладам/банкам?

Что в 2021 году ждет тех, кто хранит деньги на банковской карте: четыре изменения

С наступлением 2021 года нельзя не отметить ряд законодательных нововведений, которые ожидают владельцев банковских карт (а таковых у нас с каждым днем становится все больше).

Увеличилось число подконтрольных операций

С 10 января этого года вступил в силу ряд поправок в небезызвестный Закон о противодействии легализации преступных доходов (№ 115-ФЗ).

Изменился перечень финансовых операций, подлежащих обязательному контролю со стороны Росфинмониторинга (Закон от 13.07.2020 № 208-ФЗ). В частности, банк обязан сообщить туда, если:

Изменятся основания для блокировки банковской карты

С 1 октября 2021 года обновляются признаки подозрительных операций, которые обязаны контролировать и своевременно пресекать банки.

Согласно новым Указаниям ЦБ РФ (№ 5599-У от 20.10.2020) к ним относятся операции, отвечающие следующим признакам:

Перечень подозрительных операций весьма обширный и, что самое главное, весьма не конкретный.

Так, ЦБ РФ указывает, что при наличии иных признаков, которые не включены в этот перечень, но дают основание заподозрить за клиентом преступные финансовые махинации, кредитная организация обязана заблокировать счет и потребовать документы, подтверждающие легальность денежного перевода.

Банки будут сообщать в ФНС о процентах, начисленных владельцу банковской карты

С этого года введен подоходный налог на проценты, которые гражданин получил от банка за календарный год (Закон от 01.04.2020 № 102-ФЗ).

13% придется заплатить в бюджет, если проценты, начисленные суммарно по вкладам и банковским счетам гражданина (в т.ч. и карточным), превысят необлагаемый лимит.

Самый крутой бухгалтерский канал в Телеге. Ведут редакторы «Клерка». Главные новости, мануалы для бухгалтеров, без воды и рекламы. Плюс сливаем регистрации на бесплатные вебинары. Присоединяйтесь.

В этом году не облагаются налогом проценты в размере до 42 500 рублей (1 млн рублей, умноженный на 4,25% — ключевая ставка ЦБ РФ на 1 января отчетного года).

Чтобы ФНС могла начислить налог, на банки возлагается обязанность сообщать о сумме процентов, которые получил от них клиент за календарный год (по банковским картам, депозитам и т. д.).

Исключение составляют лишь рублевые счета и карты, по которым процентная ставка не превышает 1% годовых, а также счета эскроу, которые используются для расчетов с застройщиками жилья. Полученные по ним проценты не учитываются для целей налогообложения — поэтому банки не обязаны сообщать о них в ФНС.

Карту могут оформить дистанционно, если сдать биометрию

С 1 января этого года вступили в силу важные поправки в правила сбора биометрических данных граждан, а также их использования (Закон от 29.12.2020 № 479-ФЗ).

В частности, все крупные банки обязали передавать биометрические данные своих клиентов в Единую биометрическую систему. Правда, для сбора биометрии требуется получить письменное согласие гражданина.

Если он согласится, то в дальнейшем получает возможность дистанционно оформлять себе новые банковские карты и обслуживаться в банках без необходимости лично посещать офис с паспортом.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Как оформить вклад и не заплатить налог

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

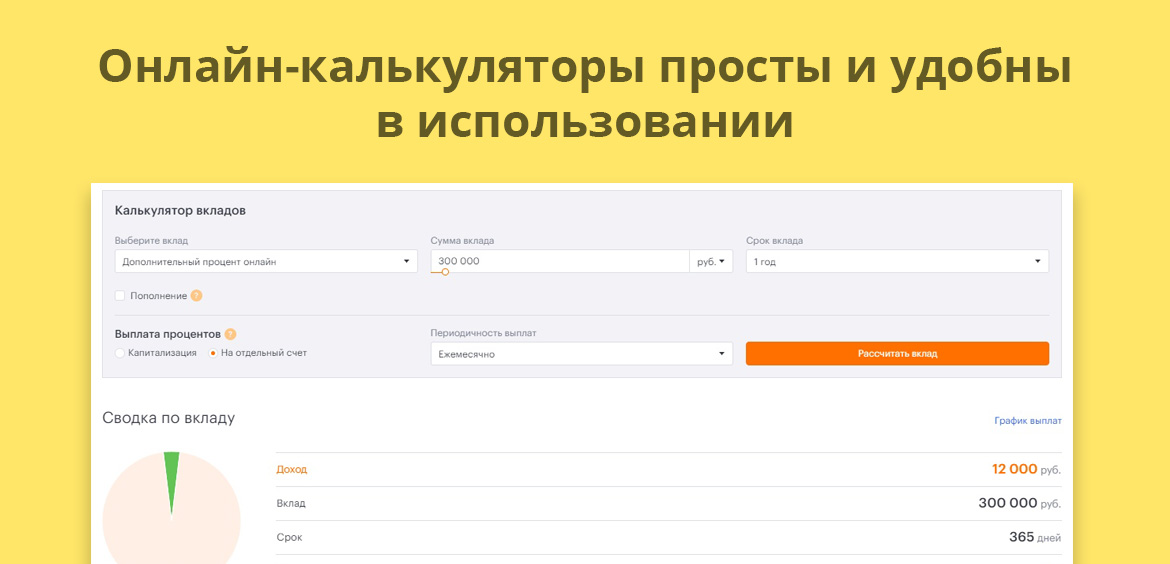

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

Комментарии: 42

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Если жена получила мой вклад по доверенности то кто будет платить налог я или она?

Михаил.

Михаил, добрый день. Получателем дохода в виде начисленных по вкладу процентов признается лицо, на которое открыт вклад. У доверенного лица не возникают доходы, поскольку оно действует в интересах вкладчика на основании доверенности. Таким образом, плательщиком налога является лицо, оформившее вклад.

Добрый день! Был вклад 128000 на 5 месяцев.Проценты набежали всего 2493,42. Мне тоже с этого «дохода» платить налог? Видимо в силу возраста, не доходит до меня)

Уважаемая Ксения, нет, налог в 13% платится с процентного дохода по вкладам, который получен в 2021 году и превышает 42,5 тыс. рублей.

Уважаемый Майкл, в случае, если вами будут получены доходы в виде процентов по вкладам (остаткам на счетах) свыше суммы 42 500 рублей, то с этой суммы необходимо будет заплатить налог на доходы физических лиц в размере 13%.

Добрый вечер. Я закрыл вклад в июне 21года, налог придется платить или нет?

Уважаемый Олег, по действующей редакции закона неважно, когда был открыт вклад, значение имеет только дата выплаты процентов — если она состоялась после 1 января 2021 года и сумма превысила необлагаемый процентный доход (42,5 тысячи рублей), то с разницы придется заплатить 13%.

Как рассчитывается налог на валютный текущий счет (беспроцентный)

Уважаемая Елена, курсовая разница налогом не облагается, налогом облагается только процентный доход по вкладу или счету.

Уважаемый Леонид, в случае, если Вами получены доходы в виде процентов по вкладам (остаткам на счетах) свыше суммы 42 500 рублей, то с этой суммы необходимо будет заплатить налог на доходы физических лиц в размере 13%.

Вам также придется открыть валютный счет.

Сможете ли вы частично снять деньги со счета, чтобы выслать их в другое государство или пополнить его, зависит от того, какой вклад и где вы откроете. Условия перевода также будут зависеть от банка-отправителя и банка-получателя.

Никаких подтверждающих документов о наличии у вас средств для открытия вклада не потребуется. Однако возможно придется подтверждать их происхождение.

Здравствуйте

Посоветуйте какой счёт открыть, чтобыПеревести деньги в Россию при продаже квартиры в Болгарии

Для последующего приобретения квартиры в России и какие комиссионные?

Уважаемая Людмила Григорьевна, мы бы посоветовали вам сначала обменять болгарские львы на евро или рубли в Болгарии, а уже затем в России открыть счет и положить туда физические деньги. Это поможет вам минимизировать потери за перевод средств и конвертацию в валюте. В таком случае вам подойдет дебетовый счет в любом банке.

Если вы хотите положить деньги под проценты, то можно обратить внимание на предложения от Московского кредитного банка, Тинькофф или УБРиРа. На данный момент они предлагают одни из самых высоких ставок по депозитам и имеют высокий рейтинг от агентства Эксперт РА.

Если открыть вклад с ежемесячной выплатой процентов на три года — полученный доход определяется каждый год или как совокупный за три года при закрытии вклада? Банки подают информацию о выплаченных процентах каждый год независимо от длительности срока вклада?

Уважаемая Анфиса, уточните, пожалуйста, какой вклад вы имеете в виду? Если говорить в общем, то банки подают информацию в налоговую каждый год. Полученный доход определяют за каждый год.

Скажите, пожалуйста, как быть с вкладами с ежемесячным начисление процентов, но в случае досрочного расторжения с пересчетом уже начисленных процентов? Например, открыла вклад 30 июня 2021 года на 2 млн, ежемесячно начисляются 5% годовых. Проценты в 2021 за 6 месяцев примерно 2 млн*5%*6/12=50тыс. Банк эти данные подаст в налоговую, с меня удержат налог 50000-42500=7500*13%=975 руб. А в начале 2022 года мне вдруг будут необходимы эти деньги и я досрочно расторгну вклад. Проценты мне пересчитают по ставке «до востребования» 0,1%. Мне вернут уже уплаченный налог в таком случае?

Подскажите, будет ли облагаться налогом вклад 2 млн под 4% сроком на 6 месяцев?

Уважаемый Александр, вы можете подсчитать доходность вклада по формуле, приведенной в статье.

Уважаемая Наталья, как быть с краткосрочным (181 день) вкладом в 1000000 рублей. Будет ли облагаться налогом прибыль с этого вклада?

Уважаемая Татьяна, налогообложению подлежит совокупный процентный доход по вкладам (остаткам на счетах) в российских банках, полученный физическим лицом за год, за минусом необлагаемого процентного дохода. Необлагаемый процентный доход — это произведение 1 млн руб. на ключевую ставку Банка России. Если ваш доход по вкладу меньше этой суммы, налогом он не облагается.

есть зарплатная банковская карта, по программе лояльности начисляется кэшбэк 1 % на покупки, на отдельные покупки до 5 % и на остаток средств на карте начисляется 4 %. Будет ли учитываться сумма полученных процентов для исчисления налога с процентов? У меня ещё есть вклад, там по моим подсчетам за 2021 год проценты составят 50 тыс. руб.

Уважаемая Галина, нет, НДФЛ с кешбэка не платится. Полученное вознаграждение напрямую связано с предыдущей оплатой товара, а значит, начисление этих сумм расценивается как скидка при покупке товара. Такая скидка не может быть признана доходом, поскольку вы понесли расходы на покупку товара для получения кешбэка.

По вкладам ситуация в корне другая.

Пополняют вклад открытый на тёщу.Вопрос :налоговая сочтет вклад как не трудовые доходы?

Уважаемый Александр, нет, в качестве нетрудовых доходов будут учитываться процентные выплаты по вкладу.

Здравствуйте! Если я сделаю вклад в размере 1 миллион рублей с ежемесячными довложениями, на эти довложения тоже будет налог?

Уважаемая Нэлли, да, налог будет рассчитываться от суммы вклада.

Уважаемая Наталья, уточните ваш вопрос, пожалуйста.

1)Если прибыль по считам 500 тыс/ год, минус 42 тыс не облагаемые, налог с прибыли 458 тыс 13%?

(Как вернуть хотя бы 15600?)

2) как оформить вклад на ребёнка, чтобы родителю не платить налог, не прописывать себя бенефициаром?

Благодарю вас!

День добрый. Если я открыл вклад в феврале 2020 и в феврале 2021 он заканчивается, доход от вклада составит 50000, то я уже обязан платить налог за вклад от 2020 года?

Уважаемый Валерий, если проценты по вашему вкладу выплачиваются ежемесячно или ежеквартально, НДФЛ за 2020 год необходимо будет уплатить по прежним правилам, а за два месяца 2021 года — по-новому, а если в конце срока, то вся сумма процентов облагается налогом.

Было ло бы более справедливо облагать налогом вклады открытые после 1 января 2021г.

При капитализме справедливости места нет.

Да, кругом обман, особенно от ЦБ.

На 1.01.21 ставка 4.25, а сейчас уже больше.

И даже если положить деньги во вклад сейчас, то все равно необлагаемый минимум 42500, хотя должен быть 70000.

Вот так нас и дурят

Почему в расчет формулы необлагаемого налогом лимита входит сумма 1000000? Ведь, чтобы купить квартиру молодой семье и миллиона не хватит?!

Уважаемая Нелля, в статье речь идет о вкладах, то есть о тех деньгах, которые вы храните на счете в банке и получаете за это проценты. Сумма в 1 000 000 рублей установлена законодательством, поэтому она и указана в формуле. Если вы копите на счетах и вкладах сумму для покупки жилья или первоначального взноса по ипотеке, то ограничение действительно становится для вас и других граждан многозначительным фактором. И, чтобы не потерять деньги и не заплатить налог, вам потребуется искать другие способы сбережения и накопления. Как альтернатива открыть вклады на всех членов семьи.

Никаких членов семьи людям не хватит чтобы накопить на квартиру в москве, так что? Хранить под подушкой или просто под 1% или менее 1го?

Уважаемый Николай, в РФ запрещено задним числом в текущие налоговые периоды вводить новые налоговые меры. Налог с дохода от вкладов нужно будет заплатить не позднее 1 декабря того года, который следует за отчетным налоговым периодом.

Этот вопрос сегодня письменно направил в свою инспекцию ФНС, тк в разъяснении на сайте ФНС от 02.12.2020, приведен пример по вкладу, размещенному уже в 2021 году, но общие формулировки закона очень невнятные, двусмысленные, поэтому тоже хочется получить утвердительный ответ от полномоч.органа, что проценты, начисленные за прошлые периоды, но выплаченные уже в период действия закона, хотя бы не попадают в налогооблагаемую базу!