какую среднесписочную численность указывать в рсв если нет работников

Как заполнять раздел 3 нулевого расчета по страховым взносам

Кто и каким образом обязан отчитываться по страховым взносам?

Расчет по страховым взносам передают в налоговые органы все организации без исключения и индивидуальные предприниматели, заключившие хотя бы один трудовой договор или договор ГПХ с физлицами. В нем показываются суммы взносов, начисленные на заработную плату и прочие выплаты в пользу наемных работников.

Отчитываться за периоды с 1-го квартала 2020 года по отчетность за 9 месяцев надо было на бланке, введенном в действие приказом ФНС от 18.09.2019 № ММВ-7-11/470@. Этот же приказ закрепляет и Порядок заполнения расчета. За периоды по 2019 год включительно использовался бланк из приказа ФНС от 10.10.2016 № ММВ-7-11/551.

С отчетной кампании за 2020 год применяется новый бланк, утв. приказом ФНС России от 15.10.2020 № ЕД-7-11/751@.

Если вам нужен образец ЕРСВ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Срок сдачи выпадает на 30-е число месяца, следующего за отчетным периодом. К таковым относятся: первый квартал, полугодие, 9 месяцев, год.

Направить отчет налоговикам можно на бумаге (лично, через уполномоченного представителя, по почте) или электронно по ТКС.

ВАЖНО! Выбор способа сдачи зависит от среднесписочной численности сотрудников страхователя. Если она не превышает 10 человек, то можно выбрать любую форму сдачи. Если ССЧ больше 10 человек, то выбора нет — сдать расчет нужно в электронном виде. Такой лимит численности действует с 01.01.2020. Раньше было 25 человек.

Когда сдается нулевой расчет по страховым взносам?

Как уже было отмечено, расчет заполняется данными о начисленных с зарплаты и прочих выплат страховых взносах. Однако бывает, что зарплата не выплачивается, например, в связи с приостановкой деятельности. Что же делать в такой ситуации?

Исходя из всего вышесказанного, вариантов со сдачей нулевых расчетов может быть несколько. Далее посмотрим, каким образом нужно правильно оформить нулевку по взносам.

Какие разделы следует включить в нулевку по взносам?

При отсутствии выплат в пользу физических лиц по трудовым договорам, договорам ГПХ, авторского права и пр. и, соответственно, при отсутствии цифровых показателей по страховым взносам страхователям в расчет нужно включать следующие разделы:

Это прямо указано в порядке заполнения расчета (п. 4.2) и подтверждается Минфином (см. письмо от 09.10.2019 № 03-15-05/77364).

До 2020 года обязательных листов было больше. Требовались также подразделы 1.1 и 1.2 приложения 1 к разделу 1 и приложение 2 к разделу 1 (письма Минфина от 16.04.2019 № 03-15-05/27074, от 13.02.2019 № 03-15-06/10549, ФНС от 16.11.2018 № БС-4-21/22277@). Теперь можно обойтись без них.

На титульнике приводятся данные страхователя (ИНН, КПП, наименование/Ф.И.О., код ОКВЭД, телефоны), налогового органа, принимающего расчет (код). Также здесь отражается то, сдается ли исходная форма или корректирующая (в случае необходимости — номер корректировки), отчетный период и год, к которому он относится.

Все данные заверяются подписью уполномоченного лица с указанием даты подготовки или сдачи отчета.

Раздел 1 со всеми указанными нами подразделами и приложениями будет содержать нули по всем строкам с суммовыми и количественными показателями и прочерки по оставшимся знакоместам. КБК лучше всего прописать в отведенных для этого полях во избежание проблем с формированием электронной отчетности.

Образец заполнения нулевого ЕРСВ см. в КонсультантПлюс, получив пробный бесплатный демо-доступ к справочно-правовой системе по ссылке ниже:

О том, какую информацию нужно внести в раздел 3 нулевого расчета, расскажем в следующем разделе.

Что отразить в разделе 3 нулевого расчета по взносам?

В раздел 3 вносятся сведения по каждому человеку, застрахованному в системе ОПС. При этом не имеет значения, были начисления в его пользу в отчетном периоде или нет (п. 21.1 Порядка заполнения). Таким образом, в нулевой расчет по страховым взносам в разделе 3 могут быть включены либо работники, не получающие вознаграждение от своего работодателя, например в связи с пребыванием в неоплачиваемых отпусках, либо директор — единственный учредитель, также не получающий заработную плату.

Подраздел 3.1 содержит информацию о том, является ли форма исходной или корректирующей, код отчетного периода, год, порядковый номер и дату сдачи сведений. Далее идет указание всех данных физического лица: ИНН, СНИЛС, Ф.И.О., дата рождения, пол, код и реквизиты документа, удостоверяющего личность, признак застрахованного лица в системах ОПС и ОМС.

Подраздел 3.2 содержит сведения о суммах:

Согласно п. 21.2 указанного выше Порядка при сдаче нулевого расчета в строках подраздела 3.2 ставятся прочерки.

Если в отчетном периоде были начисления сотрудникам, а также физлицам, выполнявшим услуги (работы) по гражданско-правовым договорам, работодателю придется заполнять отчет по всем правилам. Как правильно заполнить расчет, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Какая ответственность грозит за непредставление нулевого отчета по страховым взносам?

В общих случаях непредставление или опоздание с отправкой расчета по взносам грозит наложением различных санкций со стороны налоговых органов. Но что будет, если не подать своевременно нулевой расчет? Сможет ли лицо обойтись без штрафа в этом случае, ведь начисления в нем отсутствуют? Ответ: нет, не сможет. Штраф будет обязательно, просто налоговики наложат его в минимальном размере — 1000 рублей, как это предусмотрено п. 1 ст. 119 НК РФ.

Учитывая вышеизложенное, организация, не выплачивающая никаких вознаграждений в пользу физлиц, как и все прочие, должна вовремя отчитываться перед контролерами. Кроме того, если просрочить сдачу отчета больше чем на 10 дней, налоговики заблокируют счет организации — у них есть на это право.

Итоги

Нулевой расчет по страховым взносам должны сдавать все организации, в том числе не выплачивающие заработную плату сотрудникам в течение отчетного периода, и ИП, у которых заключен хотя бы один трудовой договор, но по каким-то причинам также не осуществляющие выплаты по таким договорам.

Нулевка будет содержать только обязательные листы, все остальные не подлежат включению в расчет.

В разделе 3 придется заполнить все данные о физлице, с которым у организации или ИП заключен договор, но которому зарплата не выплачивается. В компаниях таким лицом может выступать директор — единственный учредитель. Его данные обязательно должны быть включены в 3-й раздел даже при отсутствии трудового договора.

Непредставление нулевого расчета грозит экономическим субъектам минимальным штрафом в размере 1000 рублей, а в некоторых случаях и блокировкой расчетного счета.

РСВ в 2021 году: новая форма и правила заполнения

Расчёт по страховым взносам за 2020 год сдавайте по новой форме. Теперь в РСВ нужно указывать сведения о среднесписочной численности, новые коды тарифов и категорий плательщиков. Часть поправок будет действовать с отчётности за 2020 год, а другие надо применять с I квартала 2021 года. Разберёмся с изменениями.

С чем связаны изменения

30 октября опубликован Приказ ФНС России от 15.10.2020 № ЕД-7-11/751@. Он изменил форму, порядок заполнения и электронный формат. Приказ вступает в силу начиная с представления РСВ за 2020 год.

Поправки к форме и порядку заполнения связаны с изменениями в налоговом законодательстве. Так, в 2020 году отменили отчет о среднесписочной численности, ввели пониженные тарифы взносов для субъектов МСП, а с 1 января 2021 года снизятся взносы для IT-сферы.

Сроки сдачи остались прежними. Представьте РСВ за 2020 год не позднее 1 февраля 2021 года, так как 30 января выпадает на субботу.

Среднесписочная численность на титульном листе

На титульный лист добавили новый реквизит — «Среднесписочная численность (чел.)». Её определяют в порядке, установленном Приказом Росстата от 27.11.2019 № 711. По этим же правилам страхователи рассчитывали показатель для отменённой формы «Сведения о среднесписочной численности работников за предшествующий календарный год».

Поправки в ч.1 НК РФ внёс Федеральный закон от 28.01.2020 № 5-ФЗ. П. 3 ст. 80 НК РФ в новой редакции звучит так: «Сведения о среднесписочной численности работников представляются в налоговые органы плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, в составе расчёта по страховым взносам». По правилам старой редакции страхователи подавали сведения за предшествующий календарный год в отдельном отчёте и делали это раз в год — не позднее 20 января текущего года.

Также в перечень сведений, которые налоговые органы вправе требовать от плательщиков страховых взносов, добавили «сведения о среднесписочной численности работников, подлежащие включению в РСВ» (пп. 7 п. 7 ст. 80 НК РФ).

Положения в новой редакции применяются к правоотношениям, связанным с представлением РСВ, начиная с расчёта по итогам 2020 года.

За 2020 год не нужно сдавать сведения о среднесписочной численности до 20 января 2021 года по специальной форме. Достаточно указывать среднесписочную численность в специально отведённом поле на титульном листе РСВ за расчётный период 2020 года и в последующие периоды.

Новое приложение 5.1 для страхователей из IT-сферы и электронщиков

Раздел 1 дополнили приложением 5.1. С I-го квартала 2021 года его заполняют IT-компании и разработчики и проектировщики электроники, чтобы подтвердить соответствие условиям применения пониженного тарифа.

С 2021 года для российских организаций этих категорий действуют пониженные ставки страховых взносов (ст. 427 НК РФ в ред. Федерального закона от 31.07.2020 № 265-ФЗ): ОПС — 6 %, ВНиМ — 1,5%, ОМС — 0,1 %.

Условия для применения пониженного тарифа (ст. 427 НК РФ):

В поле 001 приложения 5.1 указывается код плательщика:

Остальные строки идентичны, кроме строки 060. Она не заполняется, если в поле 001 указан код «2».

Новые коды тарифа плательщика и категорий застрахованных лиц для сферы электроники

При заполнении Приложений 1 и 2 к Разделу 1 РСВ проектировщики и разработчики изделий электронной компонентной базы и электронной (радиоэлектронной) продукции будут указывать код тарифа «22».

При заполнении Раздела 3 с I квартала 2021 года им следует применять соответствующие коды категорий застрахованных лиц из приложения № 7:

Елена Кулакова, эксперт по персучёту и страховым взносам

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как указать среднесписочную численность в РСВ за 1 квартал 2021 года

С 2021 г. сведения о среднесписочной численности сотрудников требуется проставлять в Расчете по страховым взносам. Ранее они подавались в виде самостоятельного отчета.

Среднесписочная численность

С 2021 г. при формировании РСВ нужно не только сравнить показатели начисленного дохода с информацией в 6-НДФЛ, а показатели численности застрахованных лиц с информацией в СЗВ-М. Также требуется заполнить показатель среднесписочной численности работников, который содержится на титульном листе РСВ.

Его значение сводится к следующим моментам:

Кроме того, от показателя зависит способ сдачи отчетности в ИФНС.

Также показатель среднесписочной численности иногда нужно определить для производственных целей, к примеру, в компаниях с обособленными подразделениями. Это нужно для того, чтобы определить долю распределения прибыли между головным офисом и обособленными подразделениями в целях расчета налога на прибыль. В этом случае показатель определяется отдельно по каждому подразделению.

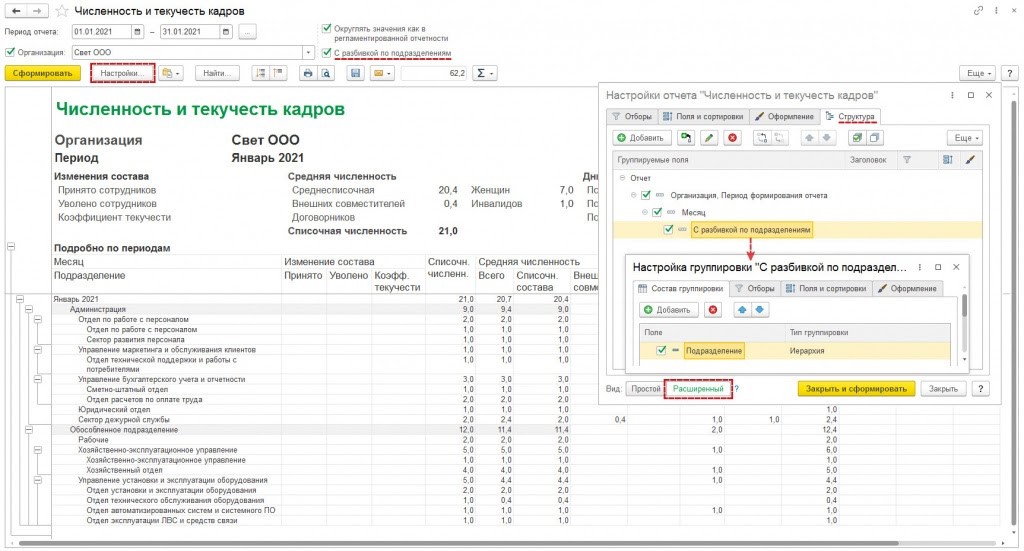

Среднесписочная численность в 1С:ЗУП (ред. 3)

В конфигурации 1С:ЗУП (ред. 3) показатель среднесписочной численности по подразделениям указывается в документе «Численность и текучесть кадров» при установке настройки «С разбивкой по подразделениям». Чтобы его сформировать, нужно зайти в меню «Кадры» и выбрать «Кадровые отчеты».

В РСВ отражается общий показатель среднесписочной численности без разделения по обособленным подразделениям. Этот момент касается и ситуации, когда обособленное подразделение само рассчитывает и выплачивает зарплату сотрудникам, имеет расчетный счет в банке и самостоятельно подает РСВ в ИФНС по месту нахождения.

Среднесписочная численность сотрудников в РСВ заполняется в целом по компании. С отчетности за 1 кв. 2021 г. обособленные подразделения данный показатель не указывают. Этот момент налоговики отразили в Письме от 22.01.2021 г. № БС-4-11/663@.

В программе 1С:ЗУП 8 (ред. 3) показатель среднесписочной численности для расчетов РСВ, 4-ФСС, статистических отчетов рассчитывается в автоматическом режиме на основании правил статистики (п. 76-79.11 Указаний, регламентированных Приказом Росстата от 27.11.2019 г. № 711):

Важно! В 1С:ЗУП 8 (ред. 3) при исчислении среднесписочной численности применяется упрощенный способ расчета среднесписочной численности сотрудников на неполном рабочем времени.

В 1С:ЗУП 8 (ред. 3) доля неполного рабочего времени сотрудника устанавливается в зависимости от настроек графика работы и рассчитывается как отношение длительностей рабочих недель графика неполного времени и полного времени. Тогда в настройках графика нужно поставить галочки «Неполное рабочее время, Считать норму по другому графику» и указать график полного рабочего времени.

Если пользователь в настройках графика неполного времени не выбрал график полного времени или работнику установлен полный график, то он учитывается в среднесписочной численности по числу занимаемых им ставок.

В случае, когда в компании есть работники, трудившиеся в отчетном периоде неполное рабочее время по инициативе работодателя, и их нужно на основании п. 79.3 Указаний учитывать как целые единицы, то пользователь вручную корректирует среднесписочную численность.

Важно! В 1С:ЗУП (ред. 3) среднесписочная численность рассчитывается с даты начала учета. Если в программу вносится информация из предыдущей редакции в середине года, то нужно исправить этот показатель вручную.

Проверка корректности отражения среднесписочной численности

Пользователю нужно проверить корректность отражения среднесписочной численности в программе, для чего используется отчет «Численность и текучесть кадров». При этом проверить показатель можно одним из двух способов.

Через расшифровку показателя за каждый месяц отчетного периода

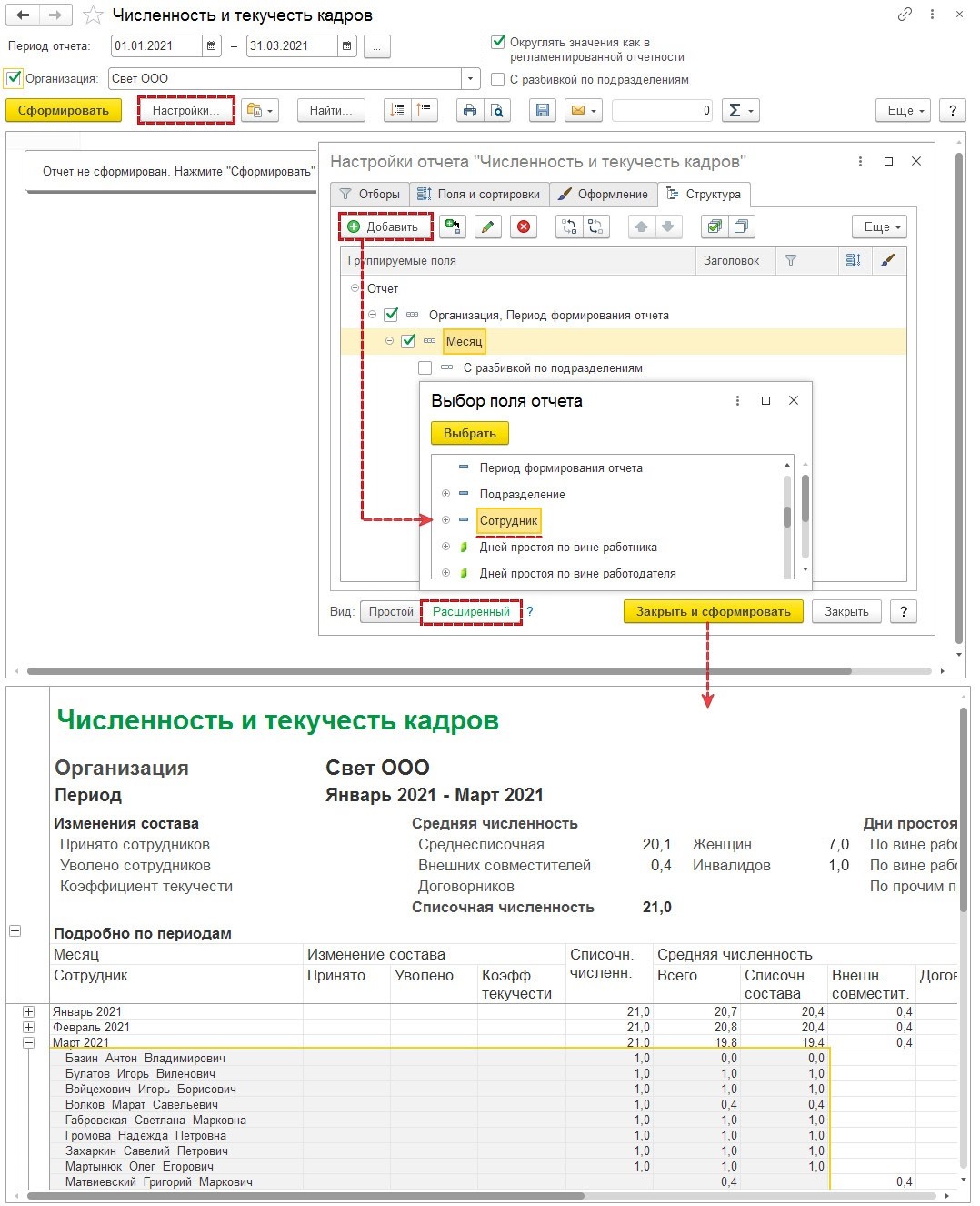

Расчет среднесписочной численности за отчетный период в программе 1С:ЗУП (ред. 3) производится на основании п. 79.5 Указаний. При этом рассчитывается величина значений среднесписочной численности за каждый месяц отчетного периода, а затем она делится на количество месяцев в отчетном периоде. Например, при расчете за полугодие определяется среднесписочная численность в каждом месяце с января по июнь, полученные значения суммируются, а затем делятся на 6.

Чтобы проверить, правильно ли рассчитана среднесписочная численность, нужно создать отчет «Численность и текучесть кадров» за необходимый период. Затем требуется расшифровать по месяцам показатель «Средняя численность списочного состава», используя графу «Сотрудник». Также можно добавить группировку строк по графе «Сотрудник».

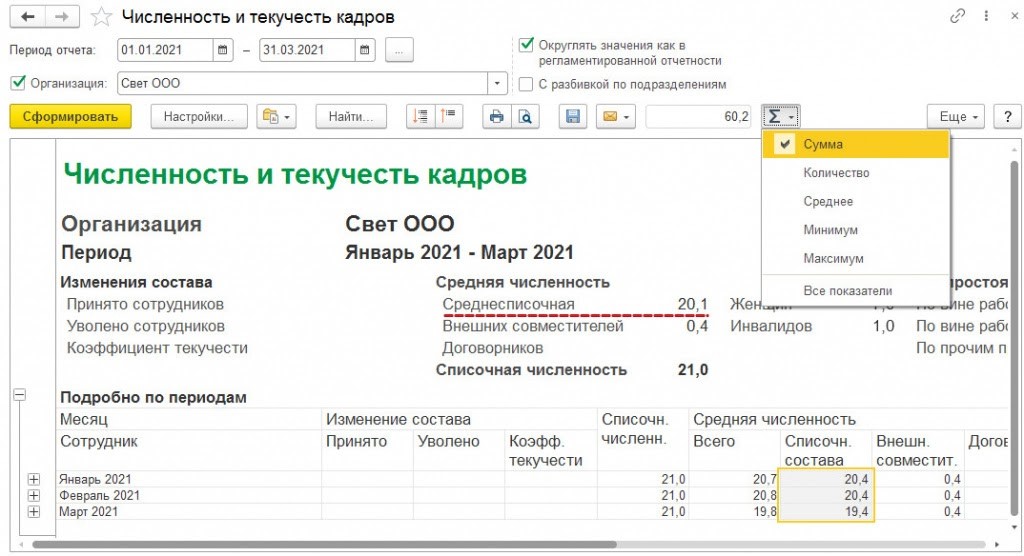

В данном отчете можно легко проверить, правильно ли рассчитался показатель среднесписочной численности за определенный период. Для этого нужно рассчитать величину среднесписочной численности в каждом месяце, а затем разделить на количество этих месяцев.

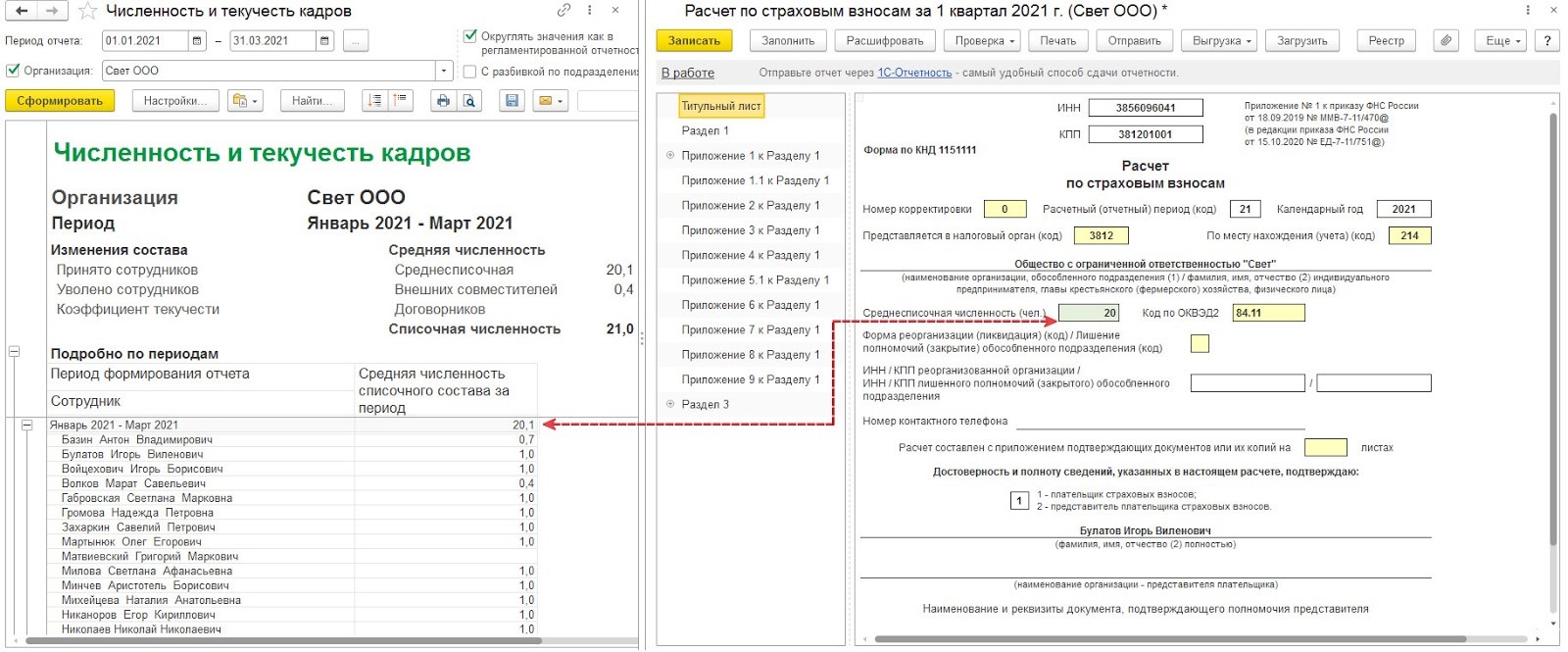

Расчет среднесписочной численности в примере производится так:

(20,4 + 20,4 + 19,4) / 3 = 20,1

Через расшифровку показателя за отчетный период

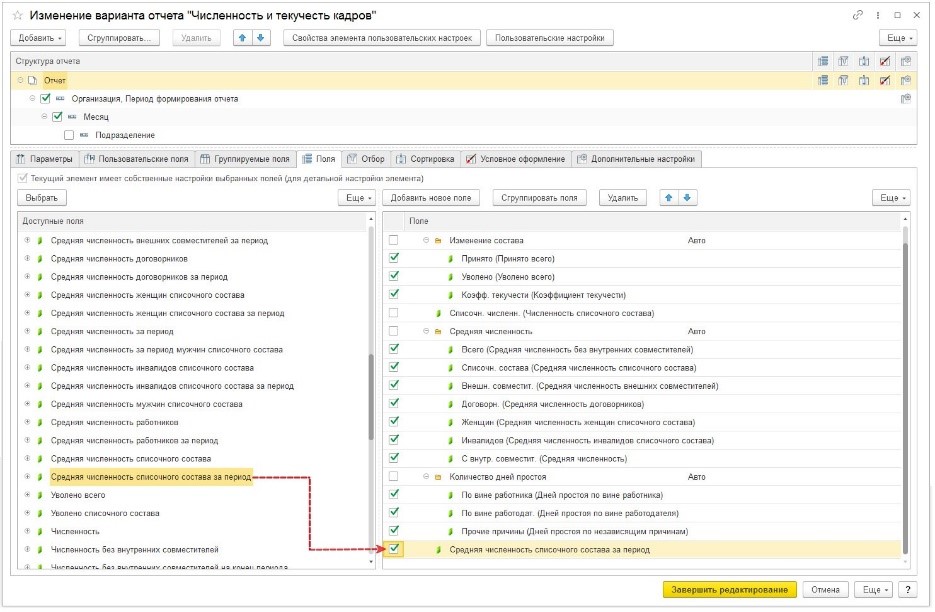

Чтобы сделать расшифровку среднесписочной численности из РСВ без ежемесячной разбивки, нужно провести настройку отчета «Численность и текучесть кадров».

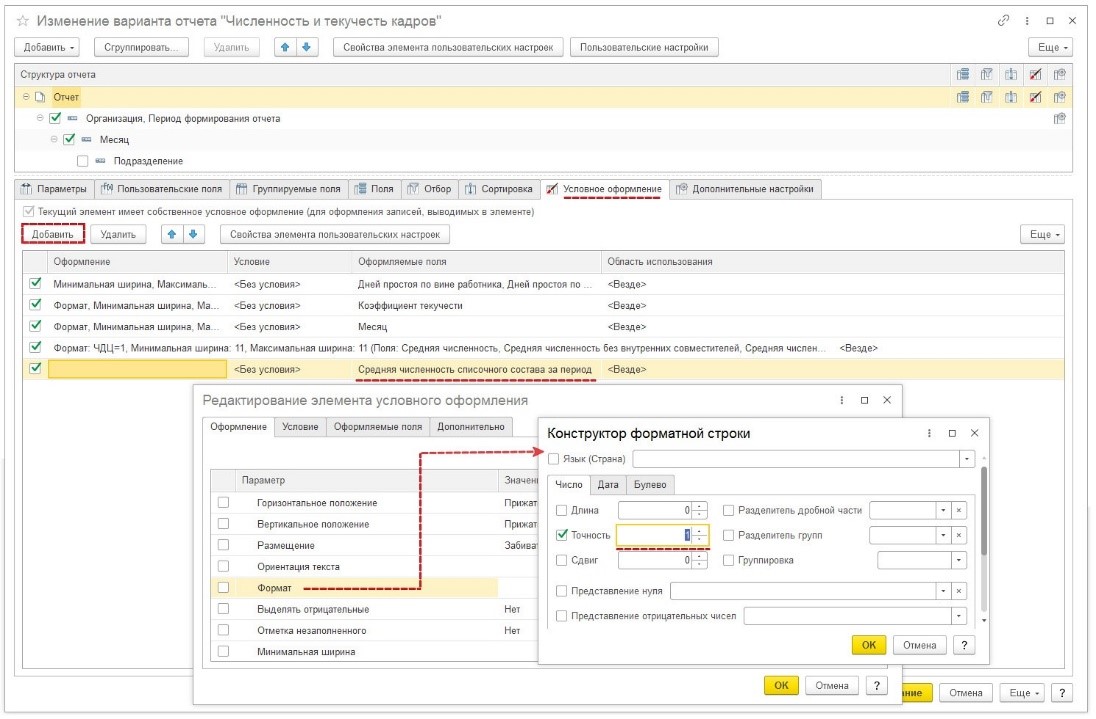

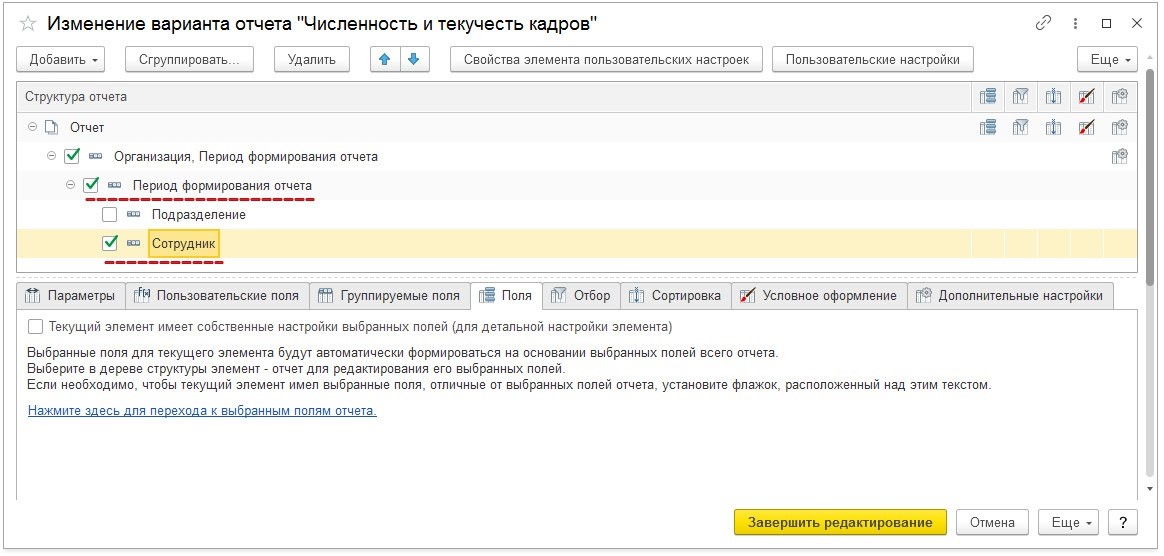

Для редактирования отчета в соответствии с этими целями требуется открыть форму изменения через кнопку «Еще» — выбрать команду «Прочее», далее перейти в «Изменить вариант отчета». В этой форме надо сделать такие действия:

При формировании за любой отчетный период варианта отчета РСВ, получившегося на основании таких настроек, можно без проблем проверить, правильно ли рассчитана и заполнена графа по среднесписочной численности.

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы: