какую отчетность сдает ип на патенте с работниками в 2021 году

Сроки сдачи отчетности для ИП в 2021 году

Отчёты сдают до срока сдачи включительно. Если он выпадает на выходной или праздничный день, то переносится на следующий рабочий день. Например, срок сдачи декларации по НДС за первый квартал 2021 года — 25 апреля 2021 года. Срок выпадает на воскресенье, поэтому переносится на 26 апреля 2021 года.

Список отчётов предпринимателям зависит от системы налогообложения и наличия сотрудников.

Какие отчеты подают все предприниматели

ИП на ОСН сдают в налоговую: 3-НДФЛ ежегодно до 30 апреля и декларацию по НДС ежеквартально — до следующего 25 числа после завершения квартала.

Предприниматели на УСН сдают декларацию ежегодно до 30 апреля, на ЕСХН — до 31 марта.

На патенте деклараций нет: только заявления на применение спецрежима и уведомления об уменьшении налога на взносы.

ИП на УСН и патенте освобождены от НДС, поэтому не обязаны отчитываться по этому налогу. Но если предприниматель решил платить НДС для удобства контрагентов, он должен оформлять счета-фактуры, вести журналы учёта и, конечно, сдавать декларацию по НДС — в те же сроки, что и на общей системе.

В таблице собраны сроки сдачи налоговых деклараций для ИП в 2021 году:

| Отчёт | Срок сдачи за 2021 | |

|---|---|---|

| ОСНО | Декларация 3-НДФЛ | 3 мая 2022 |

| Декларация по НДС | 26 апреля, 26 июля, 25 октября 2021 и 25 января 2022 | |

| УСН | Декларация по УСН | 3 мая 2022 |

| ЕСХН | Декларация по ЕСХН | 31 марта 2022 |

| Патент | Уведомление об уменьшении налога | После оплаты патента |

Что, если опоздать с декларацией

В этом случае грозит штраф. За каждый месяц опоздания придется заплатить 5 процентов налога по декларации. Но не более 30 процентов и не менее 1000 рублей. Просрочка даже в один день будет считаться как за целый месяц. Если налог успеть заплатить, штраф — минимальный. Также при опоздании больше, чем на 10 дней, налоговая может заблокировать счет.

Например: ИП Федоров сдал декларацию по УСН за 2020 год 18 июня 2021 года,

Сумма налога к уплате по декларации — 35000 рублей.

Опоздание — 2 месяца.

Штраф составит: 3500 = 35000 * 5% *2

Если ИП успеет заплатить налог — штраф будет 1000 рублей.

Как уменьшить сумму штрафа

В течение месяца после его получения направьте в налоговую ходатайствов свободной форме. К ходатайству приложите документы (например, платежку об уплате налога). Основные причины смягчения ответственности — болезнь, тяжёлые обстоятельства и отсутствие денег. Налоговая также учтёт, если срок нарушен незначительно, а долг небольшой. В успешном случае штраф снизят в два раза.

Отчетность в Росстат

Все предприниматели до 1 апреля 2021 года подают в Росстат форму 1-предприниматель за 2020 год. Эта форма сдается 1 раз в 5 лет. Если ее не сдать, предпринимателю грозит штраф от 10 000 до 20 000 рублей.

Отчёты работодателей в налоговую

РСВ – расчет по страховым взносам. Подается ежеквартально до 30 числа.

В 2021 году сроки сдачи РСВ будут такими:

Штраф за опоздание со сдачей расчета такой же, как и в случае неподачи других налоговых деклараций. За каждый месяц опоздания придется заплатить 5 процентов налога по декларации. Но не более 30 процентов и не менее 1000 руб.

6-НДФЛ также подается каждый квартал, но до конца следующего месяца. Срок сдачи годового отчета — 1 марта.

Не забудьте сдать 6-НДФЛ в 2021 году:

Если не сдать 6-НДФЛ, налоговая оштрафует на 1000 рублей за каждый месяц опоздания. А за ошибки в отчете предпринимателю придется заплатить 500 рублей.

Дополнительно, если не сдать 6-НДФЛ или РСВ, через 10 дней налоговая может заблокировать расчетные счета ИП.

2-НДФЛ – справка о доходах физического лица. Начиная с отчетности за 2021 год эта справка входит в состав годового отчета 6-НДФЛ,.

Отчёты работодателей в ПФР

СЗВ-М — сведения о застрахованных лицах. Отчет сдается ежемесячно до 15 числа: до 15 января за декабрь 2020 года, до 15 февраля за январь и т.д. Отчет за декабрь 2021 года с учетом выходных сдается до 17 января 2022 г.

СЗВ-СТАЖ — сведения о страховом стаже застрахованных лиц — ежегодный отчет, подается до 1 марта. Так, за 2020 год нужно было успеть с отчетом до 01 марта 2021 года. А за 2021 год крайний срок сдачи — 1 марта 2022 года.

СЗВ-ТД — сведения о трудовой деятельности. Сдавайте СЗВ-ТД в день издания приказа или на следующий день, если наняли или уволили сотрудника. До 15 числа следующего месяца — если были случаи:

Если в течение месяца в компании не было таких событий — не сдавайте отчёт.

Если забыть сдать СЗВ-М, СЗВ-ТД или СЗВ-СТАЖ, или сдать с ошибками — грозит штраф. Он составит 500 рублей за каждое застрахованное лицо. Ошибки можно исправить, если внести исправления до окончания периода сдачи отчета.

Курс молодого ИП

11 видеоуроков для уверенного старта бизнеса

Отчёты работодателей в ФСС

4-ФСС сдают каждый квартал. Срок личной сдачи расчета отличается от электронной. На бумаге — 20 число, электронно можно сдать позже — 25:

Неподача 4-ФСС в срок грозит штрафом от 5 до 30 процентов от суммы взносов по отчету за три месяца. Минимальная сумма штрафа — 1000 рублей.

Штраф можно уменьшить в два раза. Для этого, как и в случае с налоговыми отчетами, направьте в ФСС ходатайство о смягчении ответственности в свободной форме. Например, можно указать такие причины:

В некоторых случаях, например при форс-мажорных обстоятельствах или болезни ИП, штрафа можно избежать.

Статья актуальна на 01.07.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Работники у ИП в 2021 году: какую отчетность сдавать, как не налететь на штрафы, что там с новыми реквизитами по налогам

В новом году ИП на УСН и патенте, должны будут отчитаться по работникам за прошлый год и своевременно сдавать отчетность в текущем году с учетом изменений законодательства, расскажем как это сделать, чтобы не попасть на штрафы.

Время чтения: примерно 7 минут

В прошлом году все ИП, имеющие работников, в т.ч. на УСН и патенте, должны были представлять по ним следующую отчетность:

Что изменилось для ИП с 2021 года в отчетности по сотрудникам

1) Сведения о ССЧ работников отражают в РСВ

Начиная с периода за 2020 год, сдачу сведений о среднесписочной численности работников отменили. Теперь значение этого показателя указывается на титульном листе РСВ (см. Рисунок 1), который за 2020 год представляется по форме, утв. Приказом ФНС России № ЕД-7-11/751@ от 15.10.2020.

Срок сдачи РСВ за 2020 год — 1 февраля 2021 (п. 7 ст. 431, п. 7 ст. 6.1 НК РФ).

Если численность работников превышает 10 человек, РСВ сдают в электронной форме, если сотрудников 10 и менее, то отчет можно представить в электронном или в бумажном формате (п. 10 ст. 431 НК РФ).

2) Изменения в сдаче 2-НДФЛ и 6-НДФЛ

До 1 марта 2021 надо сдать в ИФНС за прошлый год справки по старой форме 2-НДФЛ, утвержденной Приказом ФНС России № ММВ-7-11/566@ от 02.10.2018.

За 2021 надо будет представить 2-НДФЛ уже в составе единого расчета 6-НДФЛ по новой форме, которая утверждена Приказом ФНС от № ЕД-7-11/753@ 15.10.2020.

Начиная с отчетности за I квартал 2021 года, 6-НДФЛ представляется в новом формате (п. 4 Приказа № ЕД-7-11/753@).

На бумаге можно сдать отчет только если численность персонала составляет 10 человек и менее. Если в 2020 году работало более 10 человек, отчет надо сдать в электронном виде (п. 2 ст. 230 НК РФ).

3) Изменились сроки сдачи СЗВ-ТД

С 1 января 2021 года установлены новые сроки сдачи СЗВ-ТД (п. 1.8. Постановления Правления ПФ РФ № 730п от 25.12.2019):

Если численность работников 25 человек и более, сдавать СЗВ-ТД следует в электронной форме, если до 24 человек включительно, то можно представить на бумаге.

ИП за непредставление в установленный срок либо представление им неполных и (или) недостоверных сведений по форме СЗВ-ТД грозит штраф в размере 500 руб. в отношении каждого застрахованного лица (ст. 17 Федерального закона № 27-ФЗ от 01.04.1996).

Обратите внимание, что введенная п. 8 ст. 1 Федерального закона № 90-ФЗ от 01.04.2020 с начала этого года административная ответственность за непредставление в установленный срок СЗВ-ТД и представление сведений в неполном объеме или в искаженном виде по ст. 15.33.2 КоАП к ИП не применяется (Примечание к данной норме в КоАП РФ).

Подайте СЗВ-ТД на работников по которым не было кадровых движений в течение года

С 2020 в ПФ РФ надо один раз в год предоставлять отчет СЗВ-ТД на работников по которым отсутствовали кадровые события и не подавался отчет в течение года (п. 1.7. Порядка заполнения формы, утв. Постановлением № 730п).

До 15 февраля 2021 ИП должны подать в ПФ РФ сведения по форме СЗВ-ТД на таких лиц.

О чем еще надо не забыть

В новом году ИП на патенте смогут уменьшить налог на сумму уплаченных страховых взносов

С 2021 года ИП получили право на налоговый вычет — могут уменьшать стоимость патента на (подпункт 1 п. 1.2 ст. 346.51 НК РФ):

Для предпринимателя с работниками размер вычета ограничен 50% суммы налога (абзац 6 п. 1.2 ст. 346.51 НК РФ).

Пока сдаете отчеты по сотрудникам и считает выгоду по патенту, не забудьте, что в 2021 году весь малый бизнес посчитают.

Все ИП обязаны сдать форму № 1-предприниматель за 2020 год

В 2021 году все ИП в срок до 1 апреля должны сдать в Росстат новую форму № 1-предприниматель за 2020 год, которая была утверждена Приказом Росстата от № 469 17.08.2020, это связано с проведением сплошного статистического наблюдения.

За непредставление статистической отчетности ИП грозят штрафы (ст. 13.19 КоАП РФ):

С 2021 года ИП будут сдавать статистическую отчетность только в электронной форме (Федеральный закон № 500-ФЗ от 30.12.2020). Исключение сделано для ИП, которые являются субъектами малого предпринимательства, они начнут сдавать статистическую отчетность в электронном виде только с 2022 года.

Типичные ошибки в отчетах: на что надо обратить внимание

В 2-НДФЛ и 6-НДФЛ указание отрицательных значений не допускается

Исчисление, удержание и перечисление налоговым агентом отрицательных сумм НДФЛ гл. 23 НК РФ не предусмотрены. В 2-НДФЛ и 6-НДФЛ следует отражать итоговые суммы с учетом произведенного перерасчета (Письмо ФНС России № БС-4-11/17598@ от 03.09.2019).

Заполнение справки 2-НДФЛ за 2020 отрицательными числовыми значениями не допускается (п. 1.8 Порядка, утв. Приказом № ММВ-7-11/566@).

Отражение в 6-НДФЛ за прошлый год отрицательных значений НДФЛ противоречит порядку заполнения расчета (п. 3.1, 4.1 Порядка, утв. Приказом № ММВ-7-11/450@).

С отчетности за I квартал 2021 6-НДФЛ представляется по новой форме, заполнение которой отрицательными числовыми значениями не допускается (п. 1.10 Порядка, утв. Приказом № ЕД-7-11/753@).

Сроки сдачи 4-ФСС для электронного и бумажного отчетов различаются

Если численность работников превышает 25 человек отчет сдают в электронном виде, если 25 человек и менее, можно представить отчеты в бумажном и электронном формате (п. 1 ст. 24 Федерального закона № 125-ФЗ от 24.07.1998).

Несоблюдение порядка представления расчета в электронной форме влечет ответственность в виде штрафа в размере 200 руб. (п. 2 ст. 26.30 Закона № 125-ФЗ).

Установлены разные сроки сдачи 4-ФСС для электронных и бумажных отчетов:

ИП, не представивший в установленный срок отчетность в ФСС РФ может быть привлечен к ответственности в виде штрафа в течение трех месяцев, в сумме не менее 1000 руб. (п. 1 ст. 26.30 Закона № 125-ФЗ).

Не забывайте включать в СЗВ-М физических лиц, работающих по ГПД

Напомним, что сведения о физических лицах, работающих по ГПД, надо отражать в СЗВ-М за все периоды действия договора, независимо от подписания акта выполненных работ/услуг и оплаты. Т.е. если договор действует с 1 января по 31 декабря, то исполнителя по ГПД надо отражать в СЗВ-М в каждом месяце года.

Включать в СЗВ-М самозанятых исполнителей по ГПД не нужно, т.к. ИП не является в отношении этих лиц страхователем (п. 1 ст. 7 Федерального закона № 167-ФЗ от 15.12.2001, п. 1 ст. 419 НК РФ).

Для ИП за непредставление в установленный срок либо представление неполных сведений в отчете СЗВ-М предусмотрен штраф только в размере 500 руб. в отношении каждого застрахованного лица по ч. 3 ст. 17 Закона № 27-ФЗ.

В срок до 1 марта 2021 надо сдать СЗВ-СТАЖ с описью ОДВ-1

Срок сдачи в ПФ РФ отчета СЗВ-СТАЖ с ОДВ-1 по итогам 2020 года — 1 марта 2021 года.

При подаче сведений на 25 и более застрахованных лиц СЗВ-СТАЖ нужно представить в электронном виде. Если же сведения подаются менее чем на 25 застрахованных лиц, то СЗВ-СТАЖ можно сдать в бумажном формате (ст. 8 Закона № 27-ФЗ).

За нарушение способа подачи СЗВ-СТАЖ в электронном документе ИП грозит штраф в размер 1000 руб. (ст. 17 Закона № 27-ФЗ).

Новые реквизиты для уплаты налогов в 2021

С 1 января 2021 изменены реквизиты банковских счетов Федерального казначейства для уплаты налогов, сборов и страховых взносов. Это связано с тем, что денежные средства налогоплательщиков теперь будут поступать на новые казначейские счета, а банковские счета финансовых органов в Банке России будут закрыты (Приказ Казначейства России № 15н от 01.04.2020).

С 1 января по 30 апреля 2021 года Казначейством России установлен переходный период в течение которого платежи будут принимать по новым и старым реквизитам, а уже с 1 мая 2021 будут действовать только вновь открытые казначейские счета.

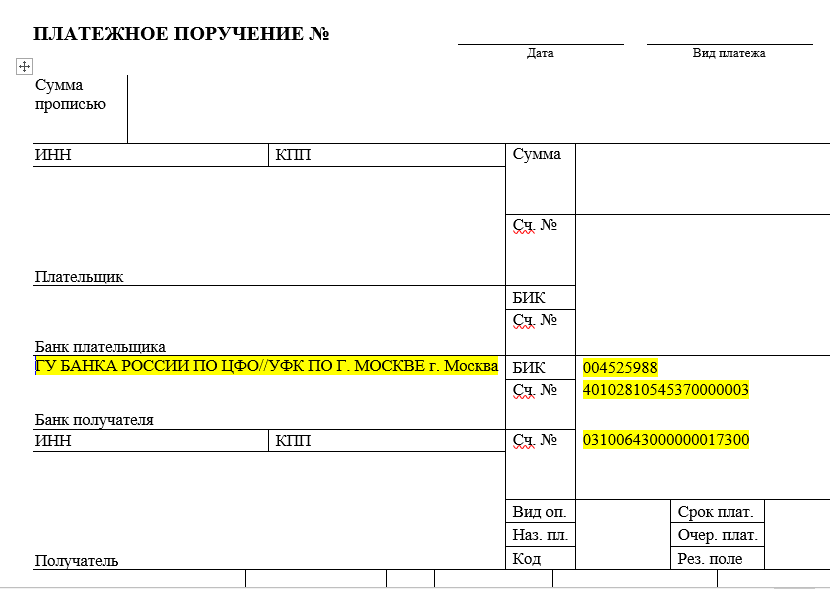

По новым правилам ИП надо указывать в платежных поручениях:

Новые реквизиты приведены в таблице реквизитов казначейских счетов в Письме ФНС России № КЧ-4-8/16504@ от 08.10.2020 (см. Рисунок 2).

При заполнении платежного поручения из данной таблицы надо брать и указывать значения для полей 13, 14, 15 и 17 для своего региона.

Например, для налоговых органы г. Москвы смотрим п. 12 таблицы:

Банк получателя средств (поле 13) — ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва

БИК (поле 14) — 004525988;

ЕКС (поле 15) — 40102810545370000003;

Номер счета получателя (поле 17) — 03100643000000017300.

Смотрите образец заполнения платежного поручения на Рисунке 3.

Кроме того, с 1 января 2021 уже вступили в силу некоторые положения Приказа Минфина России № 199н от 14.09.2020, который внес изменения в порядок заполнения платежных поручений.

ИП следует обратить внимание на следующие изменения в заполнении платежных поручений, которые вступят в силу с 1 октября 2021:

Отчетность за 3 квартал 2021 года: что и когда сдают ИП и ООО

Прошло 9 месяцев 2021 года. И бухгалтерам снова пора приниматься за отчетность. Напомним, когда, кому и что нужно сдавать.

ИП без работников

ПСН и УСН

ИП на патенте отдыхают, у них отчетности нет.

Те, кто работает на УСН, тоже освобождены от квартальной отчетности. Правда важно не забыть о сроках внесения квартального платежа.

Внести авансовый платеж по УСН за 9 месяцев нужно не позднее 25 октября 2021 года.

ИП на общем режиме пора готовить декларацию по НДС за 3 квартал.

Напоминаем, что по НДС можно отчитаться только в электронной форме.

Направить декларацию в налоговую инспекцию нужно не позднее 25 октября 2021 года.

И до этой же даты нужно уплатить ⅓ часть квартального налога.

Сдавайте электронную отчетность через «Платформу Госотчет» — отправка отчетов во все контролирующие органы, сверка с бюджетом, ответы на требования. Создавайте отчеты в любое время и в любом месте.

Крайняя дата уплаты: 25 октября 2021 года.

ИП с работниками

Во-первых, ИП с работниками обязаны заплатить налоги и отчитаться в рамках применяемой системы налогообложения.

Во-вторых, в установленные сроки сдать отчетность за работников:

1. В налоговую инспекцию:

2. В Фонд социального страхования:

форму 4-ФСС за 9 месяцев — по 20 октября 2021 года включительно, если отчет сдается на бумажном носителе, и по 25 октября 2021 года, если отчет представляется электронно.

3. В Пенсионный фонд:

Набор отчетов за работников у ООО точно такой же, как и у ИП. И не зависит от применяемой системы налогообложения.

Как и ИП, организации на УСН тоже освобождены от квартальной отчетности. Срок внесения авансового платежа такой же, как у ИП: перевести деньги в бюджет нужно не позднее 25 октября 2021 года.

Организациям на общем режиме кроме отчетности за работников предстоит сдать:

Отчетность в Росстат

Набор отчетов в территориальные органы статистики зависит от вида деятельности и масштаба бизнеса.

Сдавайте отчетность в контролирующие органы легко и просто. Подберите себе оптимальный тариф и приступайте к работе.

Нулевая отчетность

Помните, что отсутствие деятельности не освобождает компании и ИП от сдачи нулевой отчетности.

ИП на ОСНО при отсутствии деятельности должны сдать:

Аналогичным образом должны поступить и организации на ОСНО. То есть сдать:

Также ИП с наемным персоналом и ООО даже при отсутствии выплат в пользу работников должны сдать:

Форму 6-НДФЛ при отсутствии деятельности можно не сдавать. Однако, если компания (ИП) подаст нулевой отчет — ФНС его примет. Также можно написать в налоговую письмо в свободной форме, в котором пояснить, что расчет 6-НДФЛ не был представлен, так как в отчетном периоде выплат в пользу работников у компании (ИП) не было.

Патентная система налогообложения в 2021 году (нюансы)

ПСН: суть и виды деятельности

Смысл этого специального режима состоит в получении предпринимателем от налоговых органов особого документа — патента. Он выступает в качестве разрешения на ведение какого-либо вида коммерческой деятельности. Патент — это своего рода плата за осуществление деятельности. Получить (а лучше сказать — купить) его можно на любой срок, но не более 12 месяцев (п. 5 ст. 346.45 НК РФ) и только на один вид деятельности (п. 1 ст. 346.45 НК РФ). На несколько видов коммерческой деятельности должны быть приобретены разные патенты.

Патентную систему налогообложения могут использовать только индивидуальные предприниматели, к предприятиям она никакого отношения не имеет. Для предпринимателей патентная система налогообложения выступает прекрасным шансом попробовать себя в небольшом бизнесе, ведь документ можно приобрести хоть на 1 или 2 календарных месяца. Патентная система налогообложения не требует составления и сдачи налоговой декларации по ней, что является еще одним доводом в пользу перехода на нее начинающими предпринимателями.

ВНИМАНИЕ! В Госдуму внесен законопроект, согласно которому ПСН смогут применять субъекты МСП. Также чиновники предлагают установить новые лимиты для спецрежима. Подробности см. здесь.

Виды деятельности, которые попадают под налогообложение способом патента, прописаны в ст. 346.43 НК РФ. Список насчитывает 63 наименования разрешенной деятельности. При этом органы местной власти имеют право на региональном уровне дополнять его, но не уменьшать. Если сравнивать виды деятельности патентной системы налогообложения с ЕНВД, то нельзя не остановиться на очевидном сходстве. В основном применение этих двух налоговых систем предполагает оказание определенных услуг и торговлю в розницу.

Производство в рамках патентной системы налогообложения не предусмотрено, но возможно оказание так называемых услуг производственного характера, которые непосредственно связаны с изготовлением чего-либо. Например, к ним можно отнести изготовление посудных принадлежностей, ковровых изделий, сельскохозяйственного инвентаря, очковой оптики и т.д.

ВАЖНО! С 2020 года нельзя применять ПСН при реализации товаров, не относящихся к розничной торговле. А маркируемые лекарства нельзя продавать даже в рамках медицинской и фармацевтической деятельности. Подробнее см. здесь.

Переход на патентную систему налогообложения

Для того чтобы получить патент, предприниматель должен подать заявление о своем намерении в налоговую инспекцию минимум за 10 дней до начала применения ПСН.

Форму заявления можно скачать здесь.

В свою очередь, налоговым органам предписано выдать патент в течение 5 дней с даты принятия такого заявления, при условии что плательщик имеет право применять данный налоговый режим (п. 3 ст. 346.45 НК РФ). При этом сам патент (или уведомление об отказе в его выдаче) предприниматель получает под расписку у налоговых специалистов.

ВНИМАНИЕ! Если предприниматель направил заявление на получение патента через «Личный кабинет ИП» или по телекоммуникационным каналам связи, он получит его в электронном виде. Получать в налоговой бумажный патент при этом больше не требуется.

Что будет, если ИП просрочит подачу заявления на патент, узнайте здесь.

С 2014 года предприниматель может заявить о своем желании перейти на патентный налоговый режим одновременно с регистрацией ИП, что является еще одним достоинством патента для начинающих предпринимателей.

Как уже было сказано ранее, патентную систему налогообложения могут использовать только индивидуальные предприниматели. Но и для них существуют определенные ограничения:

О совмещении ПСН и УСН читайте здесь.

Налоговые органы не должны в обязательном порядке выдавать заявителю патент. Они могут оформить отказ на основании нескольких причин (п. 4 ст. 346.45 НК РФ):

Если предприниматель утратил право на использование патента, к примеру, в случае превышения его доходов, то он в обязательном порядке должен известить об этом свою налоговую, подав заявление в течение 10 календарных дней со дня наступления данных обстоятельств. Аналогичное заявление подается и в случае прекращения ведения деятельности, по которой применялась патентная система налогообложения. Снятие с учета проводится специалистами налоговой инспекции не позднее 5 дней с даты подачи заявления. Официальной датой снятия с учета признается день, когда предприниматель был переведен на общий налоговый режим.

При соблюдении некоторых условий предприниматели вправе не платить патент, поскольку для них определенный период действует нулевая ставка. Проверьте, можете ли вы не платить налог с помощью советов от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Какие налоги заменяет патентная система налогообложения

Патентная система налогообложения предполагает замену единым налогом уплату налогов только в отношении деятельности, по которой применяется этот налоговый режим. Единый налог, который платит предприниматель за получение патента, заменяет собой 3 налога: НДС, НДФЛ и налог на имущество физлиц. Впрочем, если предприниматель ввозит продукцию на территорию Российской Федерации, то такая операция будет облагаться НДС в общем порядке, вне зависимости, применяет ли он патент или нет.

Предприниматель на патенте должен платить страховые взносы за себя.

Кроме того он начисляет страховые взносы на фонд оплаты труда своих сотрудников. Причем с 2019 года делать это он должен на общих основаниях и по общим тарифам. До 2019 года для ИП на ПСН действовала льгота: тариф на ОПС составлял 20%, а взносы на социальное и медицинское страхование перечислять вообще было не нужно, за исключением деятельности, связанной с торговлей в розницу, общественным питанием и сдачей в аренду помещений (подп. 9 п. 1, подп. 3 п. 2 ст. 427 НК РФ).

Российские законы разрешают совмещение нескольких режимов налогообложения. В этом случае ИП должен вести учет отдельно по каждому виду деятельности (режиму налогообложения).

Налоговый учет при патентной системе налогообложения

Как было отмечено ранее, патентная система налогообложения дает предпринимателю возможность не сдавать налоговую отчетность, но она не освобождает его от ведения налогового учета. Ведь с его помощью налоговые органы отслеживают доход, полученный нарастающим итогом с начала календарного года. Размер полученного дохода важен при определении права предпринимателя на получение патента или его дальнейшее использование.

ИП должен вести учет своих реальных доходов (а не возможных) в книге учета доходов при патентном налоговом режиме. Если лицо применяет наемный труд, то должен быть организован учет заработной платы своего персонала и страховых взносов. Учет он может вести самостоятельно, использовать наемный труд (иметь штатного бухгалтера или отдел бухгалтерии) либо обратиться в специализированные компании, которые осуществляют ведение учета.

Как ИП вести учет доходов и расходов при совмещении УСН и ПСН, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Когда предприниматель может потерять право на использование патента

Предприниматель может быть лишен права на применение патента в следующих случаях:

О том, какая продажа не относится к розничной и может повлечь слет с патента, и о других изменениях в ПСН с 2020 года читайте в этой публикации.

Если предприниматель купил патент, к примеру, на 5 месяцев, а затем после ведения деятельности в течение 3 месяцев решил прекратить ее, то он может подать в налоговую инспекцию заявление о возмещении ему уплаченной стоимости приобретенного патента за 2 оставшихся месяца.

Пример расчета стоимости патента

Стоимостная оценка патента имеет фиксированный характер. Ставка налога при этом составляет 6%. Для Крыма и Севастополя она может быть установлена в размере 4%. В течение 2018–2020 годов для вновь зарегистрированных предпринимателей еще могут действовать налоговые каникулы, предусматривающие ставку 0% в течение двух налоговых периодов в пределах двух календарных лет с момента их регистрации.

В качестве налоговой базы используется потенциальный доход за год. Он устанавливается местными властями на региональном уровне. Узнать цену патента можно в налоговой инспекции или в статьях региональных законов.

Верхний лимит потенциального дохода в 2021 году равен 1 637 000 рублей (1 000 000 с учетом коэффициента-дефлятора в размере 1,637 — п. 7 ст. 346.43 НК РФ, приказ Минэкономразвития от 30.10.2020 № 720). Региональными законами верхний предел возможного дохода может быть увеличен в несколько раз. В отдельных случаях при расчете цены патента также могут быть учтены площадь арендного помещения, торгового зала, количество сотрудников. Если в течение года количество сотрудников уменьшилось, например, с 10 до 8 человек, то налог в меньшую сторону не пересчитывается, а если в большую — подлежит пересчету (приобретается новый патент согласно письму Минфина РФ от 29.04.2013 № 03-11-11/14921).

Налоговым периодом считается год или то количество месяцев, на которые был куплен патент.

Чтобы понять смысл расчета стоимости патента, рассмотрим простой пример.

ИП Меновщиков П. А. решил заняться в 2021 году оказанием парикмахерских услуг и приобрести патент на 5 месяцев. Региональными властями субъекта РФ установлен потенциальный доход в размере 325 000 рублей. Рассчитаем годовую стоимость патента.

Она будет равна 325 000 рублей × 6% = 19 500 рублей. Стоимость патента в месяц будет составлять 19 500 рублей / 12 = 1 625 рублей. Соответственно, стоимость патента для ИП Меновщиков П. А. на 5 месяцев 2020 года составит 1 625 рублей × 5 месяцев = 8 125 рублей.

Согласно местному законодательству величина потенциального дохода увеличивается при увеличении штата сотрудников. Если ИП Меновщиков будет иметь штат персонала не более 5 человек, то возможный доход по закону субъекта в нашем примере будет равен 600 000 рублей. Тогда стоимость патента на год будет пересчитана в большую сторону: 600 000 рублей × 6% = 36 000 рублей. Цена патента за месяц составит 36 000 рублей / 12 месяцев = 3 000 рублей. Итого предприниматель должен заплатить за 5 месяцев использования патента: 3 000 рублей × 5 месяцев = 15 000 рублей.

Рассмотрим пример, когда количество сотрудников увеличилось в середине действия патента.

Всё тот же ИП Меновщиков П. А., отработав самостоятельно 4 полных месяца, решил принять на работу 3 человек на оставшийся 5-й месяц действия патентной системы налогообложения. На 3 новых работников он должен дополнительно купить патент на 1 оставшийся месяц срока действия патента. Так как он принял количество работников до 5 человек, то цена патента будет рассчитываться, исходя из наших предположительных 600 000 рублей.

Получаем цену патента на 5-й месяц деятельности предпринимателя: 600 000 рублей × 6% / 12 месяцев = 3 000 рублей. Именно на эту сумму ИП Меновщиков должен приобрести новый патент на 3 своих новых сотрудников.

После окончания действия 2 патентов ИП Меновщиков П. А. может приобрести новый патент на желаемый период, но уже исходя из другого размера потенциального дохода, принятого властями его региона, например, 900 000 рублей. Размер этого дохода изменится по причине увеличения количества работающего персонала с 5 до 8 человек.

Перечислять налог нужно одной суммой, если срок патента не превышает 6 месяцев или двумя суммами, если патент оформлен на 6-12 месяцев. В каком размере нужно перечислять налог при ПСН и какую отсрочку могут получить предприниматели, работающие в пострадавших отраслях, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Больше о расчете стоимости патента узнайте здесь.

Плюсы и минусы ПСН

Рассмотрим и обобщим плюсы и минусы применения патентной системы налогообложения.

К плюсам патентного режима налогообложения можно отнести следующие аспекты:

Конечно, патентный режим налогообложения не обошелся и без минусов:

Итоги

Каждый предприниматель должен самостоятельно оценить риски, возможности и потенциальный доход при разных режимах налогообложения и сделать выбор в пользу наиболее выгодного. Патентный режим налогообложения особенно подходит для начинающих свое дело предпринимателей, так как освобождает от расчета налогов и сдачи налоговых деклараций.

Узнать, на какой КБК должна быть зачислена стоимость патента, можно в статье «КБК на патент для ИП в 2020 году (нюансы)».