холдирование денежных средств это что такое на карте

Платежи с холдированием

Вы можете проводить платежи с холдированием: сначала замораживать сумму платежа на карте покупателя, а потом списывать отдельным запросом.

Между заморозкой и списанием есть время, например, чтобы отправить заказ покупателю.

На самом деле все платежи банковскими картами проходят в две стадии. Сначала авторизация — банк проверяет, что нужная сумма есть на карте, и блокирует ее. Затем клиринг — банк списывает деньги.

При обычном платеже картой между авторизацией и клирингом практически нет паузы.

При платеже с холдированием вы решаете, когда провести клиринг. Банк списывает деньги не сразу, а по вашей команде.

Как включить холдирование

Холдирование включается на стороне Банка 131. Все ваши платежи могут проходить или с холдированием, или без него (тогда сумма платежа будет списываться автоматически, сразу после авторизации).

Если хотите проводить платежи с холдированием, напишите вашему менеджеру в Банке 131.

Деньги замораживаются на карте на 5 дней. Если до конца этого срока вы не спишете их и не разблокируете, деньги спишутся автоматически.

Если вам нужно, чтобы деньги после окончания срока холдирования не списывались, а разблокировались, напишите менеджеру в Банке 131.

Cценарий платежа c холдированием

В этот момент можно подключить виджет платежной формы.

Схема платежа с холдированием

На этой схеме показан платеж с холдированием, со стартом сессии отдельно от платежа, на сервисе с сертификатом PCI DSS (без виджетов).

Что такое холд по банковской карте? Срок холдирования в Сбербанке

В статье рассмотрим, что такое холд. Если человек привык контролировать операции со своим банковским счетом (это удобнее осуществлять в интернет-банке), то, наверняка, он обращал свое внимание на то, что после произведения оплаты по карте соответствующая денежная сумма со счета не списывается, а замораживается (резервируется) банком в течение одно или нескольких дней.

Причем размер доступного баланса по банковской карте ровно на замороженную сумму уменьшается. Ту сумму, которая временно заблокирована на счету клиента, в банковской терминологии называют «холдом по карте», а операция ее резервирования именуется холдированием.

Основные понятия

Английский глагол to hold в переводе означает «держать», «удерживать». Это резервирование определенной суммы денежных средств на карточном счете клиента до подтверждения финансовой операции либо отсутствия подтверждения в сроки, установленные банком.

На профессиональном языке подобную операцию именуют холдированием, а среди владельцев пластиковых карт распространены такие синонимы данного термина, как: замораживание, блокирование, hold-перевод, резервация и т.д. Наиболее правильным будет, если каждый из подобных синонимов будет употребляться вместе с ключевым словом: временное. Назвать такой процесс можно по-разному, однако суть при этом не изменяется.

Суть процесса

Большинство владельцев банковских карт считают (либо вовсе об этом не задумываются), что после того, как они расплатились в магазине средствами с карты через пос-терминал, деньги сразу же списались с их расчетного счета. В реальности же, факт оплаты – это то начало множества операций, которые в сочетании имеют название «транзакция» по банковской карте. В этом процессе участвуют банк-эквайер, обслуживающий торговую точку (которому принадлежит пос-терминал), банк-эмитент, выпустивший карту, и промежуточное звено – платежная система, которая соединяет вышеуказанные банки в единую «цепочку».

Почему эти деньги не списываются сразу?

Все дело здесь заключается в алгоритме взаимодействия всех банковских организаций, которые являются участниками транзакции с платежной системой. Как правило, сведения по всем карточным платежам в ТСП в конце рабочего дня пересылают в банк-эквайер, и на основании полученных данных формируются клиринговые файлы (информация на списание, которые выступают финансовым подтверждением проведенных операций), и далее эти файлы поступают в банк-эмитент посредством платежной системы. Только после этого это финансовое учреждение списывает деньги с расчетных счетов, т.е. холд по банковской карте прекращается.

Автоматическое снятие

Если финансовое подтверждение в банк-эмитент по конкретной операции не поступило, то через некоторые время, установленное банком, холд снимается автоматически – финансовые средства размораживаются и снова становятся доступны владельцу банковской карточки.

Итак, уже было сказано, что в большинстве случаев владелец карты после совершения той или иной покупки считает оплату приобретенных товаров или услуг состоявшимся событием, однако на практике случаются и неприятные ситуации, при которых банковскому клиенту приходится разбираться с тем, что такое холд, более углубленно.

Подводные камни

В соответствии с основными правилами, установленными платежными системами, банк обязан проводить списание по реквизитам, указанным в полученных клиринговых файлах. В случае, если они с реквизитами авторизации не совпадают, происходит списание с карточки за счет холда. Таким образом, получается, что платеж списан и денежные средства остались заблокированными. А банковский клиент при запросе на балансе видит минус обоих денежных сумм. Проблема разрешается только со временем, когда заблокированная финансовая сумма не находит подтверждения и размораживается.

Подобная ситуация может возникать при запоздалом получении банком-эмитентом файлов по клирингу. Холдирование при этом уже снято, но при получении реквизитов на процедуру списания, банк производит расходную транзакцию. При недостаточной сумме денежных средств на счете, баланс карты уйдет в минус, то есть случится так называемый неразрешенный овердрафт. Чтобы не допустить подобного незапланированного «ухода баланса в минус», полностью обнулять банковский счет на карте не следует: на нем всегда должна храниться некоторая свободная сумма денег.

Не расход, а резервирование

Помимо этого, может произойти и другая неприятная ситуация при покупке, когда блокируется одна денежная сумма, а подтверждающие файлы поступают на другую, меньшую либо большую, тогда с расчетного счета будет списано именно данное количество средств. Такое часто происходит вследствие особенностей конвертации, когда платежи осуществляются в другой валюте, нежели та, которая показана на счету банковской карты (покупка в иностранном интернет-магазине или непосредственно за рубежом). Это обусловлено тем, что обменный курс может меняться с момента начала холда до полного списания финансовых средств.

Сроки, на которые устанавливается период холдирования

Если говорить конкретно о сроке холдирования в «Сбербанке», то он составляет максимум 30 дней.

Временное резервирование расчетного счета или денежной суммы

Данная операция и является ответом на вопрос, что такое холд. В то же время она становится довольно популярной услугой, которую предлагает все большее количество банков. Это очень удобный инструмент, который позволяет ускорить получение номера р/с без посещения банковской организации и передачи документации. В России услуга функционирует относительно недавно, а в мире уже давно пользуется большим спросом.

Полученный номер после бронирования банковского счета может указываться в тексте соглашения с партнерами и в прочих документах.

Временное резервирование суммы может принимать форму заявки, которая подается в онлайн-режиме. Целью этой операции является заблаговременное получение реквизитов расчетного счета в финансовой организации.

После оформления банк выделяет время, на протяжении которого клиент должен прийти для передачи требуемого пакета документов и получения расчетного счета.

В представленной статье рассмотрено, что такое холд.

Как мы принимаем оплату и делаем возвраты

Калькулятор

переплаты

по ОСАГО

Ваш стаж (полных лет)

Если у вас было ДТП

Результат может отличаться в зависимости от наличия ДТП по вашей вине.

Калькулятор

переплаты

по ОСАГО

Текущий класс водителя (КБМ)

Калькулятор

переплаты

по ОСАГО

ВНИМАНИЕ!

Ваша скидка на ОСАГО должна быть 45 %!

Например при базовой стоимости полиса в 8 200 рублей, ваша цена должна быть 5 200 р. — экономия бы составила 3000 р.

Калькулятор

переплаты

по ОСАГО

Скидка на ОСАГО больше, чем Вам полагается.

Калькулятор

переплаты

по ОСАГО

Ваш КБМ соответствует стажу.

Приветствую, это Иван из КБМки. Сегодня я расскажу про то, как мы принимаем оплату и делаем возвраты. В конце отвечу на популярные вопросы.

Оплата проходит через сервис приема платежей Яндекс.Касса. При оплате мы используем холдирование.

Что такое холдирование?

Таким же способом блокирует средства на вашей карте Букинг и другие популярные сервисы бронирования отелей.

Если вдаваться в детали, то происходит это таким образом:

Частые вопросы, которые нам задают

Как быстро происходит возврат

Возврат делается автоматически, как только мы получаем уведомление от РСА о том, что КБМ не снижен.

Получил чек возврата, но не вижу поступления

Поступления скорее всего не будет, как и уведомления о приходе средств, так как по факту средства не списывались. В детализации может быть так, что операции как будто не было.

Какой срок возврата?

Отмена холда обычно происходит практически мгновенно. Но может быть задержка в зависимости от вашего банка.

Вот как процесс оплаты проходит в разных банках

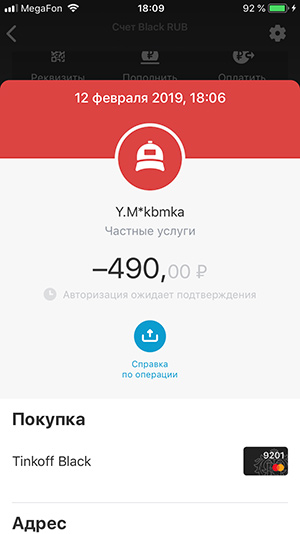

Тиньков

После оплаты у платежа видно пометку «Авторизация ожидает подтверждения» и иконку часиков.

Баланс уменьшился на сумму услуги.

После осуществления возврата операция из детализации исчезла. Баланс увеличился на сумму услуги.

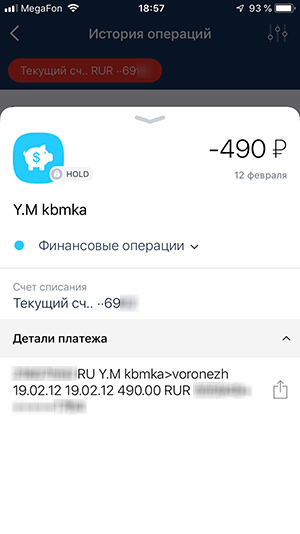

Альфа-банк

Вот так это выглядит в случае с «Альфой». Так же видим знак hold и замочек.

Баланс уменьшился на сумму услуги.

После возврата, аналогично предыдущему банку, операции нет в детализации. Баланс увеличился на сумму услуги.

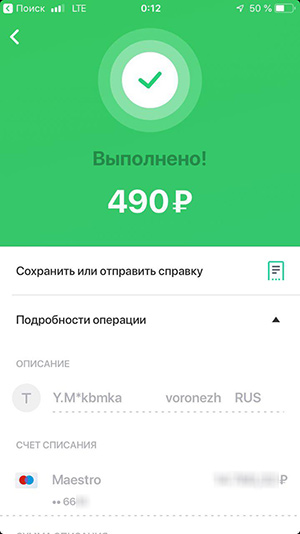

Сбербанк

Вот так оплата видна в «Сбере». Сходу не видно, что операция не подтверждена. Это можно увидеть только, если нажать на «Сохранить или отправить справку». И тогда будет виден статус — «Обрабатывается банком».

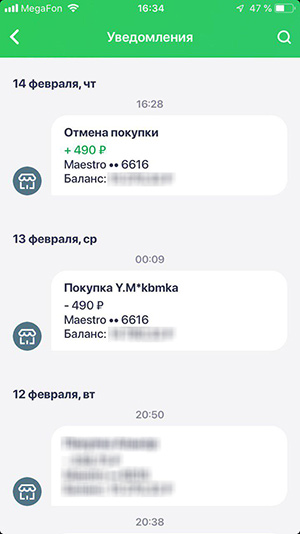

В сбербанке при отмене в уведомлениях видно, что операция была отменена

На удивление Сбербанк оказался самым информативным.

Калькулятор

переплаты

по ОСАГО

Ваш стаж (полных лет)

Если у вас было ДТП

Результат может отличаться в зависимости от наличия ДТП по вашей вине.

Что такое интернет-эквайринг?

Интернет-эквайринг – это популярная услуга банков по приему платежей и переводу денежных средств продавцу онлайн, через сайт. Операция может осуществляться любыми видами безналичных платежей: с пластиковых и виртуальных карт, с электронных кошельков, через интернет-банк.

Этот вид эквайринга используется для реализации товаров и услуг через интернет. Покупатель сможет производить оплату за несколько секунд. Операторы банка-эквайера строго следят за безопасностью платежей и защитой платёжных данных клиента. Поэтому этот способ платежей вызывает больше доверия у клиентов, чем переводы на карту.

Особенности интернет-эквайринга

В отличие от других видов безналичных расчетов картами, интернет-эквайринг работает для всех категорий бизнеса: ООО, ОАО, ИП, самозанятых.

Как выбрать интернет-экваринг

Критерии выбора выгодного интернет-эквайринга:

Преимущества и недостатки интернет-эквайринга

Главные преимущества интернет-эквайринга:

Покупателей привлекает возможность получить кешбэк, поэтому они предпочитают онлайн-способы оплаты товаров.

Минусов у услуги практически нет:

Как работает интернет-эквайринг

Порядок работы интернет-эквайринга следующий:

На практике операция совершается за несколько минут.

Обеспечение безопасности платежей

Платежи через интернет-эквайринг полностью безопасны. Это гарантируется протоколами безопасности PCIDSS. Политика банков и платежных сервисов предусматривает строгое соответствие всех операций стандартам 3d Secure. Операции подтверждаются одноразовыми паролями, поступающими в виде смс-сообщений или push-уведомлений.

Как подключить интернет-эквайринг

Подключить интернет-эквайринг можно через банк или платежный сервис (ЮKassa, КИВИ, Robokassa, Единая касса, Paykeeper).

Проверку работы нужно сделать со всех рабочих устройств: с сайта, мобильного приложения. Подключиться можно самостоятельно или вызвать специалистов, которые профессионально произведут все предварительные работы на вашем оборудовании.

Тарифы интернет-эквайринга

Стоимость интернет-эквайринга зависит от банка или платежного сервиса, набора предоставляемых услуг.

Комиссия банка находится в диапазоне 1,0–4,0% с операции. При оплате через платежные агрегаторы стоимость услуги может составлять до 10,0%.

Величина комиссии зависит от сферы деятельности бизнеса, величине оборота, региона осуществления деятельности.

Когда выгодно открыть мерчант-аккаунт за рубежом

Мерчант-аккаунт может быть открыт как в российском, так и в зарубежном банке. Большинство представителей бизнеса открывают счета в наших банках.

Открытие мерчант-счета за границей может быть выгодно для компаний, осуществляющих поставку товаров или услуг за рубеж. Такими счетами часто пользуются представители электронного бизнеса (игровые сайты, онлайн-казино, форекс-брокеры). Операции не подлежат валютному контролю, денежные средства на счет поступают мгновенно, уменьшаются налоговые расходы.

Как открыть мерчант-счет в зарубежном банке

Чтобы открыть мерчант-счет в зарубежном банке, сначала сравните условия, предлагаемые кредитными компаниями. Изучите тарифы, от чего они зависят, какие есть возможности их снижения, какие потребуются документы.

После выбора банка отправьте в него заявление на открытие счета вместе с необходимыми документами. Далее заключается договор и производится настройка сайта.

Часто задаваемые вопросы

Интернет эквайринг – что это такое простыми словами?

Простыми словами – это услуга, по подключению к оплате за покупку на сайте онлайн, которую предоставляют бизнесу банки или платежные сервисы. Оплачивать на сайте можно не только банковскими картами, но и другими безналичными способами.

Что такое мерчант-аккаунт?

Мерчант-аккаунт представляет собой счет компании в банке-эквайрере, куда поступают деньги при оплате картами через интернет. Он является промежуточным, с него невозможно производить операции, пока деньги не потупят на основной счет получателя. Он открывается для того, чтобы проверить, что плательщик точно не откажется от покупки. Срок блокировки денег на счете составляет от 2 до 14 дней.

Что значит холдирование денежных средств?

Это временная блокировка средств на карте до поступления информации от банка-эквайера. Такая услуга бывает необходима, например, чтобы проверить фактическое наличие товара у продавца. После его подтверждения, средства «размораживаются» и уходят получателю.

Формирование чека при холдировании (заморозке) денежных средств при интернет‑продаже: как правильно реализовать схему?

Основной род деятельности фирмы «Торговля розничная лекарственными средствами в специализированных магазинах (аптеках)». Продажа лекарственных средств дистанционным способом, на данный момент, запрещена, поэтому было решено реализовать возможность оплаты разрешенного ассортимента товаров (мин. вода/косметика и т.д.) на сайте через интернет.

Планируется реализация схемы интернет-эквайринга, при которой в момент оплаты клиентом на сайте денежные средства с клиента не будут списаны, а лишь захолдированы (заморожены). Списание денежных средств со счета клиента для зачисления на расчетный счет фирмы будет произведено после того, как клиент получит товар в торговой точке.

Прошу сориентировать, как следует поступать в нашем случае:

• Мы должны пробивать первый чек (с признаком способа расчета: предоплата100%) в момент заморозки у клиента денежные средства, а второй (с признаком способа расчета: полный расчет с учетом аванса) в момент выдачи товара?

• Мы должны формировать два чека в момент выдачи товара?

• Мы должны формировать чек (с признаком способа расчета: полный расчет с учетом аванса) при выдаче товара и потом, (предоплата100%) при поступлении денежные средства на счет Компании?

• Мы должны формировать 1 чек (с признаком способа расчета: полный расчет безналичными/электронными) в момент выдачи товара, без формирования второго чека?