Гросс итоги в чеке что это

Что необходимо знать о необнуляемой сумме прихода

Среди реквизитов чека, который формирует онлайн-касса, есть обязательные и дополнительные. Один из дополнительных реквизитов, которые формирует ККТ — необнуляемая сумма прихода. АТОЛ расскажет, что это такое, зачем она нужна и когда необнуляемая сумма все-таки может обнулиться.

Что такое необнуляемая сумма прихода

Необнуляемая сумма прихода — дополнительный реквизит в отчете о закрытии смены. Его нет в списке обязательных реквизитов, поэтому касса может его не печатать. У большинства кассовых аппаратов есть функция формирования необнуляемой суммы прихода. Однако при желании в настройках ККМ можно отменить печать необнуляемой суммы прихода.

Необнуляемая сумма прихода фиксирует значение всей выручки, которая была проведена через кассовый аппарат с момента его подключения. Проведенные на кассе возвраты не влияют на этот показатель. Необнуляемая сумма прихода — динамичная, она меняется после каждой приходной операции.

Названия реквизита в настройках каждой кассы могут быть разными, так как в законодательстве нет его строгого поименования. Можно встретить варианты «необнуляемая сумма прихода», «необнуляемый итог» или «гросс-итог».

Зачем нужен этот показатель

До появления онлайн-касс отчетность по ним велась в специализированном журнале кассира-операциониста. Каждая касса формировала Z-отчет, в котором находился реквизит «показания суммирующих счетчиков». Реквизит был нужен для заполнения журнала, а именно — граф о выручке на начало и конец дня. Рассчитывалась дневная выручка, а также выручка за отчетный период (например, для налоговой инспекции). После появления нового закона 54-ФЗ журнал кассира-операциониста стало можно не заполнять, так как все отчетные операции выполняются автоматически и отправляются в ФНС.

Тем не менее, некоторые компании по-прежнему требуют от своих сотрудников-кассиров вести журналы с отчетами (в бумажном или электронном формате). Чтобы верно заполнить их, требуется значение необнуляемой суммы прихода.

Почему сумма «необнуляемая»

У каждого фискального накопителя есть свой ресурс работы. Он ограничен количеством записей и сроком действия (13 или 36 месяцев). На скорость заполнения ФН влияет количество проводимых на кассе операций и торговля подакцизными товарами. Как только ФН заполняется, требуется заменить его на новый и перерегистрировать онлайн-кассу. Это можно сделать онлайн, без визита в ФНС. Сам заполненный ФН нужно хранить в течение 5 лет. После перерегистрации у кассы начинается «новая жизнь», необнуляемая сумма начинает отсчет заново.

Перерегистрация ККТ необходима не только по причине заполнения фискального накопителя и его смены. Пройти регистрацию заново придется, если сменится адрес установки кассы, наименование организации, где она используется. Так что если касса была продана, новый хозяин не увидит в чеке необнуляемую сумму прихода прежнего владельца, это значение будет равно нулю.

Что такое зарплата гросс и нет

И почему их так называют

В вакансиях можно встретить зарплату гросс — ее еще называют зарплатой «грязными» — и зарплату «чистыми» или «на руки».

Gross и net — английские термины. Гросс (gross — валовый, общий) — зарплата до удержания налогов, нет (net — чистый) — после удержания. В бухгалтерии соответственно: «зарплата начисленная» и «зарплата к выдаче». В статье разберемся, зачем так пишут и что скрывается за этими терминами.

Что такое зарплата гросс и почему ее указывают в вакансиях

Ответ простой: зарплата гросс больше, для кандидатов она выглядит привлекательно. Это на собеседовании они узнают, что из суммы в вакансии компания будет каждый месяц удерживать налог.

Как налоговый агент, компания ежемесячно платит за работника налог на доходы физических лиц — НДФЛ: удерживает 13% из зарплаты гросс и отправляет их в бюджет. Налогоплательщик в этой ситуации — работник. Для удобства работников и для того, чтобы налоги гарантированно поступили в бюджет, их автоматически удерживает работодатель.

Общая ставка НДФЛ — 13%, может быть больше.

Работодатель платит страховые взносы на обязательное пенсионное, медицинское и социальное страхование.

Основные тарифы взносов, которые платит работодатель

| За что | Тариф |

|---|---|

| Пенсионное страхование | 22% |

| Медицинское страхование | 5,1% |

| Страхование на случай временной нетрудоспособности и в связи с материнством | 2,9% |

| Страхование от несчастных случаев и профессиональных заболеваний (зависит от вида деятельности) | 0,2—8,5% |

Это общий тариф — 30,2%. Некоторые работодатели платят взносы по пониженным тарифам. Так, государство снизило тарифы для малого и среднего бизнеса, некоммерческих организаций, благотворительных фондов, ИТ-компаний.

Страховые взносы в зарплату гросс не входят, в вакансиях их не указывают. Работодатель платит взносы из своих средств.

Если вы рассматриваете вакансию как исполнитель по гражданско-правовому договору, то от вознаграждения гросс, если именно оно указано в договоре, отнимайте свой налог на доходы или налог на профессиональную деятельность, если вы самозанятый.

Что такое зарплата нет и как ее посчитать

Зарплата «чистыми» — это сумма после удержания НДФЛ. Как правило, с работника удерживают НДФЛ 13%. Посчитать зарплату нет, зная зарплату гросс, просто: надо умножить гросс на 0,87.

НДФЛ может быть больше 13%.

С 2021 года ввели ставку НДФЛ 15% для доходов свыше 5 млн в год.

Например, генеральный директор получает 1 млн рублей гросс в месяц. Если директор работает с начала года, с января по май с его зарплаты бухгалтерия будет удерживать 13% НДФЛ, а с июня, когда доход превысит 5 млн, — 15%.

Если директор устроился на работу с 1 августа, а до августа в этом году не работал, его зарплата за год составит 5 млн. Повышенную ставку к его зарплате применять не будут.

Если директор до того, как устроился на работу в августе, получал другой доход, облагаемый НДФЛ, например дивиденды, работодатель удержит у него 13%. Оставшуюся сумму НДФЛ с дохода, превышающего 5 млн в год, рассчитает налоговая инспекция. Директор получит налоговое уведомление и должен будет доплатить НДФЛ.

Указать в такой высокооплачиваемой вакансии точную зарплату нет невозможно.

Несколько сотрудников с одинаковой зарплатой гросс могут получать разную зарплату нет, даже если все платят НДФЛ по ставке 13%. Это не ошибка.

Из зарплаты могут удерживаться алименты или задолженность по исполнительным листам — в результате «на руки» у должника получится меньше, чем у работника без долгов. Еще есть ситуации, в которых работник может уменьшить налог или вернуть деньгами на свой счет. Это называется налоговый вычет.

Налоговые вычеты, которые уменьшают НДФЛ:

Чтобы получить налоговый вычет, работник должен иметь на него право по закону и подать заявление в налоговую или работодателю. Процедура зависит от вида вычета.

Стандартный налоговый вычет предоставляется на детей и на самого налогоплательщика, если он относится к определенной категории, например инвалидам или ветеранам.

Стандартный вычет работник может получить у работодателя. Для этого нужно написать заявление и приложить к нему документы, например копии свидетельств о рождении детей и другие.

Подробно о том, как получить стандартный вычет, можно прочитать в статье «Документы для стандартных вычетов».

Если работник не получил стандартные вычеты у работодателя, он вправе по окончании года взять справку 2-НДФЛ и подать заявление о получении вычетов и возврате налога в налоговую инспекцию.

Социальные вычеты, вычет на приобретение или строительство жилья и вычет за инвестиции зависят от расходов работника. Налог уменьшат или вернут в зависимости от того, сколько работник потратил на эти цели. Расходы нужно подтвердить документами. А вычет предоставят в пределах установленных государством лимитов.

Как победить выгорание

Что входит в зарплату и что проверить в трудовом договоре

Зарплата складывается из всех выплат в пользу работника: оклада, премии, доплат и стимулирующих надбавок, компенсаций. Зарплату устанавливают трудовым договором.

В разных компаниях свой состав заработной платы. Один работодатель платит только оклад, второй каждый месяц платит премии, в третьей компании можно рассчитывать только на годовой бонус, если достигнуть определенных показателей. В зарплату могут входить оплата жилья, бесплатные обеды, собственная продукция и другие натуральные формы дохода.

Все части, которые полагаются работнику, работодатель должен перечислить в трудовом договоре. Зарплату в трудовом договоре укажут только гросс.

Иногда размер составных частей зарплаты заранее определить невозможно. Например, будет меняться надбавка за опыт работы, сотруднику не всегда положены доплаты за работу в ночное время или премии.

В этих ситуациях работодателю достаточно установить оклад и перечислить переменные части зарплаты в трудовом договоре или сослаться на коллективный договор или локальный акт, например положение об оплате труда. С текстом этих документов работника должны ознакомить до того, как он подпишет трудовой договор.

Как найти выгодное предложение, если указана зарплата гросс и нет

Прежде всего нужно выяснить, какие зарплаты указаны в вакансиях, если в них таких уточнений нет.

Допустим, что Петр не имеет права на стандартные вычеты по НДФЛ.

Первое предложение выгоднее.

Если в вакансии или уже в трудовом договоре указана зарплата гросс и работодатель не предоставил расчеты, можно посчитать зарплату нет самостоятельно. Самое простое — зарплату гросс умножить на 0,87. Это будет приблизительно зарплата чистыми.

Можно посчитать точнее.

Алексей сравнивает две вакансии технолога. В одной предлагают зарплату 60 000 Р гросс, в другой — 58 000 Р чистыми.

Вторая вакансия выгоднее.

Как увеличить чистый доход. Это получится сделать только за счет налоговых вычетов по НДФЛ. Изучите, на какие вычеты у вас есть право:

Напрямую у работодателя, без участия налоговой, можете получить только стандартные вычеты. Напишите заявление и приложите документы. Но сумма вычета будет небольшой.

Социальный и имущественный вычет, кроме вычета на благотворительность, можно получить у работодателя. Но прежде нужно оформить в налоговой инспекции уведомление о праве на данные вычеты.

Инвестиционный вычет можно получить только в налоговой инспекции.

Наибольшую выгоду дают вычеты на крупные суммы, например на приобретение жилья. С уведомлением инспекции о праве на вычет можно долго получать зарплату без удержаний НДФЛ.

Необнуляемая сумма прихода в онлайн кассе что это?

Необнуляемая сумма, это тоже самое, что раньше в Z-отчетах называли «Показания суммирующих счетчиков». Она увеличивается с каждым пробитым чеком и показывает, сколько всего денежных средств прошло через онлайн-кассу.

Ирина Александровна, потомственный бухгалтер.

Как оформлять документально, зависит от применяемого у работодателя порядка документооборота. Как правило, все изъятия денежной массы из онлайн-кассы или выдача разменных денег перед началом смены производятся из общей кассы предприятия по приходным и расходным ордерам. Они и являются подтверждением изъятия или внесения. Инкассаторы тоже составляют документ при получении денег. Так что вам остается сохранять все подтверждающие документы. Но я знаю, что многие предприятия по-прежнему ведут книгу кассира-операциониста. Это не является нарушением, и если вам так удобнее или привычнее, то вы вправе ее вести.

Ирина Александровна, потомственный бухгалтер.

Здравствуйте. А в каких случаях на кассе атол необнуляемая сумма прихода может обнулиться, помимо случая, когда фискальный накопитель полностью занят и как это делается?

Обнуление происходит в случае перерегистрации кассового аппарата, например при реорганизации компании. Кроме того, это происходит, когда фискальный накопитель вырабатывает свой ресурс.

ККТ подлежит перерегистрации в следующих случаях (п. 76 Регламента, утвержденного Приказом Минфина России от 29.06.2012 N 94н):

• замена фискальной памяти или накопителя фискальной памяти ККТ и программно-аппаратных средств, обеспечивающих некорректируемую регистрацию и энергонезависимое долговременное хранение информации;

• смена адреса места установки ККТ. К примеру, в случае передачи ККТ из одного обособленного подразделения в другое (письмо ФНС России от 12 октября 2012 г. № ЕД-4-3/17309).;

• изменение наименования организации или Ф.И.О. индивидуального предпринимателя;

• смена центра техобслуживания.

При снятии кассы с регистрации технический специалист центра обслуживания в присутствии представителя ИФНС должен составить акт о снятии показаний контрольных и суммирующих денежных счетчиков (п. 82 Регламента). Отметки о снятии ККТ, заверенные печатью налогового органа (п. 83 и 87 Регламента), проставляются в паспорте и учетном талоне кассы.

Чтобы необнуляемая сумма прихода в онлайн кассе обнулилась проводят так называемое техническое обнуление. То есть, вскрывают кассу, отсоединяют шлейфы фискального накопителя, через какое-то время снова их подсоединяют (либо полностью меняют фискальный накопитель). В результате, не уверен, что правильно выражусь счетчики у него программно сбрасываются. После этого касса начинает считать необнуляюмую сумму с нуля.

Что такое зарплата гросс и нет

Зарплата – двигатель, заставляющий людей искать новую работу. Довольно часто на собеседовании можно услышать непривычные слова «гросс» и «нет». Что это означает, и почему работодатели то и дело указывают зарплату «гросс», разберемся в статье.

Что такое зарплата гросс

Андрей находится в активном поиске работы. Основная причина – желание больше зарабатывать. Но он столкнулся с тем, что в вакансиях обещают одну зарплату, а на собеседовании озвучивают совсем другую. Однажды в телефонном диалоге с HR-специалистом он услышал понятие «зарплата гросс». Что это такое?

На собеседовании при обсуждении заработной платы можно услышать слова «гросс» и «нет». Но не стоит бояться незнакомых понятий – они лишь аналоги, пришедшие из английского языка, которые помогают понять, сколько денег соискатель получит на новом месте работы по итогам месяца.

Гросс (англ. gross – общий, валовой) – размер заработной платы до вычета всех налогов.

НДФЛ, который работодатель каждый месяц удерживает, составляет 13% от зарплаты. Многие ошибочно полагают, что налогоплательщиком является организация, в которой работаешь. Но на деле вы являетесь им, а бухгалтерия лишь обеспечивает своевременные выплаты в бюджет.

Если должность предусматривает какие-либо компенсации, например, за занятия спортом, питание или транспорт, то они также включаются в гросс.

Рассмотрим на примере. Если в вакансии обещано 50 тысяч рублей, а на собеседовании говорят о 43 500, то не удивляйтесь. Это вовсе не какой-то хитрый прием менеджера по набору персонала. Вам на встрече честно озвучивают сумму с вычетом подоходного налога.

По ставке НДФЛ за последний год произошли изменения:

Нововведение действует с 1 января 2021 года. Налогом облагается не сам вклад, а начисленные проценты. Общая сумма должна составлять 1 млн рублей и более.

Если доход превышает 5 млн рублей, то вы заплатите повышенный НДФЛ. Федеральный закон 372-ФЗ начал действовать также с 1 января 2021 года.

Многие считают, что 15% удерживается со всей суммы, превышающей 5 млн. Но это не так.

Рассмотрим пример: Иван устроился на работу в крупную компанию. За год он заработал 6 млн рублей. Это означает, что с дохода выше 5 млн, в данном случае – с 1 млн, он заплатит 15%. А с оставшейся суммы, 5 млн, бухгалтерия удержит стандартные 13%. В итоге, заработав 6 млн гросс, после уплаты налогов на руки Иван получит 5 200 000.

Карта «Халва» – универсальный банковский инструмент. Используйте свои средства, получая кешбэк с покупок или открывая вклады под выгодный процент. Или обратитесь к заемному лимиту и покупайте товары в рассрочку, оплачивайте услуги и снимайте наличные. Оформите карту «Халва» в пару кликов, и курьер доставит ее, куда вам будет удобно!

Что такое зарплата нет

Зарплата нет (англ. net – чистый) – сумма, которую получает работник после уплаты НДФЛ. В народе это называют «чистые деньги» или «деньги на руки».

Какую зарплату указывают работодатели и соискатели

Очень часто недопонимание между соискателями и работодателями происходит на фоне указанного уровня заработной платы. Причина в том, что у каждого разный взгляд на рассчет.

Как правило, люди, ищущие работу, указывают в резюме ту сумму, которую хотели бы получать на руки.

Андрей отметил уровень дохода на половину выше того, который получал на прежнем месте работы. Именно эту сумму он бы и хотел видеть на своей зарплатной карте ежемесячно. Но половина вакансий ему не подходила, так как заработная плата нет выходила меньше ожидаемой.

Мужчина задумался: когда он искал работу в прошлый раз, работодатели сразу указывали оклад с учетом вычета налогов. Неужели появились какие-то новые правила?

Возможно, так совпало, что ранее Андрей не сталкивался с подобным. Не существует никаких правил, диктующих формат указания дохода. Каждый работодатель оформляет вакансию на свое усмотрение.

Зарплата гросс является точной суммой, которую начальство в праве указать в должности. Ведь работник зарабатывает всю сумму, а работодатель, являясь налоговым агентом, делает обязательные отчисления.

Указывая нет, руководство упрощает поиск будущему работнику и избавляет его от дополнительных подсчетов. Так претендент сразу видит, сколько он получит на руки, и уровень его дохода выглядит яснее.

При этом многие работодатели идут навстречу своим сотрудникам, добавляя НДФЛ сверху и округляя итоговый заработок.

Почему руководству удобнее указывать зарплату гросс

Причина в том, что у сотрудника помимо НДФЛ из зарплаты могут вычесть дополнительные проценты. Например, если он является должником перед банком, или ежемесячно отчисляет алименты из своего заработка.

Следовательно, руководство не может заранее назвать точный уровень дохода каждому. Заработок коллег с одинаковой зарплатой гросс может отличаться.

Андрей нашел работу, которая устроила его по уровню дохода. Со временем он ближе познакомился с коллегой и узнал, что его заработок меньше, хотя их зарплаты одинаковые. А все из-за того, что сослуживец выплачивает алименты.

Как посчитать зарплату нет

Жизненные обстоятельства бывают разные, поэтому никто лучше вас не знает, какие дополнительные отчисления или надбавки вам полагаются.

Если в вакансии указана зарплата гросс, то существуют способы, помогающие спрогнозировать ваш будущий доход нет.

Это самый легкий способ. Уже сразу после этого вопроса вы сможете отсеять неподходящие вакансии и сэкономить время. Если вы хотите зарплату нет 70 тысяч рублей, а в вакансии она указана гросс, то не стоит тратить время на диалог с работодателем.

Это простое математическое действие поможет сразу увидеть, сколько вы получите на руки. Например, 50 000*0,87= 43 500 – именно такой доход вы будете иметь при зарплате 50 тысяч рублей.

Но стоит учитывать, что такой способ подходит, только если вам не нужно производить дополнительные отчисления, и не полагаются какие-либо вычеты.

Есть ряд вычетов, которые уменьшают ставку НДФЛ:

Как это работает

Например, детский вычет позволяет уменьшить вашу налоговую базу для дальнейшего расчета НДФЛ от остатка.

Рассмотрим на примере: у Марии есть двое детей – 4 и 7 лет. Ее доход гросс составляет 40 тысяч рублей. На каждого ребенка ей полагается вычет 1 400 рублей. В итоге расчет ее зарплаты нет выглядит следующим образом:

40 000 – ((40 000 – 2800)*0,87) = 35 164 – именно такую сумму она получит на руки;

40 000 – (40 000*0,87) = 34 800 – такой оклад она получала бы без вычета на детей.

При трудоустройстве предоставьте в бухгалтерию заявление на вычет и необходимые документы.

Подать заявление на вычет никогда не поздно. Если вы подали документы в середине года, например, в августе 2021 года, то бухгалтерия вернет вам сумму за весь год, начиная с января 2021 года.

Какая зарплата выгоднее: гросс или нет

Многие задумываются: что же выгоднее – отталкиваться от зарплаты гросс или нет при поиске работы?

Мы уже упоминали, что НДФЛ – это обязательный налог, который вы бы все равно платили самостоятельно, получая зарплату гросс на руки. Для удобства за сотрудника подоходный налог платит его организация.

Но что важнее: знать доход гросс или нет?

Одни полагают, что это не имеет большого значения для работника. А другие уверены – отталкиваться нужно именно от гросс.

Правы и те, и другие.

Подоходный налог – это лишь очередной расход, который заранее закладывается в вашу зарплату. По мнению многих, логичнее отталкиваться от суммы, получаемой на руки.

Но помимо НДФЛ в течение месяца вы совершаете много расходов, например, платите за квартиру, мобильную связь, интернет, кредиты, ГСМ и т.д. И не включаете их в свою зарплату, прежде чем назвать ее объем. Поэтому гросс в полной мере отражает те деньги, которые вы получаете за свой труд.

При этом, рассчитывая вам пособия, государство отталкивается от суммы гросс. Именно гросс влияет на величину выплат, если они зависят от размера зарплаты.

Знать оклад нет тоже важно, т.к. это заранее поможет спрогнозировать ваши расходы. Поэтому в идеале необходимо помнить обе цифры – вашу зарплату гросс и нет. Так вы возьмете под контроль затраты и придете к более осознанному потреблению.

Зарплата гросс на руки: бывает ли такое

Алексей при поиске работы столкнулся с предложением получать зарплату гросс на руки. Такая инициатива работодателя хоть и звучала привлекательно, но все же насторожила мужчину. Ему казалось, что в этом есть подвох.

Сомнения не напрасно посетили его. Вы тоже должны насторожиться, если вам предлагают всю сумму на руки. По-другому это называется «зарплата в конверте».

Почему лучше отказаться от этого предложения:

Скорее всего, работодатель планирует заключить с вами договор гражданско-правового характера. Он значительно отличается от трудового договора. И эти отличия не несут никаких преимуществ для сотрудника.

Компания работает недобросовестно. Дело в том, что работодатель должен проводить отчисления за своих работников. Помимо НДФЛ уплачиваются взносы в Пенсионный фонд, в Фонд социального страхования, Федеральный фонд обязательного медицинского страхования и оформляется страховка от несчастных случаев. Также некоторые категории работников получают дополнительные надбавки за тяжелые условия труда.

Итоговая сумма получается внушительной. Но чем больше работников числятся неофициально, тем меньше расходов несет компания.

Даже договор ГПХ не освобождает от подоходного налога. Работодатель, который в рамках договора числится как заказчик, все равно обязан вычесть 13% от вознаграждения за работу. Поэтому уверения, что у вас получится избежать уплаты НДФЛ, ошибочны.

Недобросовестные заказчики услуг могут с легкостью расторгнуть с вами договор, выплатить только часть суммы или вовсе оставить вас без денег за проделанную работу.

Не нужно думать, что договор гражданско-правового характера – это один сплошной минус для работника. Существуют объективные случаи, когда договор ГПХ действительно необходим. Но, если вы ищете постоянное место работы со стабильным заработком и социальной защитой, то стоит поискать компании, которые строго соблюдают трудовое законодательство.

Чем прозрачнее процедура начисления доходов, тем это лучше для работника. Зарплата нет позволяет эффективнее планировать свои будущие траты. Но не стоит ошибочно полагать, что зарплата гросс – что-то ненужное. Именно она показывает вашу ценность как специалиста на рынке труда и отражает реальные доходы.

Распространенные ошибки касс Меркурий и их исправление

Российский производитель Incotex Electronics Group выпускает более 800 типов оборудования: счетчики электроэнергии, осветительные системы, видеокамеры, тахографы, устройства для отображения информации (дисплеи) и др. Торговое оборудование — одно из ведущих направлений компании. В линейке представлен большой выбор моделей бюджетных кнопочных касс и фискальных регистраторов Меркурий. ККМ этого бренда используются преимущественно в разъездной торговле, столовых, закусочных, ларьках и на других объектах мелкой розницы с невысокой проходимостью.

Самые распространенные ошибки касс Меркурий возникают в результате неправильного обращения с аппаратом, некорректных настроек и несоблюдения правил эксплуатации, предусмотренных производителем. С какими проблемами могут столкнуться пользователи и как их решить, рассмотрим в статье.

ККТ Меркурий от Инкотекс: официальный сайт и характеристики

Автономные кнопочные онлайн-кассы Меркурий позволяют автоматизировать расчеты с покупателями в соответствии с требованиями Закона № 54-ФЗ. Кассовые аппараты этого бренда входят в бюджетную категорию и считаются самыми дешевыми на рынке — на момент публикации цены начинаются от 5 700 рублей.

С линейкой ККТ Меркурий можно ознакомиться в разделе «Каталог» на официальном сайте Инкотекс. Основные преимущества оборудования:

Кассовые аппараты Меркурий 115Ф, 180Ф и 185Ф подходят для реализации маркированной продукции, например, в обувных магазинах. Сканер подключается через micro-USB. Для интеграции через стандартный USB-разъем потребуется переходник.

Кассы от Инкотекс кодируют ошибки цифровыми комбинациями. Ниже рассмотрим самые распространенные из них.

Ввод номенклатуры в ККТ

Обучение работе на ККТ

Техническое сопровождение

Как исправить ошибку 478 на кассе Меркурий

Согласно Закону № ФЗ-54, кассовые аппараты должны передавать информацию ОФД в режиме реального времени. Исключение — субъекты, работающие в местностях, отдаленных от сетей связи. При потере соединения с интернетом, кассы переходят на автономный режим работы, то есть записывают данные на фискальный накопитель (ФН), но не отправляют их ОФД. В таком формате разрешается работать не более 30 дней. По истечении этого срока работа блокируется, на экране кассы Меркурий появляется ошибка 487 и уведомление «Время автономной работы кассы истекло».

Как исправить ошибку 478 на кассовом аппарате Меркурий

Проблема может возникать по двум причинам:

И в одном, и в другом случае касса блокируется, но замена ФН и обращение в сервис не потребуются. После восстановления доступа к Сети данные автоматически отправятся ОФД, и касса будет работать в привычном режиме. Но для начала необходимо выполнить диагностику:

Если в результате диагностики не выявлено проблем, необходимо проверить качество соединения с интернетом.

Настройка интернет-соединения

На любом кассовом аппарате Меркурий устранение ошибки «478» предполагает одинаковый порядок действий. Если ККМ подключается к Сети с помощью SIM-карты (GSM), необходимо убедиться, что баланс не ушел в минус. Если лицевой счет пополнен, можно перейти к настройке связи:

Для настройки Wi-Fi необходимо:

Создание новой сети:

Если причина — в неправильных настройках связи с ОФД, необходимо действовать следующим образом:

После перезагрузки аппарата ошибка «478» должна исчезнуть. Если этого не произошло, следует проверить, нет ли перебоев в работе интернета со стороны провайдера. Также причина может быть в неисправности сетевого оборудования.

Проблема соединения с ОФД может быть связана со сбоями на сервере оператора (например, он перегружен или на техобслуживании). В этом случае пользователь увидит на дисплее уведомление с кодом «434». Когда ОФД устранит неполадки, связь будет восстановлена, и непереданные чеки автоматически отправятся на сервер.

Не открывается смена: как исправить ошибку «474» на кассе Меркурий

Ошибка «474» на кассовом аппарате Меркурий появляется вследствие некорректного завершения предыдущей смены. По окончании рабочего дня оператор формирует соответствующий отчет о закрытии. При подсчете чеков могут возникать «зависания», когда касса не реагирует на нажатия. В этот момент некоторые пользователи перезагружают устройство, хотя это действие не рекомендовано, поскольку отчет о закрытии не сформирован.

На следующий день, когда кассир попытается открыть смену, он увидит на экране ошибку «474» и уведомление «Смена закрыта». Проблему можно устранить без обращения в сервисный центр — собственными силами. Для этого требуется зайти в техсброс и удалить записи в журнале продаж:

Если это не помогло, придется форматировать flash-накопитель, но эту процедуру рекомендуется доверить специалистам по обслуживанию кассовой техники. Та же процедура показана, если на кассе Меркурий сбой в файловой системе — ошибка «025». Если форматирование не дало результатов, придется заменить Data Flash или обновить конфигурацию ККМ.

Ошибка «453» на кассе Меркурий и другие сбои ФН: устранение проблем

Обычно проблема с кодом «453» возникает при попытке открытия новой смены на ККМ после закрытия архива отслужившего ФН. Кроме этого, могут быть следующие причины:

Иногда ошибка «453» на кассе Меркурий возникает из-за несовместимости аппарата и установленного ПО. Для обновления формата фискальных данных необходимо заранее указать корректировки на предыдущей прошивке, а затем осуществить переход на следующую версию. Если проблема не исчезла, рекомендуется «откатить» систему до заводских настроек, уточнить место установки оборудования и снова перерегистрировать оборудование, указав в качестве причины «Изменение реквизитов». Суть этого способа заключается в последовательном внесении корректив с перерегистрацией после каждого действия. ФН при это менять не нужно (если не истек срок его работы).

Другие способы устранения ошибки «453» на кассовом аппарате Меркурий:

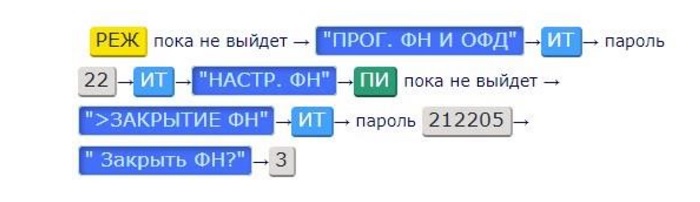

Если накопитель отслужил свой срок, необходимо заменить его на другой, предварительно закрыв архив следующей комбинацией клавиш:

Комбинация «212205» — это пароль закрытия ФН Меркурий.

При обнаружении неполадки рекомендуется известить об этом ОФД, с которым заключен договор обслуживания.

Ошибка «450» в Меркурий может свидетельствовать о том, что ФН неисправен или отсутствует связь ККТ с ФН. Устройство рекомендуется отнести в сервисный центр для диагностики. Возможно, просто «отходит» кабель подключения ФН, и замена накопителя не потребуется.

1. Задай вопрос нашему специалисту в конце статьи.

2. Получи подробную консультацию и полное описание нюансов!

3. Или найди уже готовый ответ в комментариях наших читателей.

Как устранить ошибку «066» на кассовом аппарате Меркурий

Если текущая смена продолжается более 24 часов, возникает ошибка «066». Чтобы продолжить работу в штатном режиме, на кассовом аппарате Меркурий нужно провести гашение, то есть закрыть текущую смену. Как сделать гашение при ошибке «066» на кассе Меркурий:

Касса выпустит отчет о закрытии, после чего можно открывать новую смену.

С таким сбоем чаще всего сталкиваются круглосуточные магазины и кафе. Для них оптимально закрывать смену каждые 23 часа, иначе регулярные задержки спровоцируют еще большие проблемы в системе.