Что влияет на золото

Золото как защитный актив: что нужно знать о рынке драгметаллов

В группу драгоценных (благородных) металлов входят золото, платина и серебро, палладий, а также осмий, родий, иридий и рутений. Все они обладают качествами, которые выгодно отличают их от других металлов. Эти металлы не ржавеют, не подвержены коррозии и очень привлекательно выглядят. Кроме того, это редкие металлы из-за низкого содержания в земной коре и сложности добычи. Все это и делает их драгоценными.

Золото больше всего ценят как инвестиционный металл и сырье для ювелирных изделий. Незаменимо оно для создания национальных резервов. Золотые слитки могут храниться практически вечно и при этом совершенно не портиться. Золото великолепно проводит электричество и применяется в промышленности там, где требуются сочетание долговечности и высокой проводимости — например в особо точных приборах.

Палладий и платина чаще используются в автомобильной промышленности как важный компонент автокатализаторов. Катализаторы помогают снижать уровень выбросов токсичных веществ в атмосферу. Платина также популярна среди ювелиров.

Серебро выделяется тем, что его в равной степени можно причислить как к драгоценным, так и к промышленным металлам. Как драгоценный металл серебро популярно среди инвесторов. Его можно купить в виде слитков, монет, через обезличенные металлические счета или ETF. В качестве промышленного металла серебро применяется в электронике, медицине, химии, в военной промышленности, при производстве зеркал и солнечных батарей.

Кто покупает и продает драгметаллы

Где торгуются драгметаллы

Драгоценные металлы торгуются в основном на товарных биржах. На них покупают и продают, главным образом, фьючерсы, опционы и другие производные инструменты на драгметаллы. Золотодобытчики часто используют разные рыночные инструменты, чтобы застраховать — захеджировать — свою прибыль от незапланированного изменения цен. Самые известные и основные биржи, на которых можно торговать драгметаллами, это:

Особое место на рынке драгоценных металлов занимает Лондонская ассоциация рынка драгоценных металлов (London Bullion Market Association; LBMA). В нее входит более 150 компаний по всему миру — трейдеры, производители, добытчики и обогатители, компании, обеспечивающие хранение и перевозку драгоценных металлов.

Эта организация управляет рынком драгоценных металлов, гарантирует его стабильность, устанавливает международные стандарты и многое другое. Кроме того, LBMA ежедневно устанавливает спотовые базовые цены на золото, серебро, платину и палладий. Расчет цен осуществляется независимыми третьими лицами через электронные аукционные площадки. Получаемые цены — признанные эталонные цены на драгоценные металлы.

Кроме бирж, драгметаллы обращаются на

Кроме того, существует вторичный рынок драгметаллов. На нем торгуются переработанные отходы промышленного производства и металла, полученного из устаревшей техники — так называемый лом.

1. Состояние финансовых рынков. Золото традиционно является защитным активом — золото покупают во время нестабильности на рынках, в экономике и при росте инфляции. И наоборот — чем сильнее растут финансовые рынки, тем привлекательнее становятся рисковые активы и тем меньшим спросом пользуется золото и серебро.

Иногда это взаимоотношение не срабатывает. К примеру, в случае значительного падения рынка акций инвесторы могут начать продавать золото, чтобы покрыть убытки на фондовом рынке.

2. Процентные ставки. Если центробанк повышает ставку, акции и облигации начинают приносить больше доходности. Драгметаллы же не приносят процентного дохода и полезны инвесторам только в контексте роста цен. Соответственно, спрос на них начинает падать.

3. Резервы. Отличительной особенностью рынка золота является активное участие центробанков в торгах, покупающих металл для резервов. Действия центральных банков могут оказывать решающее влияние на рынок золота.

4. Состояние экономики. Поскольку серебро, платина и палладий часто используются в промышленности, их цены сильно зависят от ситуации в экономике. Снижение темпов роста в экономике ведет к падению спроса на драгметаллы со стороны компаний и тем самым ведет к снижению цен на драгметаллы. Дешевеют металлы и при изменении конъюнктуры на рынке.

В последнее время платина начала сильно уступать палладию по динамике цен. За 2019 год цены на палладий выросли на 60%. За это же время прирост по платине составил всего 22% и сейчас платина стоит вдвое дешевле палладия.

Причина лежит в том, что платина используется в катализаторах для дизельных автомобилей, а палладий — с бензиновым. После дизельного скандала с Volkswagen, разразившегося осенью 2015 года, сильно упал спрос на дизельный транспорт, а вместе с ним — и на платину.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее

Привет ребята и девчата! Сегодня будет раскрытие ОДНОЙ и ГЛАВНОЙ причины роста/падения цен на желтый металл. Сохраните этот пост в избранное, так как после его прочтение вы будете сечь в золоте на 100% и никакие статьи в прессе, написанные глупышами из РБК или Канальями типа Мовчана больше не смогут повлиять на ваши инвестиционные решения.

Этот пост — логическое завершение моего первого топового поста ЗОЛОТАЯ лихорадка — шанс или ловушка?

Всем кто так ждал нового поста и долбил мне в личку, сообщаю: не хотел писать продолжение, обиделся… МАЛО ПЛЮСОВАЛИ!

Ну а теперь ближе к делу! Вспомним основные лже-тезисы по золоту:

Золото — это индекс страха (перепутали с VIX)

Золото — это страховка от инфляции (не слышали про TIPS?)

Золото — это диверсификация (от чего?)

Золото — это отрицательно коррелирующий с рынком акций товар, поэтому держите его в портфеле — любимейший аргумент финансовых консультантов и приверженцев портфельной теории (это неправда, сейчас золото сейчас ходит синхронного с SP500, а почему — читайте ниже)

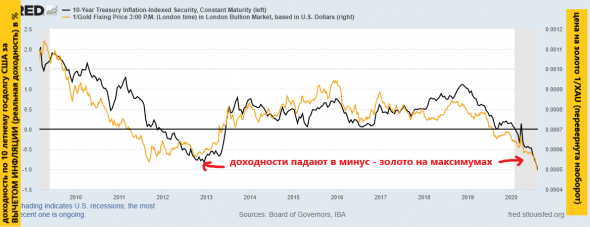

Так вот все выше — полуправда или бред! Единственный фактор, влияющий на цену, это… ВНИМАНИЕ!!

Реальная доходность гособлигаций США.

Для всех, кто это уже где-то слышал, но не мог проверить, а также для тех, кто не мог эту информацию отфильтровать из информационного шума, краткое обьяснение:

Все это создает для рынков капитала идеальную платформу для парковки каких угодно сумм и их ДОХОДНОСТЬ выступает БЕНЧМАРКОМ для всех других классов активов (гособлигаций других стран, акций при оценке по DCF, инвестиционных проектов и т.д.)

Для золота это — примерно минус 0,4% годовых (Будем исходить из комиссии за хранение золота в крупнейшем ETF SPDR Gold Shares (GLD), в котором хранится желтого металла на миллиарды долларов). По факту для крупных держателей, таких как ЦБ, отрицательный кэрри может быть очень низким, в районе 0,1% годовых.

Так вот, на рынке «парковки денег» золото конкурирует с лидером этого рынка — гособлигациями США. В силу очевидных причин, цену на услугу парковки диктуют именно казначейки, а не золото как таковое.

Какая же цена на хранение денег в гособлигациях США?

Цена постоянно колеблется, и сейчас составляет ок. ПЛЮС 0,72% годовых.

Инфляция

У гособлигаций США тоже есть стоимость владения, и по факту она тоже иногда бывает отрицательной, как и у золота, если принимать во внимание размер инфляции. Например, при доходности Treasuries в 1%, а инфляции в 10% — реальная доходность казначеек будет около МИНУС 9%. При таких условиях уже для каждой бабульки будет очевидно, что в золоте с его минус 0,4% копить гораздо выгоднее.

Для мира финансов же бенчмарком доходности за вычетом инфляции служат TIPS (облигации казначейства США за вычетом инфляции), то есть пресловутая реальная доходность.

1. В какую сторону развернется CPI (сейчас непонятно, что впереди — инфляция или дефляция)

2. На каком уровне закрепятся доходности 10Y Treasuries. (Уже была попытка пробить уровень 1% и, возможно, это будет потолком на годы вперед)

Развязка этой истории повлияет серьезнейшим образом и на рынок акций (потому что через безрисковую ставку Treasuries оцениваются все акции, как и вообще все активы в мире)

У меня уже есть идея, куда пойдет инфляция, о чем постараюсь рассказать позже. Следите за обновлениями в моем Telegram (Кликаем сюда).

Major Drilling

Capital Drilling

Boart Longyer

Perenti

Orbit Garant

GEODRILL

FORACO

Swick Mining

Нужен ваш ответ в комментах, стоит ли публиковать инвест-тезисы по акциям зарубежными, или ни у кого просто-напросто нет технической возможности инвестировать туда? или пишите в ЧАТЕ Telegram с мной, Димой Зеленым t.me/chat_s_Dimoi_Zelenim и подписывайтесь на канал.

А также, на досуге, всем начинающим советую ознакомиться, как нас дурят такие прогнозисты как Андрей Мовчан: «ЗОЛОТАЯ лихорадка и КАНАЛЬИ»

Зависимость цены золота от процентных ставок

Деньги должны работать, иначе накопления постепенно обесценятся в результате инфляции и принесут убыток. Золотой металл не подвержен времени в отличие от бумажной валюты: он не портится, не теряет в цене и обладает покупательской способностью к росту, даже не будучи вложенным в активы или пущенным в обращение другим способом. Иными словами, благородный металл можно хранить в чулке или под матрацем и при этом не стремиться его инвестировать, чтобы не потерять капитал. Каждый инвестор сам решает, вложить средства в золото или иные активы, приносящие быстрый доход. Важным фактором в принятии решения выступает реальная процентная ставка, поскольку она прямым образом влияет на цену золота.

Золото неудобно для существующей в настоящее время экономической модели. Это обусловлено особенностью металла: во времена стабильности, у инвесторов нет стимула держать его у себя, поскольку вариант приумножить капитал, пустив средства в оборот, более притягателен. В то же время, при малейших признаках упадка экономики, ситуация кардинально меняется: инвесторы стремятся выкупить золотые активы и пережить кризисное время в условиях относительной безопасности, которую предоставляет металл. Это влияет на стоимость золота, в то время как Центральные банки не могут изменить ситуацию в ту или иную сторону искусственно.

Именно эта особенность драгметалла в итоге привела во времена Великой депрессии к волевому решению Теодора Рузвельта выкупить у населения золото и запретить владеть им физическим лицам. В условиях кризиса финансовые структуры не могли ускорять рост экономики и бороться с безработицей в США. Требовались деньги, однако владельцы не торопились выводить его на рынок, обезопасив собственные накопления, но в ответ получили сильнейшую дефляцию. Цены на товары падали, производство снижалось, что вызывало рост безработицы и, в свою очередь, новый виток уменьшения спроса, который снова тянул за собой снижение цен и сокращение производства. Этот процесс получил название «дефляционная спираль», чтобы выйти из нее, нужно было увеличить денежную массу и дать ее людям. Инвесторы не стремились в условиях кризиса тратить или вкладывать средства, поскольку покупательская способность золота росла самостоятельно, без внешних усилий.

Тогда благородный металл объявили негибким экономическим инструментом и обвинили в затягивании Великой депрессии. Отмена золотомонетного стандарта и наращивание массы бумажных денег, не привязанных к золоту, смогли решить проблему.

Инфляция: польза или вред

Бумажные деньги помогли побороть сильнейший экономический кризис, однако у них есть существенный недостаток. При допечатывании определенного количества валюты, она постепенно обесценивается. А поскольку наращивание денежной массы — процесс перманентный, то и инфляция тоже постоянно присутствующий экономический фактор. Центральные банки даже не пытаются свести ее значение к нолю, вместо этого устанавливая максимальную планку, которую стараются не превышать.

Это связано с тем, что каждый участник экономической деятельности, привык к инфляции и учитывает ее при выстраивании стратегии. Поэтому финансисты и инвесторы привыкли к тому, что бумажная валюта, в отличие от золота, должна постоянно быть в обороте, чтобы нивелировать обесценивание. Их вкладывают в депозиты, ценные бумаги, недвижимость, участвуют в игре на бирже, чтобы не дать обесцениться капиталу.

Если же инфляция упадет до ноля, у вкладчиков пропадет стимул инвестировать средства, следовательно, снизятся темпы экономического роста государства. Поэтому умеренный, прогнозируемый и контролируемый уровень инфляции полезен для экономики и поощряется Центробанками. В отличие от бумаги, золото не может предоставить финансовым структурам необходимый уровень обесценивания, поэтому от него вынуждены были отказаться.

Золото: деньги или полезный актив для страховки инвестиций

Современная экономическая модель не воспринимает золото как деньги. Сегодня металл в основном используются для защиты сбережений от рисков в инвестиционном портфеле или как резервный актив Центробанков. В качестве меры стоимости товаров и услуг золото не рассматривается, однако это не совсем верно. Фактически, деньги нельзя ассоциировать с конкретным металлом, бумажной валютой или другим материальным воплощением. Деньги — это в первую очередь блага, которые можно приобрести за их стоимость, ключевая составляющая экономических отношений. Исходя из этого определения, золото ничем не хуже другого финансового актива с покупательской способностью: если оно соответствует необходимым критериям, которые предъявляются к деньгам, то никакая государственная или финансовая структура не может лишить металл этого статуса.

Деньги обладают разными формами. Для наглядности можно привести аналогию с агрегатными состояниями воды. В современной экономике преобладает «парообразное» состояние — кредитные средства, которые перемещаются со счета на счет виртуально согласно кредитным отношениям сторон, минуя фазу физического воплощения. Бумажная валюта — «жидкость», которая изменяет форму в соответствии с уровнем инфляции. Однако наиболее устойчивым является «твердое» состояние денег — в форме физического золота или другого благородного металла. При любом катаклизме экономики инвесторы стремятся «парообразную» массу денег конденсировать и превратить в надежный лед металла. Поэтому Центральные банки, несмотря на отрицание его роли в качестве денег, хранят 20–25% от массы добытого мирового золота как резервные активы.

Влияние процентных ставок на цену золота

Умеренная спрогнозированная инфляция выгодна для роста экономики. В то же время во время политических или финансовых потрясений, инвесторы стремятся переложиться из бумажных денег в физическое золото. Эти два факта необходимы для осознания механизма влияния процентных ставок на стоимость драгоценного металла.

Инфляция необязательно должна привести к пропорциональному увеличению стоимости желтого металла. Поведение инвесторов зависит от разницы между процентной ставкой и численным выражением обесценивания денег. Если возможна прибыль, при вложении средств в другие финактивы и риск потери капитала минимален, вкладчики не будут тратиться на покупку благородных металлов. Это связано с тем, что золото не приносит ощутимого постоянного дохода и требует расходов на хранение. С другой стороны, когда процентные ставки по альтернативным драгметаллам активам не могут перекрыть уровень инфляции, тогда риск их покупки неуместен, и инвесторы обращаются к золоту.

Таким образом, цена благородного металла резко повышалась при снижении процентных ставок до ноля или отрицательных величин. Особенно эта тенденция проявилась в 70-ые прошлого и первое десятилетие текущего века. Сегодня зависимость сохраняется: вкладчики начинают инвестировать в золото при искусственном снижении процентных ставок, поскольку даже минимальный уровень инфляции снижает их до отрицательных значений, превращая любые вложения в высоко ликвидные активы бессмысленными. Эта зависимость четко прослеживается при сравнении динамики цены золота с реальными американскими процентными ставками по шестимесячным облигациям, межбанковским кредитам сроком овернайт и банковским кредитам надежным заемщикам.

Итоги

От золотого стандарта отказались, золото демонетизировано. Несмотря на это, металл продолжает выполнять функцию надежного монетарного средства в кризисных ситуациях, однако правительства стран могут в любой момент нарастить объем денежной массы, тем самым распределяя издержки схлопывания ажиотажа на оформление займов на всех, даже на тех, кто не участвовал в кредитовании, а занимался сбережением денег. Однако тенденция рынка такова, что не все люди, у которых есть капитал, стремятся безвозмездно помогать экономике. Инвесторы напротив, скупают золото, чтобы сохранить сбережения. Причем первыми в очереди покупателей благородных металлов стоят Центральные банки, стремящиеся защитить собственные активы.

От чего зависит цена золота: ТОП-5 факторов

Если игроки рынка ценных бумаг для прогноза развития ситуации мониторят положение дел определенных компаний, то, чтобы сориентироваться на рынке золота, необходимо учесть всю совокупность влияющих факторов — позиции альтернативных инвестиционных активов, политическую ситуацию в мире и целый ряд макроэкономических факторов.

Далее мы рассмотрим главные механизмы влияния на цену золота, степень их воздействия на рынок драгметаллов и прогнозируемые сценарии развития ситуации вокруг желтого металла.

Инфляционные процессы

Воздействие инфляции на цену золота реально, но его степень сильно преувеличена. Инвесторы-новички ошибочно предполагают, что если в Соединенных Штатах обесценивается доллар, то желтый металл непременно должен начать дорожать.

В действительности, на длительном временном промежутке между инфляционными процессами и ценой драгметалла нет устойчивой связи.

Об этом свидетельствует приведенный ниже график, на котором отражена инфляционная кривая и динамика золотого рынка.

Отсутствие корреляционной зависимости объясняется следующими причинами:

Впрочем, инфляция инфляции рознь. И если обычное обесценивание национальной валюты не влияет на удорожание золота, то существуют инфляционные процессы, которые стимулируют рост цены драгметалла. Здесь все зависит от уверенности инвесторов в будущем. Если инфляция происходит одновременно с относительным экономическим подъемом, то инвестиционный оптимизм перевешивает защитные инстинкты и желание спрятаться в антикризисных активах. Однако, когда ситуация в экономике плачевна и сопровождается инфляционными процессами, то опасения вкладчиков приводят к росту спроса, а значит и цены на золото.

Изменчивость котировок валют

Вместе с ведущими мировыми валютами, включая американский доллар, золото входит в список главных резервных активов. Когда позиции одной из денежных единиц ослабевают относительно других, то желтый металл также дорожает по отношению к обесценивающейся валюте. Приведенный ниже график наглядно иллюстрирует, как зависит кривая цены золота (желтый цвет) от долларового индексного показателя относительно корзины из шести главных мировых валют (белый цвет).

Опасность глобальной рецессии

Основным фактором угрозы и неопределенности для инвестирования является вероятность начала военных действий. Если такая опасность воспринимается инвесторами, как данность, то лучшей и самой надежной защитой для имеющихся капиталов является золото. Войне всегда сопутствуют повышенные расходы, снижение покупательной способности национальных валют, эмиссия ничем не обеспеченных бумажных денег, нестабильность политики и экономики. Все это способствует неконтролируемому росту цен.

Так, в ноябре 2019 года во время военной конфронтации между Южной и Северной Кореей был дан старт следующей динамике золотого рынка, отраженной на графике ниже:

Ликвидация одного из генералов армии Ирана, Сулеймани, и дальнейшее развитие военного конфликта в данном регионе привели к следующим изменениям цен на золото:

Уровень ключевых процентных ставок

Уровень процентных ставок сильно влияет на цену золота. Драгоценный металл сам по себе не является источником прибыли. Поэтому он испытывает жесткую конкуренции со стороны других фондовых активов, предлагающих потенциальный регулярный доход, таких как государственные и корпоративные облигации и ценные бумаги компаний, предполагающие получение дивидендов.

Здесь наблюдается обратная зависимость — если прибыль по акциям или облигациям увеличивается, то, скорее всего, динамика золота будет вялой или отрицательной. И наоборот — когда доходность бумажных активов падает, наблюдается рост цены золота.

Так, в начале 2000-ых годов, когда Федеральная Резервная Система США боролась с кризисом экономики и снижала ключевые ставки до практически нулевых значений, инвесторы предпочитали избавляться от приносящих низкий доход облигаций в пользу золота. Динамика золотого рынка стала восходящей. По такому же сценарию развивались события в 2018 году, что наглядно иллюстрирует представленная ниже графическая зависимость доходности десятилетних гособлигаций США и цен на золото:

Зависимость цены золота от спроса и предложения

Оценить данный фактор влияния на рынок золота сложнее всего. Институциональные инвесторы в драгметалл, такие как крупные биржевые фонды, МВФ и Центральные банки ведущих государств, сильнее всего воздействуют на золото. Финансовая политика данных структур меняет даже спрос на ювелирные украшения и производные от золота активы.

Обычный частный инвестор не в состоянии учесть всю совокупность действий и влияние этих крупных игроков из-за недоступности необходимой информации.

Если говорить о сбалансированности рынка драгметаллов в общих чертах, то структура спроса примерно в равных долях включает в себя инвестиционную составляющую и востребованность золота в ювелирной промышленности.

Бурно развивающиеся экономики Индии и Китая за последние двадцать лет стали крупнейшими потребителями золота, как в инвестиционных целях и для пополнения государственных золотовалютных резервов, так и с учетом частного потребительского спроса на ювелирные изделия. Это дополнительно стимулирует удорожание драгметалла на мировом рынке.

Рост золотовалютных резервов КНР, в тоннах

Рост золотовалютных резервов Индии, в тоннах

Заключение

Рост числа индикаторов и средств аналитики не всегда позитивно влияет на прибыль от инвестирования. После упразднения золотого стандарта само золото превратилось в альтернативу доллару, как инструмент безопасного вложения средств. С учетом сказанного, все фундаментальные причины, влияющие на предложение и востребованность драгметалла, а также его цену, можно легко поставить в зависимость от опасений, которые испытывает инвестор, будь то мелкий частный вкладчик или коммерческая, либо государственная структура. Опасения в данном случае связаны с ожиданиями относительно экономического развития, стабильности политической ситуации, устойчивости курсов валют, выполнения властями своих финансовых и иных обязательств и т.д.

5 фундаментальных факторов, влияющих на цену золота

Как правило, трейдеры связывают фундаментальный анализ с фондовым рынком, а не с золотом или валютами. Если фундаментальные аналитики фондового рынка следят за финансовой отчетностью определенных компаний, то аналитики на рынке золота для прогнозирования цен отслеживают макроэкономические факторы, политическую стабильность и конкуренцию со стороны инвестиционных альтернатив.

В этой статье приведено 5 макроэкономических параметров, так или иначе имеющих потенциал влиять на цену главного драгоценного металла. Материал взят с моего канала по финансам LTInvest.

Инфляция оказывает влияние на стоимость золота, но не такое сильное, как можно было бы предположить. Большинство начинающих инвесторов в золото уверены, что если в США растет инфляция, значит стоимость золота также должна пойти вверх, поскольку за унцию нужно будет отдавать больше раздутых инфляцией долларов. Однако в долгосрочной перспективе между инфляцией и ценами на золото нет сильной корреляции. Это видно из графика ниже, на котором показана динамика инфляции в США и цены на золото.

Подобное отсутствие сильной корреляции может объясняться двумя причинами:

а) золото – не сырьевой товар. То есть не потребляется промышленностью, как нефть или черные металлы, а значит реагирует на покупательскую способность валюты иначе, чем другие товары

б) в периоды роста экономики и фондового рынка золоту приходится «конкурировать» за доходность и внимание инвесторов. При это в такие периоды инфляция как правило находится на высоком уровне.

Следует отличать инфляцию, которая не вызывает роста цен на золото, от той, что его стимулирует. Критерием является доверие инвесторов. Если инфляция сопутствует периоду роста и оптимизма относительно будущего, уровень доверия, вероятнее всего, будет также очень высоким, что сделает золото относительно непривлекательной инвестицией. Однако, если слишком высокая инфляция сопровождает низкий уровень доверия и чрезмерные страхи, следует ожидать стремительного роста цен на золото.

Золото наряду с долларом США и другими резервными валютами является резервным рыночным инструментом. Поэтому, если курс одной из валют (например, доллара) снижается относительно остальных резервных валют, при этом сохраняется покупательная способность покупки золота остальными валютами, то логичным следствием является подорожание золота относительно подешевевшей валюты.

На графике видна обратная долгосрочная зависимость между индексом американского доллара США* (белая линия) и динамикой цен на золото (желтая линия).

* это индекс, рассчитываемый по курсу американского доллара относительно других мировых базовых валют

Война или угроза войны являются наиболее значительным (после кризисов на финансовых рынках) источником неопределенности для инвесторов. Золото лучше всего выполняет роль безопасной инвестиции в те моменты, когда инвесторы сильно напуганы, и война вполне может стать причиной возникновения на рынке таких условий. Кроме того, война связана и с рядом других факторов, способствующих росту цен, включая чрезмерные расходы, денежную эмиссию, политическую нестабильность и ослаблению валюты.

Пример 1: конфликт между Северной и Южной Кореей, произошедший 23 ноября 2019 года:

Пример 2 (из недавних событий): убийство иранского генерала Сулеймани и последующие события в регионе:

Золото чувствительно к процентным ставкам, поскольку оно не приносит текущего дохода и потому весьма чувствительно к альтернативам на фондовом рынке, которые предлагают потенциальный доход, таким как облигации или даже акции, приносящие дивиденды. Видна заметная, хотя и не идеальная, отрицательная корреляция: когда доходность облигаций растет, высока вероятность, что тренд золота будет боковым или даже нисходящим, в то время как снижение доходности, как правило, приводит к весьма позитивным движениям цен на золото.

Например, для борьбы с рецессией начала 2000-х годов ФРС опустила процентные ставки до очень низкого уровня, что заставило долгосрочных инвесторов уходить из низкодоходных облигаций и диверсифицировать свои портфели за счет золота. Это оказало хорошую поддержку и без того растущим ценам на золото. Похожая ситуация наблюдается и в последний период роста цен на золото с конца 2018 года. На графике показана динамика цен на золото (желтая линия) и доходность 10-летних гос. облигаций США:

Самый сложный фактор для оценки влияния на стоимость металла. Крупные инвесторы в золото, включая центробанки, МВФ и ведущие фонды, оказывают существенное влияние на рынок. Действия данных участников способны значительно изменить спрос на золотые ювелирные изделия и инвестиционные инструменты.

Учета действий этих крупных игроков (а десятки) – непосильная задача для рядового частного инвестора, не владеющего доступом к раскрываемой информации всех данных игроков.

Для общего представления о балансе рынка нужно знать, что бОльшая часть спроса на золото более или менее равномерно распределяется между инвестиционными инструментами и ювелирными изделиями.

В качестве примера ниже показано, что Китай и Индия (обладая бурным экономическим ростом) в течение последних двух десятилетий стали крупными приобретателями золота с целью инвестирования и создания резервов и, следовательно, оказали дополнительный стимул роста цен.

В заключение отметим, что увеличение количества индикаторов и аналитических инструментов не всегда положительно сказывается на доходности инвестиций.. Золото, после отмены привязки к нему американского доллара, играет роль альтернативной валюты и безопасных инвестиций. Учитывая это, все фундаментальные факторы, оказывающие существенное влияние на силы спроса и предложения, можно свести к одной основной проблеме: страху инвестора. Под инвестором можно подразумевать как ключевых игроков, так и мелких индивидуальных инвесторов, под страхом же подразумевается уровень доверия (или нехватку доверия) к росту экономики, политической стабильности, платежеспособности правительства и сбоям денежно-кредитной политики.

В качестве отправной точки для данной статьи использована глава 3 книги «Все об инвестировании в золото», авторы Д. Джагерсон и У. Хансен, написанной в 2011 году.

Буду рад вашей оценке, комментариям и дополнениям. Помимо полезных статей я также делюсь анализом компаний и практическим опытом семейных инвестиций на разных фондовых площадках мира в своем Телеграм-канале.