Что влияет на нетто премию

Расчет страховой премии

Расчет размера страховой премии — это исчисление суммы периодических выплат в пользу страховщика, которые совершает лицо, желающее застраховать собственное имущество или здоровье. Вычисления производят с учетом положений действующего законодательства.

Любой вид страхования предусматривает систему внесения платежей от застрахованного лица в пользу страховой компании. Пока денежные средства поступают от страховщика, действуют условия страховки.

Кратко объяснить, что такое страховая премия по договору страхования, можно следующим образом: это обязательный платеж, исчисленный с учетом тарифов, ставок и положений страхового договора. Своевременное внесение платы — это гарантия, что при наступлении страхового случая имущественные и нематериальные риски страхователя компенсируют в полном объеме.

Виды и особенности страховой премии

Виды страхового премирования классифицируют по следующим признакам:

По целевому назначению

Как высчитывается премия страхования

Порядок того, как рассчитывается страховая премия, определяется на общих основаниях. На величину платежей влияют несколько факторов:

Исчислением итоговой суммы платежей по страховке занимаются специалисты страховой компании. Рассчитать премию самостоятельно довольно сложно, так как каждая компания использует индивидуальные коэффициенты, скидки и надбавки.

Формула

Официальные сайты страховых компаний предлагают электронные калькуляторы, которые позволяют рассчитать величину страховой премии для конкретного случая. При начислении учитываются индивидуальные расчетные тарифы и коэффициенты, действующие у страховщика. Но порядок исчисления един — это формула расчета страховой премии, по которой работают все:

ПВ = МВ × БТ × ПК, где:

Тариф

Ключевой показатель, включаемый в расчет страховой премии, — это тариф. Он определяется как система ставок по страховому платежу, исчисленному с единицы страховой суммы или объекта страхования за определенный промежуток времени.

Тариф устанавливают не только в денежном выражении, но и в процентном соотношении. В отношении обязательных видов страхования тарифы устанавливаются на законодательном уровне. Эти тарифы считаются неизменными. Например, страховые взносы на ОПС — 22% (10% сверх лимита), ОМС — 5,1%, ВНиМ — 2,9% (0% сверх лимита).

Для отдельных видов обязательной страховки предусмотрен плавающий тариф. Например, страховая премия ОСАГО. Сумма выплат зависит от нескольких факторов:

В отношении добровольных видов страхования тарифные ставки регулируются страховыми компаниями. Поэтому страховка в одной фирме бывает дешевле, чем в другой. Например, страховые премии в сумме кредита, которые банк взимает в качестве страховки от неуплаты.

Скидки и надбавки

На размер премиальных платежей по страховке влияет не только тариф. В системе начислений используются специальные поправочные коэффициенты — это бонусы, скидки и надбавки, устанавливаемые для каждого случая страхования.

Простой пример: гражданин желает застраховать дом от пожара. При наличии противопожарной системы безопасности в помещении компания-страховщик сделает значительную скидку при расчете премиальных сумм. Ведь противопожарная система повышает уровень защиты и снижает риски наступления страх. случая. В то же время, если в доме старая проводка — это основание для применения надбавки при расчете премиальных. То есть при повышенном риске платеж увеличивается.

Кто уплачивает вознаграждение

Прежде чем определить категорию плательщика, разберемся в видах вознаграждений по страховке. Речь идет о таких понятиях, как страховая премия и страховая выплата. Премиальные транши — это плата за то, что страховщики застраховали объект. Например, гражданин платит компании-страховщику, чтобы его дом, машина или здоровье были застрахованы. А вот страховая сумма — это платеж, который выплачивает компания-страховщик при наступлении несчастного случая. Например, если дом сгорел, машину угнали или гражданин попал в аварию.

Обратите внимание на то, чем отличаются страховая премия и страховая сумма по договору. Премиальные платежи направлены на оплату услуг страхования. Они являются обязательным условием действия страховки. Если премии не уплачены, страховая компания расторгнет договор и откажет в предоставлении услуг по страховке. В то же время страховая сумма — это компенсация, и она не гарантирована. Обязанность по ее уплате возникает только при наступлении страхового случая, закрепленного условиями договора страхования.

Следовательно, страховая премия — это сумма, уплачиваемая страхователем — лицом, которое желает застраховать имущественные и нематериальные риски. Сумму выплачивает страховщик — компания, которая оказывает услуги страхования по договору.

Форма оплаты и возврат страховки

Способ перечисления премиальных выплат по страховке определяется условиями договора. Допустимы следующие варианты оплаты:

Помимо форм оплаты, условиями договора предусматриваются периодичность платежей. Например, оплатить страховку можно полностью, если внести всю сумму страховых премий на расчетный счет страховщика. Некоторые виды страхования предусматривают периодические платежи (например, ежемесячные или ежеквартальные транши).

Отдельные виды страхования предусматривают возможность возврата премиальных выплат. Например, если условия действия договора страхования прекращаются. Правила актуальны для страхования кредитов. Если заемщик досрочно погасит кредит, по которому оформлена страховка, то часть денег вернется в семейный бюджет. Для этого требуется подать заявление в компанию, застраховавшую кредит. Порядок возврата страховки прописан условиями договора страхования.

Нетто премия в страховании

Часть страхового взноса, используемая для покрытия страховых платежей по конкретному виду страхования за определенный временной промежуток, называется нетто-премией. Ее величина находится в непосредственной зависимости от развития риска. Параметр может соответствовать рисковой премии при планомерном развитии опасностей.

Для чего используется и на что влияет?

Часть страховой премии предназначается для компенсационных выплат, целью которых является покрытие ущерба. Ее величина определяется параметром нетто-премии, являющейся составляющим элементом брутто-премии. Формирование нетто-премии осуществляется по риску и страховой надбавке. Определение величины по риску производится при помощи актуарных расчетов, учитывающих раздел страховой математики. Для идентификации значения используются сведения о причиненном ущербе за прошлый период.

Параметр соответствует произведению частоты наступления страхового случая за выделенный период и средней величины нанесенного ущерба. При его определении в расчет включаются причиненные страхователю убытки, полученные в результате обстоятельств, отнесенных к категории страхового случая за весь выделенный временной период, подлежащий анализу. Частота ущерба рассчитывается частным числом общего количества ущерба в наблюдаемом их множестве и числом входящих в него наблюдаемых единиц. Средний размер ущерба определяется частным его общей суммы и числа случаев ущерба. Все параметры учитываются за выделенный временной промежуток, интерпретируемый как наблюдаемый.

Из каких элементов состоит?

Страховой взнос определяет среднюю величину нетто-премии, что обуславливает положительные и отрицательные отклонения параметра. Для его компенсации в размер рисковой премии включается гарантийная надбавка, применяемая для стабилизации показателя. Его структура формируется в соответствии с видом страхования и его предметом. В имущественном и личном страховом продукте, она состоит из разных составляющих элементов. Нетто-премия имущественного страхования определяется рисковой премией и стабилизационной надбавкой. Для личного страхования характерен актуарный расчет, в котором учитывается рисковая премия и накопительный взнос. В некоторых ситуациях учитывается гарантирующая надбавка.

Как производятся расчетные операции?

Нетто-премия актуальна для страховых операций, предметом которых являются имущество, здоровье и жизнь человека. Она соответствует разнице общей суммы страховой премии и агентского или брокерского вознаграждения. Премия необходима для обеспечения страховой защиты от возможного ущерба. В нее не включается та ее часть, расходование которой предназначено для покрытия прочих расходов. В страховании жизни параметр интерпретируется разницей первоначальной страховой премии и суммы выплаченных страхователю дивидендов в случае, если выгодополучателем они были использованы на оплату премиальных платежей по полису страхования жизни. Ожидаемая величина нетто-премии определяется по формуле:

Нетто-ставка представлена процентом, отображающим вероятность убытка. Параметр рассчитывается соотношением причиненного ущерба к совокупной страховой сумме застрахованных объектов. Величина ущерба определяется частным общей суммы ущерба и числом зафиксированных подобных случаев. Все значения учитываются за наблюдаемый период.

Для повышения надежности защиты по решению страховщика, в расчете может быть учтена рисковая надбавка. Она не может быть меньше величины стандартного отклонения параметра убыточности, примененного к страховой сумме. Учет значения в расчетах увеличивает вероятность того, что собранных денег в ракурсе страховой премии будет достаточно для произведения компенсационных выплат за понесенный страхователем ущерб в результате наступления страхового случая. Расчет нового значения премии будет выглядеть суммой базовой нетто-премии и страховой надбавки.

Параметр рисковой надбавки необходимо учитывать в расчетах при выявлении определенных закономерностей факта ущерба, нанесенного застрахованному объекту в результате случайных событий в прошлом периоде. На основании статистической информации можно заранее спрогнозировать убыточность. Анализируя параметры, следует не допустить диагностических ошибок, заключающихся в обработке сведений не в полном объеме, а также недостоверностей прогноза, выраженных в невозможности повторения прошлого в будущем периоде. Во избежание недостоверностей и завышения суммы платежа, применяется среднестатистическое значение величины, определяемое по нескольким временным эпизодам.

Заключение

Таким образом, ожидаемую величину нетто-премии можно определить, зная размер страховой суммы и значение нетто-ставки. При этом нетто-ставка является процентом, отражающим вероятность убытка (ущерба). Эта вероятность рассчитывается на основе соотношения ущерба к совокупной страховой сумме застрахованных объектов. Чистая же нетто-премия определяется в ходе актуарных расчетов, для которых необходимо знание статистических данных за прошлые периоды, в том числе частоту наступления страховых случаев и средний ущерб от них.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Что такое брутто-ставка и как она рассчитывается

Возможно, слова «нетто» и «брутто» ассоциируются у вас исключительно с торговлей или логистикой. Но в страховании тоже встречаются подобные термины. Mafin Media простыми словами рассказывает об одном из них — брутто-ставке.

Что это такое

Брутто-ставка (не путать с брутто-премией) — полный размер страхового взноса в пересчете на единицу страховой суммы. Этот показатель учитывает объем страхования, характер страхового риска и все возможные финансовые нагрузки, которые закладывает в оплату своих услуг страховая компания (СК).

Обычно при расчете брутто-ставки (также называемой тарифной ставкой или страховым тарифом ) за единицу страховой суммы принимается 100 рублей. Чаще всего ставка выражается в процентах к этой сумме.

Страховой тариф определяется с помощью актуарных расчетов на основании двух ключевых компонентов:

Что учитывается при формировании страхового тарифа

При расчете брутто-ставки любого страхового продукта СК руководствуется несколькими ключевыми правилами:

Прибыльность. Доходы со страховых операций должны покрывать текущие и будущие расходы страховщика и формировать страховые резервы.

Соразмерность. Величина тарифа должна адекватно соответствовать вероятности ущерба.

Доступность. Размер ставки необходимо соотносить с покупательской способностью. Излишне высокие тарифы могут сделать полис невыгодным для страхователя.

Стабильность тарифов. Чем дольше страховщику удается сохранять ставку неизменной, тем больше доверия у страхователей вызывает такая компания.

Как выглядит формула брутто-ставки

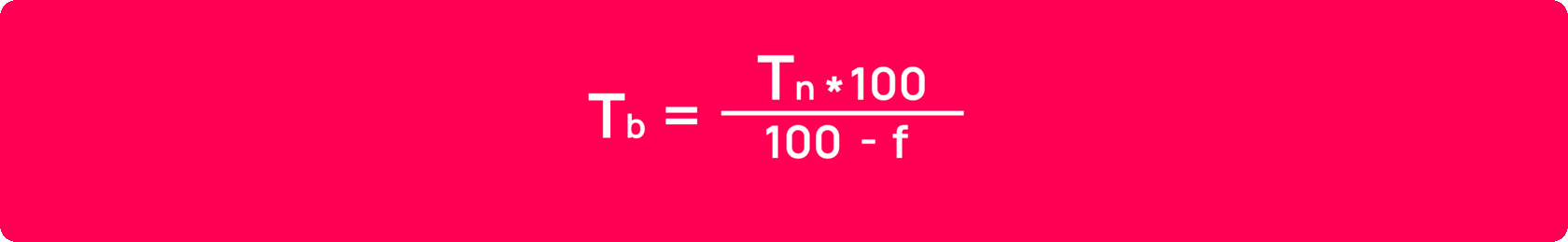

Брутто-ставки в разных видах страхования могут рассчитываться по-разному. Вот один из обобщенных вариантов формулы для определения страхового тарифа:

f — страховая нагрузка, выраженная в процентном соотношении.

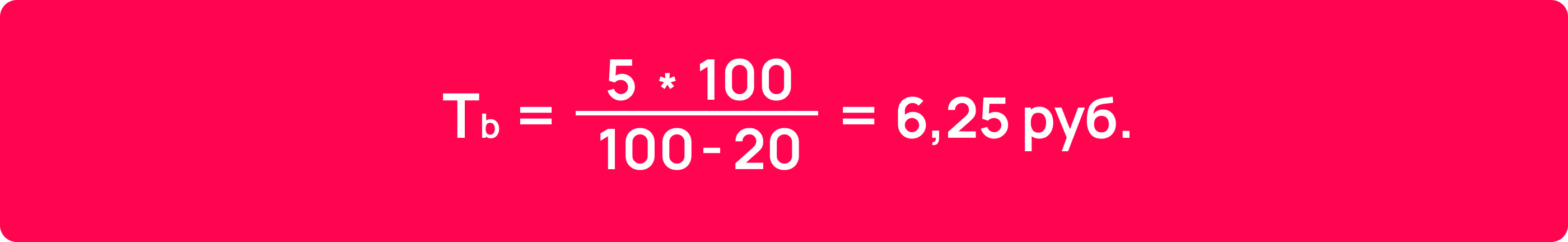

Нетто-ставка по одному из страховых продуктов компании «Консенсус» составляет 5 руб. При этом страховая нагрузка равна 20%. Значит, брутто-ставка по этому продукту составит:

Как это работает на практике

Правда, стоит отметить, в случае со ставкой ОСАГО речь идет не про конкретное число, а про тарифный коридор ставок с минимальным и максимальным значением. Это необходимо для того, чтобы страховщики могли назначать более низкий тариф аккуратным водителям и высокий — систематическим нарушителям. Базовая ставка ОСАГО на 77 % состоит из нетто-тарифа, 20 % отводятся на аквизиционные расходы и всего 3 % — на страховые резервы.

Тема 4. Основы построения страховых тарифов

Цель – раскрыть значение тарифной ставки в страховании и рассмотреть особенности существующих методов определения тарифных ставок по рисковым видам страхования и по страхованию жизни.

1. Определить актуарные расчеты и их значение в оценке риска.

2. Раскрыть понятие тарифной ставки. Изучить ее состав и структуру.

3. Изучить существующие виды тарифных ставок и их основные характеристики.

4. Рассмотреть основные показатели страховой статистики и порядок их определения.

5. Изучить порядок расчета страховых тарифов по видам страхования, иным, чем страхование жизни (рисковым видам страхования).

6. Изучить порядок расчета страховых тарифов по страхованию жизни.

Оглавление

1. Понятие и задачи актуарных расчетов

Основы актуарных расчетов были заложены в XVII в. в работах ученых Д. Граунта, Яна де Витта и Э. Галлея. В 1662 г. была опубликована работа английского ученого Д. Граунта, которая называлась «Естественные и политические наблюдения, сделанные над бюллетенем смертности». Он был первым ученым, который обработал данные о смертности людей и построил таблицы смертности. Также, в это время голландский ученый Ян де Витт выпустил в свет работу о тарифах по страхованию пожизненной ренты, в которой описал метод исчисления страховых взносов в зависимости от возраста застрахованного и нормы роста денег. Дальнейшее развитие теория актуарных расчетов получила в работах английского астронома и математика Э. Галлея, который дал определение основных таблиц смертности (предложенная им форма таблиц смертности применяется до сих пор). На разработанную Э. Галлеем таблицу опираются современные приемы расчетов тарифов по страхованию жизни.

Актуарные расчеты, или расчеты тарифов по любому виду страхования, это процесс, в ходе которого определяются расходы на страхование определенного объекта.

Актуарные расчеты преследуют две основные цели:

1) определение и анализ расходов на страхование конкретного объекта, себестоимость страховой услуги;

2) расчет тарифа по конкретному виду страхования, стоимости услуги, оказываемой страховщиком страхователю.

Задачами актуарных расчетов являются следующие:

1. Расчет математической вероятности наступления страхового случая, определение частоты и степени тяжести последствий причинения ущерба как в отдельных рисковых группах, так и в целом по страховой совокупности;

2. Математическое обоснование необходимых расчетов на ведение дела страховщиком, а также прогнозирование тенденций их развития;

3. Исследование и группировка рисков в рамках страховой совокупности, т. е. выполнение требований научной классификации рисков с целью создания гомогенной подсовокупности в рамках общей страховой совокупности;

4. Математическое обоснование необходимых резервных фондов страховщика, предложение конкретных методов и источников формирования этих фондов.

Особенности актуарных расчетов:

Актуарные расчеты классифицируют по видам страхования, территории и времени (плановые и отчетные или последующие).

Актуарные расчеты могут быть общими (для всей страны), зональными (для определенного региона) и территориальными (для отдельного района).

Плановые актуарные расчеты составляются в том случае, когда предполагается введение нового вида страхования, по которому отсутствуют достоверные наблюдения риска, но возможно использовать данные актуарных расчетов по однотипным или близким по содержанию видам страхования. Плановые актуарные расчеты корректируют каждые года с использованием полученных статистических данных. Именно они составляются на практике по уже совершенным операциям страховщика. Эти расчеты ориентированы на деятельность страховщика в будущем при проведении данного вида страхования.

2. Состав и структура тарифной ставки

2.1. Понятие тарифной ставки

Тарифная ставка (страховой тариф) представляет собой ставку взноса с единицы страховой суммы или объекта страхования. Обычно за единицу страховой суммы принимается 100 рублей. С ее помощью определяется величина страховой премии, которую страхователь должен уплатить страховщику при заключении договора страхования. Тарифы исчисляются таким образом, чтобы сумма собранных взносов оказалась достаточной для выплат, предусмотренных условиями страхования. Максимально возможная выплата равна страховой сумме.

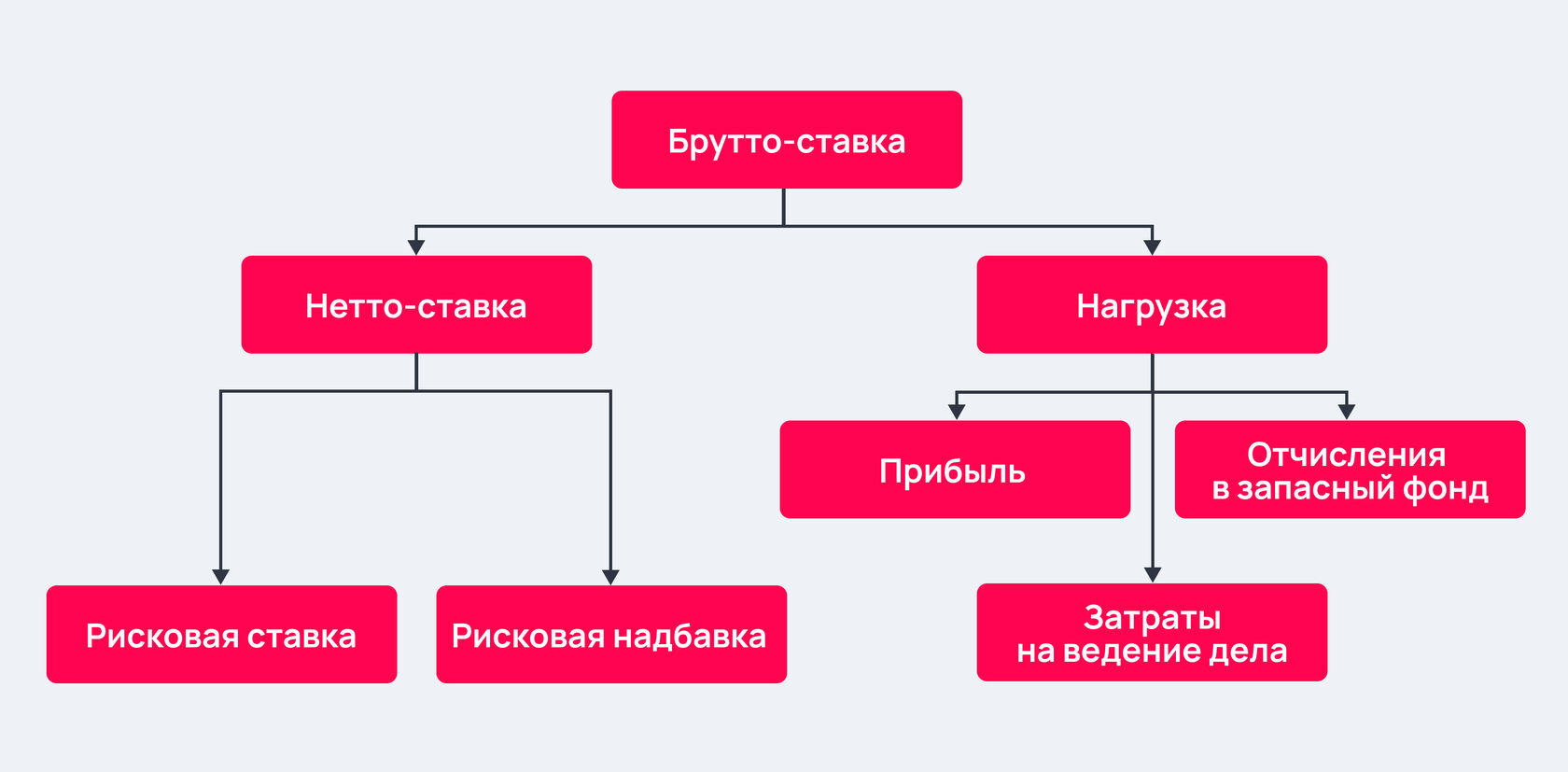

Тарифная ставка, по которой заключается договор страхования, носит название брутто-ставки. В свою очередь, брутто-ставка состоит из двух частей: нетто-ставки и нагрузки. Собственно нетто-ставка выражает цену страхового риска: пожара, наводнения, взрыва и т. д. Нагрузка покрывает расходы страховщика по организации и проведению страхового дела, включает отчисления в запасные фонды, содержит элементы прибыли. В основе построения нетто-ставки по любому виду страхования лежит вероятность наступления страхового случая.

На рис. 1 показаны состав и структура брутто-ставки.

Рис. 1. Структура брутто-ставки

На размер нетто-ставки влияют два фактора:

При расчете страховых премий особое внимание уделяется оценке степени риска.

Размер нетто-премии определяется как произведение страховой суммы на коэффициент, который отражает степень риска страховщика. Он называется нетто-тарифом, или нетто-ставкой. Он меньше единицы и чаще всего выражается либо в процентах от страховой суммы, либо в рублях со 100 рублей страховой суммы. Если она выражена в процентах, то формулу для расчета нетто-премии можно записать следующим образом:

При расчете брутто-ставки первоначально находят нетто-ставку (методы ее определения будут рассмотрены далее), к ней добавляется нагрузка, отражающая долю расходов страховщика в страховой премии, и получается окончательная тарифная ставка, которая определяет величину всего страхового взноса.

Доля нагрузки в брутто-ставке обозначается буквой f и выражается в процентах или долях единицы. В общем случае она определяется по данным бухгалтерского учета страховщика как отношение суммы всех расходов (Р), для покрытия которых предназначена нагрузка, за исключением комиссионных к сумме брутто-премии по данному виду страхования. К этому показателю прибавляется процент комиссионных, получаемых посредниками от премий по данному виду страхования, и доля прибыли в брутто-ставке, которую страховщик хочет получить по данному виду страхования.

Для расчета брутто-ставки применяют следующую формулу:

Если доля нагрузки в брутто-ставке f выражена в процентах, то формула принимает следующий вид:

Эта формула для определения брутто-ставки является общей для всех видов страхования, отличаются только методы расчета нетто-ставки в зависимости от вида страхования, входящей в нее, в нее.

2.2. Характеристика страхового взноса (страховой премии)

Страховой взнос (страховая премия) имеет несколько трактовок:

макроэкономическую, где он представляет собой часть национального дохода (выделяется страхователем с целью гарантии его интересов от вредоносного воздействия неблагоприятных событий);

микроэкономическую здесь страховой взнос рассматривается как оплата страховой услуги;

юридическую, где страховой взнос определяется как денежное выражение страхового обязательства, которое оговорено и подтверждено путем заключения договора страхования между его участниками;

математическую, где страховой взнос это периодически повторяющийся платеж страхователя страховщику и средняя величина, приходящаяся на один полис страхового портфеля от всех обязательств страховщика.

Виды страховой премии (взноса). Для характеристики различных технических сторон страхового взноса используются различные понятия.

По своему предназначению страховой взнос подразделяется на рисковую премию, сберегательный (накопительный) взнос, нетто-премию, достаточный взнос, брутто-премию (тарифную ставку).

Рисковая премия чистая нетто-премия, означает часть страхового взноса в денежной форме, предназначенную на покрытие риска. Величина рисковой премии зависит от степени вероятности наступления страхового случая.

Сберегательный (накопительный) взнос присутствует в договорах страхования жизни. Он предназначен для покрытия платежей страхователя при истечении срока страхования. В течение срока действия договора страхования размер сберегательного (накопительского) взноса изменяется.

Достаточный взнос равен сумме нетто-премии и нагрузки, включенных в издержки страховщика. Достаточный взнос можно рассматривать как брутто-премию, или тарифную ставку.

Брутто-премия тарифная ставка страховщика. Состоит из достаточного взноса и надбавок на покрытие расходов, связанных с проведением предупредительных мероприятий, рекламы и пропаганды, расходами на покрытие убыточных видов страхования и др. Каждый надбавочный элемент, включенный в брутто-премию, ведет к увеличению всей тарифной ставки (страхового тарифа).

По характеру рисков страховые взносы классифицируются на натуральные и постоянные премии.

Натуральная премия предназначена для покрытия риска за определенный промежуток времени. Она отвечает фактическому развитию риска. Натуральная премия в данный отрезок времени равна рисковой премии, с течением времени ее величина изменяется.

Постоянные (фиксированные) взносы страховые взносы, которые с течением времени не изменяются, а остаются постоянными. Чаще всего такие взносы встречаются при заключении договоров имущественного страхования. Однако абсолютно постоянных (фиксированных) взносов имущественного страхования нет, т. к. с течением времени меняется технология производства, появляются новые материалы и технологии. Это влечет за собой изменение риска, что, в свою очередь, заставляет страховщика вносить некоторые коррективы величин постоянных взносов.

По форме уплаты страховые взносы подразделяются на единовременные, текущие, годовые и рассроченные премии.

Единовременный взнос страховая премия, которую страхователь сразу уплачивает страховщику за весь период страхования вперед. Сумма единовременного взноса определяется к моменту заключения договора страхования. В теории актуарных расчетов принято считать, что в момент заключения договора страхования обязательства сторон, участвующих в нем, равны. В единовременной премии выражается эквивалентность обязательств страховщика и страхователя.

Текущий взнос представляет собой часть общих обязательств страхователя по отношению к страховщику, т. е. является частью единовременной премии. Сумма текущих взносов по данному виду страхования всегда больше единовременного взноса. Это объясняется потерями прибыли страховщика при рассроченных, текущих взносах.

Единовременные страховые взносы подразделяются на годичные взносы с учетом экономических возможностей страхователя произвести их уплату.

Годичный взнос (премия). Единовременный страховой взнос обычно вносится по договорам, имеющим годичный срок действия. В этом случае можно говорить о годичном страховом взносе (премии), сумма которого обусловлена заключаемым договором. Годовой взнос неделим и по теории актуарных расчетов всегда больше единовременного взноса. В личном страховании выделяют срочные и пожизненные годовые страховые премии. Срочными называются те страховые взносы, которые уплачиваются в течение определенного промежутка времени. Пожизненные страховые взносы уплачиваются ежегодно, пока жив страхователь.

Рассроченный страховой взнос. Годовой взнос также может быть разделен на равные части (ежемесячный, квартальный, полугодовой). Поэтому рассроченный страховой взнос представляет собой часть годового взноса, которая уплачивается страхователем в счет заключенного договора. По теории актуарных расчетов сумма рассроченного страхового взноса всегда больше суммы годового взноса (по причине потери прибыли страховщиком по договорам с рассроченным взносом).

В зависимости от последовательности уплаты выделяют первый и последующий рассроченный страховой взнос (премии). Если момент соответствующей уплаты наступил, говорят о наступивших страховых платежах.

По времени уплаты страховые взносы подразделяются на авансовые платежи и предварительную премию.

Авансовыми платежами называются платежи, которые уплачивает страхователь страховщику заранее, до наступления срока их уплаты, указанного в заключенном договоре. Авансовые платежи обычно вносятся за весь срок действия договора. По экономической природе они равны единовременному взносу.

Предварительная премия. Страховщик может предоставить право страхователю внести полностью или частично причитающийся к уплате взнос до наступления срока уплаты. Предварительно внесенные платежи рассматриваются как взносы сберегательного характера, поступившие на счет страхового общества. Ha внесенные предварительно суммы начисляется соответствующий процент по вкладам. При наступлении страхового случая до истечения срока договора страхователь или его наследники получают не только страховую сумму, но и страховые взносы по которым не наступил срок уплаты. В этом разница между авансовыми платежами и предварительной премией.

В зависимости от отражения страховых взносов в балансе страхового общества они подразделяются на переходящие платежи, эффективную премию и результативную премию.

Переходящие платежи. Страховые сделки совершаются в конце календарного года. Довольно часто договор страхования заключается на один год или несколько лет. При этом наблюдается несовпадение календарного и страхового года. В случае, когда годовой страховой взнос уплачивается в текущем (календарном) году, но относится на период, который включает в себя последующий календарный год, производится распределение страховой премии. Та часть страховой премии, которая распределена на следующий, после календарного, год, носит название переходящих платежей. Переходящие платежи отражаются в балансе страхового общества в следующем календарном году как поступление страховых платежей текущего года.

Результативная премия представляет собой разницу между годовой нетто-премией и переходящими платежами текущего года, отнесенными на следующий год. Величина результативной премии, при прочих равных условиях, зависит от периодичности уплаты страховых платежей (ежемесячно, ежеквартально, один раз в полугодие или год). Чем меньше временной период рассроченного взноса, тем меньше величина результативной премии.

Кроме того, выделяют:

Эффективную премию, которая представляет собой сумму результативной премии и переходящих платежей, резервированных в текущем году и переходящих на следующий год. Эффективная премия это вся сумма наличных страховых платежей, которыми располагает страховщик в данном текущем году. За ее счет производится значительная часть выплат страховых сумм и возмещений. Если долгосрочный договор страхования состоялся, и выплат за период более года его действия не произошло, то происходит выравнивание между эффективной и результативной премиями. Они взаимно компенсируются.

Перестраховочную премию премия, которую страховщик передает перестраховщику по условиям заключенного между ними договора перестрахования. Может быть пропорциональной и непропорциональной по отношению к принятой перестраховщиком ответственности в силу заключенного договора.

По величине различают:

Необходимую премию т. е. величину страхового взноса, который будет достаточным и позволит страховщику произвести выплаты страховых сумм и возмещений.

Справедливую премию, которая отражает принцип справедливой игры и теории вероятностей. Справедливая премия отражает также эквивалентность обязательств сторон, участвовавших в договоре страхования.

Конкурентную премию, которая позволяет страховщику в условиях рынка привлечь максимально возможное число потенциальных страхователей. Уменьшение страховой премии с целью привлечения широкого круга страхователей может привести к финансовым затруднениям у страховщика. Органы государственного страхового надзора регулируют конкурентную борьбу страховщиков путем установления минимальных пределов страховой премии по тем или иным видам страхования.

В зависимости от способа исчисления страховые взносы классифицируются на средние, степенные и индивидуальные премии.

Средние премии получаются в том случае, когда страховщик абстрагируется от индивидуальных особенностей объектов страхования и прибегает к исчислению средней арифметической для всей совокупности.

Степенные премии. В этом случае при определении страхового взноса во внимание принимается величина риска объекта, который включен в страховую совокупность. Для ее исчисления используется соответствующая статистческая информация, касающаяся отдельных рисковых признаков, например дата постройки объекта, его местоположение, функциональное назначение объекта страхования и т. д.

Индивидуальные премии получаются в том случае, когда страховщик принимает во внимание только индивидуальные особенности объекта страхования. Они применяются в отношении уникальных объектов страховщика, не имеющих аналогов или большого распространения.

В страховании также используется система основной и добавочной страховых премий. Основная страховая премия определяется при заключении договора страхования. Допускается, что она будет увеличена или уменьшена в зависимости от индивидуальных особенностей объекта страхования.

Различные скидки и надбавки корректируют основную премию. Скидки и надбавки к основной премии называются добавочной премией.

2.3. Показатели страховой статистики

В практике актуарных расчетов широко используется страховая статистика. Она представляет собой систематизированное изучение и обобщение наиболее массовых и типичных страховых операций на основе выработанных статистической наукой методов обработки обобщенных итоговых натуральных и стоимостных показателей, характеризующих страховое дело.

В наиболее обобщенном виде страховую статистику можно свести к анализу следующих показателей:

Рассмотрим основные расчетные показатели страховой статистики.

Таким образом, частота страховых событий показывает, сколько страховых случаев приходится на один объект страхования. Значение этого показателя всегда меньше 1. Из этого следует, что одно страховое событие может повлечь за собой несколько страховых случаев. Отсюда следует терминологическое различие между понятиями «страховой случай» и «страховое событие». Страховым событием может быть град, эпизоотия и т. п., охватившие своим вредоносным воздействием многочисленные объекты страхования (случаи).

Он показывает, сколько страховых случаев произойдет (наступит). Минимальный коэффициент кумуляции риска равен 1, т. е. произошло одно страховое событие, затронувшее один объект страхования (один страховой случай). Если опустошительность больше 1, то чем больше кумуляция риска и тем больше цифровое различие между числом страховых событий и числом страховых случаев.

Данный показатель меньше или равен 1. Превысить 1 он не может, т. к. это означало бы уничтожение всех застрахованных объектов более чем один раз.

С помощью этого отношения производятся оценка и переоценка частоты проявления события.

Значение этого показателя меньше 1. Обратное соотношение недопустимо, т. к. это означало бы недострахование. Убыточность страховой суммы можно также рассматривать как меру величины рисковой премии.

Полученный показатель может быть меньше, больше или равен 1. Величина нормы убыточности свидетельствует о финансовой стабильности данного вида страхования.

Данный показатель выражает вероятность наступления страхового случая. Частота ущерба всегда меньше 1. При показателе частоты, равном 1, налицо достоверность наступления данного события для всех объектов.

3. Построение страховых тарифов по видам страхования, иным, чем страхование жизни

Первая методика применяется при следующих условиях:

р вероятность наступления страхового случая по донному договору страхования;

Нетто-ставка (Тн) состоит из двух частей основной части (То) и рисковой надбавки (Тр):

Основой расчета основной части нетто-ставки является убыточность страховой суммы, которая зависит от вероятности наступления страхового случая (

Рисковая надбавка вводится для того, чтобы учесть неблагоприятные колебания показателя убыточности страховой суммы.

Возможны два варианта расчета рисковой надбавки:

где